Summary:

Die Zinsen sind nicht künstlich niedrig: sie fallen, weil die Inflation fällt. Und die Zinsen fallen weiter, wenn mit Inflation auch die Produktivität fällt. Die Inflation sinkt, weil die Nachfrage sinkt. Die Nachfrage geht zurück, weil die Löhne nicht steigen. Die Nachfrage hängt schliesslich vom Einkommen ab.Der Zusammenhang ist plausibel, auch wenn die Mainstream-Ökonomen gefliesentlich den ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die Zinsen sind nicht künstlich niedrig: sie fallen, weil die Inflation fällt. Und die Zinsen fallen weiter, wenn mit Inflation auch die Produktivität fällt. Die Inflation sinkt, weil die Nachfrage sinkt. Die Nachfrage geht zurück, weil die Löhne nicht steigen. Die Nachfrage hängt schliesslich vom Einkommen ab.Der Zusammenhang ist plausibel, auch wenn die Mainstream-Ökonomen gefliesentlich den ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

Die Zinsen sind nicht künstlich niedrig: sie fallen, weil die Inflation fällt. Und die Zinsen fallen weiter, wenn mit Inflation auch die Produktivität fällt.

Die Inflation sinkt, weil die Nachfrage sinkt. Die Nachfrage geht zurück, weil die Löhne nicht steigen. Die Nachfrage hängt schliesslich vom Einkommen ab.

Der Zusammenhang ist plausibel, auch wenn die Mainstream-Ökonomen gefliesentlich den anhaltend niedrig verlaufenden Kurs der Zinsen als „Rätsel“ bezeichnen.

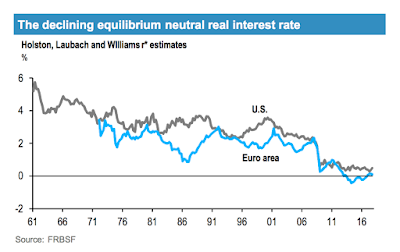

Bemerkenswert ist daher die folgende Abbildung, die JPMorgan neulich präsentiert hat (h/t to @JohnAuthers @FT). Der Chart zeigt die langfristige Entwicklung des sog. neutralen Zinssatzes auf beiden Seiten des Atlantiks.

Der neutrale (oder der natürliche Zinssatz) ist der theoretische reale Zinssatz, bei dem die Inflation weder steigt noch fällt. Unabhängig von der Geldpolitik ist es ein Massstab für die Beurteilung, ob die Geldpolitik expansiv oder restriktiv ist.

Der Verlauf des neutralen Zinssatzes (r-star) in den USA und im Euroraum, Graph: JPMorgan via @JohnAuthers @FT

Der neutrale Zinssatz (NRI: natural rate of interest) ist nicht beobachtbar, wird aber geschätzt. Das Niveau des natürlichen Zinses ist über die Zeit variabel und kann daher kaum je exakt bestimmt werden.

Das Konzept ist daher nicht unumstritten.

Nick Rowe beschreibt es in seinem Blog so, dass der neutrale Zinssatz ein „bewegliches Ziel“ (moving target) ist. Was in der Vergangenheit normal war, wird heute oder in Zukunft nicht normal sein.

Fast alles, was die geplanten Ersparnisse oder Investitionen weltweit verändert, wird sie verändern, so der an der Carleton University in Ottawa, Kanada lehrende Wirtschaftsprofessor.

Auch Peter Bofinger ist der Ansicht, dass der natürliche Zinssatz, der die Ersparnisse und Investitionen ins Gleichgewicht bringt, aus Sicht der „monetären Analyse“ (monetary analysis) kein nützliches Konzept ist.

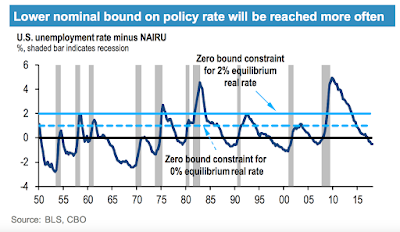

Erwähnenswert ist, dass die Verfasser der JPMorgan Analyse zum obigen Chart schreiben, dass die effektive Untergrenze des Leitzinses (policy rate) aufgrund eines niedrigen neutralen Realzinssatzes (d.h. r*) häufiger erreicht werde.

Die Untergrenze der Leit-Zinsen, Graph: JPMorgan via John Authers @FT

Der nächste Abschwung wird daher möglicherweise eintreten, bevor die Zinsen stark gestiegen sind oder die Bilanz der Zentralbanken stark geschrumpft ist.

Auffallend ist andererseits, dass die nächste Rezession einen grösseren Spielraum für ein „Policy Mix“, d.h. eine enge geld- und fiskalpolitische Koordinierung bieten dürfte, mit Betonung darauf, dass erhöhte öffentliche Ausgaben notwendig sind, v.a. in einem Umfeld, wo selbst Unternehmen zum Netto-Sparer werden.

Abgesehen davon sagt uns das „alt-modische“ Lehrbuch, dass die Geldpolitik an Zugkraft verliert, wenn die nominalen Zinsen an der Nullzinsgrenze (zero lower bound) anlangen und der Anstieg der Notenbankgeldmenge (monetary base) nicht inflationär wirkt.

Ausserdem kommt es an der Nullzinsgrenze nicht zu einem „crowding out“. Und das Haushaltsdefizit treibt die Zinsen nicht höher. Die fiskalischen Multiplikatoren sind grösser als sonst unter normalen Bedingungen.

Das Fazit ist daher, dass die altmodische Makroökonomie in der Krise nicht versagt hat. Ganz im Gegenteil: sie hat sehr gut funktioniert, wie Paul Krugman am Sonntag in einem unbedingt lesenswerten Blog-Eintrag bei NYTimes zusammenfasst.

Das Problem war die Finanzökonomie. Der Einsatz der expansiven Fiskalpolitik wäre das Gebot der Stunde gewesen.