Summary:

Janet Yellen, die Fed-Chefin hat am Mittwoch den amerikanischen Leitzins um 0,25% angehoben. Die US-Notenbank hat damit die Zinsen seit Dezember 2015 das vierte Mal erhöht. Der Fed Funds Rate, zudem sich die Banken gegenseitig über Nacht (over night) Geld ausleihen, liegt nun in einer Spannbreite zwischen 1% und 1,25%.Es sind seit der ersten Zinserhöhung 18 ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Janet Yellen, die Fed-Chefin hat am Mittwoch den amerikanischen Leitzins um 0,25% angehoben. Die US-Notenbank hat damit die Zinsen seit Dezember 2015 das vierte Mal erhöht. Der Fed Funds Rate, zudem sich die Banken gegenseitig über Nacht (over night) Geld ausleihen, liegt nun in einer Spannbreite zwischen 1% und 1,25%.Es sind seit der ersten Zinserhöhung 18 ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Die UBS verliert ihren Technologiechef

finews.ch writes Visa Schweiz bietet neu Beratung zu Stablecoins an

finews.ch writes Bank CIC Schweiz bekommt neuen CEO

finews.ch writes IWF: Jordaniens Wirtschaft wächst schneller

Janet Yellen, die Fed-Chefin hat am Mittwoch den amerikanischen Leitzins um 0,25% angehoben. Die US-Notenbank hat damit die Zinsen seit Dezember 2015 das vierte Mal erhöht.

Der Fed Funds Rate, zudem sich die Banken gegenseitig über Nacht (over night) Geld ausleihen, liegt nun in einer Spannbreite zwischen 1% und 1,25%.

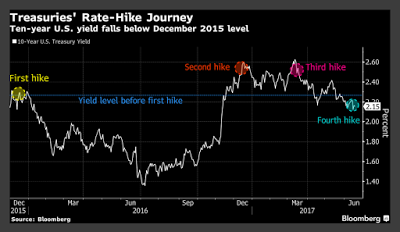

Es sind seit der ersten Zinserhöhung 18 Monate vergangen. Die Rendite der US-Staatsanleihen mit 10 Jahren liegt aber heute mit 2,15% niedriger als im Dezember 2015 (2,27%).

Bemerkenswert ist, dass die Renditen am langen Ende der Kurve fallen, während die Fed die Zinsen erhöht. Es liegt nahe, anzunehmen, dass die Anleihemärkte dem gegenwärtigen Konsens im Wall Street nicht folgen, dass die Wirtschaft sich erholt.

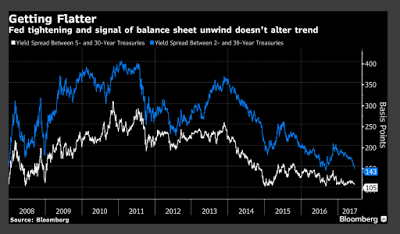

Der Rendite-Abstand (spread) zwischen den 5-jährigen und den 30-jährigen US Staatsanleihen hat sich die dritte Woche in Folge verkleinert.

Der Zinserhöhung-Zyklus der US-Notenbank und die Renditen der US-Staatsanleihen, Graph: Bloomberg

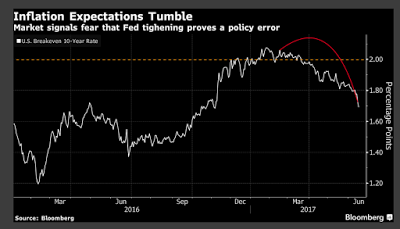

Eine mögliche Erklärung ist, dass Trumps ambitionierte politische Agenda (reflation policy) von Anfang an überbewertet war. Der sog. „Reflation-Trade“ ist nämlich vorbei.

Kein Wunder: Die globale Stagnation hält an. Das liegt zum Teil daran, dass auch Unternehmen heute Netto-Sparer (v.a. in Europa) sind. Die Folgen sind (aufgrund der engen Vernetzung der weltweiten Finanzmärkte) eine fortbestehende Nachfrageschwäche, niedrige Inflation und eine latente Rezessionsgefahr.

US-Inflationserwartungen (gemessen an Breakeven-Sätzen), Graph: Bloomberg

Die dramatischen Anzeichen sind das träge Lohnwachstum und die wachsende Unterbeschäftigung.

Die aktuelle Debatte darüber, ob die Notenbanken in Zukunft ein erhöhtes Inflationsziel verfolgen sollen, ist daher vor diesem Hintergrund zu beleuchten.

US-Staatsanleihen; Rendite-Abstände, die Ertragskurve wird flacher, Graph: Bloomberg

Die wichtigste Frage ist, warum es Notenbanken seit 2009 nicht gelungen ist, die Wirtschaft in Ordnung zu bringen: Entscheidend sind nämlich die Investitionsausgaben.

Es kommt besonders heute auf die staatliche Politik an. Wenn die Notenbanken denken, dass die Zinsen an die Nullzins-Grenze geraten, sollten sie öffentlich laut mitteilen, dass eine expansivere Fiskalpolitik benötigt ist, wie Simon Wren Lewis in seinem Blog unterstreicht.

Denn in einer schwer angeschlagenen Wirtschaft sind (1) die fiscal multiplier grösser als sonst, (2) ein Anstieg der Notenbankgeldmenge kaum Einfluss auf die Inflation hat und (3) es aufgrund des Haushaltsdefizits nicht zu einem crowding-out kommt.

Vor allem wirkt fiscal austerity kontraproduktiv. Das heisst, dass die konventionelle Geldpolitik, während die Zinsen nahe Nullzins-Grenze (zero lower bound) notieren, für die Vollbeschäftigung nicht sorgen kann.

Die Entscheidungsträger scheinen aber trotz des steigenden Risikos eines Hysterese-Effekts immer noch warten zu wollen, auf Godot oder die nächste Rezession.