Summary:

Die lockere Geldpolitik spielt sicherlich eine wichtige Rolle in der gegenwärtig anhaltenden Krise. Das ist nicht abzustreiten. Aber wir sollten uns dabei nicht nur auf die Geldpolitik verlassen, die ja in erster Linie den Interessen der Banken, Kreditgebern und Eigentümern von Kapital dient, schreibt George Magnus in einem Kommentar in FT.Trotz der Fortsetzung der mengenmässigen Lockerung der Geldpolitik (genannt QE, quantitative easing), der Nullzinspolitik (ZIRP) und neuerdings auch der Negativzinsen (NIRP) ist immer noch kein Licht am Ende des konjunkturellen Tunnels zu erblicken.Seit 2008-2009 wenden die Politiker die gleiche Marke von Geldpolitik an, die die Austerität verstärkt und die Ungleichheit in Generationen weiter fördert, wie der Senior Wirtschaftsberater der UBS Investmentbank weiter darlegt. Nun sei es Schluss mit der Besessenheit von Geldpolitik, bevor es zu spät wird. Erforderlich sind seiner Ansicht nach erhöhte Staatsausgaben, um Investitionen zu stützen.Auch Ben Bernanke bemerkt in seinem Blog am Freitag, dass Anzeichen sich inzwischen mehren, dass die Geldpolitik sowohl in den USA als auch in anderen Industrieländern an ihre Grenzen gestossen ist, was es noch wichtiger mache, dass eine kollektive Reaktion auf die Wachstumsschwäche andere politische Massnahmen einschliessen müsse: insbesondere die Fiskalpolitik.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die lockere Geldpolitik spielt sicherlich eine wichtige Rolle in der gegenwärtig anhaltenden Krise. Das ist nicht abzustreiten. Aber wir sollten uns dabei nicht nur auf die Geldpolitik verlassen, die ja in erster Linie den Interessen der Banken, Kreditgebern und Eigentümern von Kapital dient, schreibt George Magnus in einem Kommentar in FT.Trotz der Fortsetzung der mengenmässigen Lockerung der Geldpolitik (genannt QE, quantitative easing), der Nullzinspolitik (ZIRP) und neuerdings auch der Negativzinsen (NIRP) ist immer noch kein Licht am Ende des konjunkturellen Tunnels zu erblicken.Seit 2008-2009 wenden die Politiker die gleiche Marke von Geldpolitik an, die die Austerität verstärkt und die Ungleichheit in Generationen weiter fördert, wie der Senior Wirtschaftsberater der UBS Investmentbank weiter darlegt. Nun sei es Schluss mit der Besessenheit von Geldpolitik, bevor es zu spät wird. Erforderlich sind seiner Ansicht nach erhöhte Staatsausgaben, um Investitionen zu stützen.Auch Ben Bernanke bemerkt in seinem Blog am Freitag, dass Anzeichen sich inzwischen mehren, dass die Geldpolitik sowohl in den USA als auch in anderen Industrieländern an ihre Grenzen gestossen ist, was es noch wichtiger mache, dass eine kollektive Reaktion auf die Wachstumsschwäche andere politische Massnahmen einschliessen müsse: insbesondere die Fiskalpolitik.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

Die lockere Geldpolitik spielt sicherlich eine wichtige Rolle in der gegenwärtig anhaltenden Krise. Das ist nicht abzustreiten. Aber wir sollten uns dabei nicht nur auf die Geldpolitik verlassen, die ja in erster Linie den Interessen der Banken, Kreditgebern und Eigentümern von Kapital dient, schreibt George Magnus in einem Kommentar in FT.

Trotz der Fortsetzung der mengenmässigen Lockerung der Geldpolitik (genannt QE, quantitative easing), der Nullzinspolitik (ZIRP) und neuerdings auch der Negativzinsen (NIRP) ist immer noch kein Licht am Ende des konjunkturellen Tunnels zu erblicken.

Seit 2008-2009 wenden die Politiker die gleiche Marke von Geldpolitik an, die die Austerität verstärkt und die Ungleichheit in Generationen weiter fördert, wie der Senior Wirtschaftsberater der UBS Investmentbank weiter darlegt. Nun sei es Schluss mit der Besessenheit von Geldpolitik, bevor es zu spät wird. Erforderlich sind seiner Ansicht nach erhöhte Staatsausgaben, um Investitionen zu stützen.

Auch Ben Bernanke bemerkt in seinem Blog am Freitag, dass Anzeichen sich inzwischen mehren, dass die Geldpolitik sowohl in den USA als auch in anderen Industrieländern an ihre Grenzen gestossen ist, was es noch wichtiger mache, dass eine kollektive Reaktion auf die Wachstumsschwäche andere politische Massnahmen einschliessen müsse: insbesondere die Fiskalpolitik.

Eine ausgewogene geld- und fiskalpolitische Antwort wäre wirksam und würde zugleich die Notwendigkeit verringern, immer länger unkonventionelle Instrumente einzusetzen, unterstreicht der frühere Fed-Präsident.

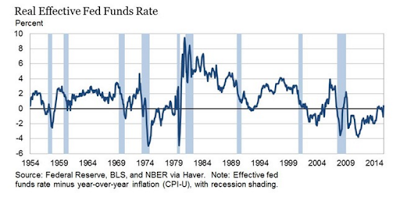

Der (real) effektive US-Leitzins (Fed Funds Rate), Graph: Ben Bernanke

Interessant ist vor diesem Hintergrund die aktuelle Ausssage von Mario Draghi zum Geldabwurf aus dem Helikopter.

Der EZB-Präsident hat im Rahmen seiner Pressekonferenz am 10. März 2016 gesagt, dass „wir noch nicht wirklich über Helicopter Money nachgedacht haben“. Es sei ein sehr interessantes Konzept, das von akademischen Ökonomen und in verschiedenen Feldern diskutiert werde. Das Konzept sei aber von der EZB nicht wirklich untersucht worden. Auf den ersten Blick sei eine gewisse Komplexität miteingeschlossen, was die Rechnungslegung und den rechtlichen Status betrifft. „Geldabwurf aus dem Helikopter“ kann viele verschiedene Dinge bedeuten. Das müssen wir uns ansehen, so Draghi als Fazit.

Helicopter Money ist die letzte Rettung, bemerkt Adair Turner in seinem lesenswerten Buch („Between Debt and the Devil“), das Ende 2015 präsentiert wurde. Der ehemalige Chef der britischen Finanzaufsicht FSA befürwortet die Finanzierung der Staatsausgaben durch die Notenbank.

Die EZB kann nicht aus dem Hut zaubern. Kritikerargumentieren, dass es den meisten Banken in Europa nicht an Liquidität mangele, sondern an Eigenkapital.

An das neue Kreditprogramm (genannt TLTRO II) wird daher nicht viel Hoffnung geknüpft, wo die EZB eine Prämie an die Banken zahlt, die mehr Kredit vergeben.

Die Theorie der „Liquiditätsfalle“ (liquidity trap) erklärt eigentlich, warum der geldpolitische Stimulus schwer wird, wenn die nominalen Zinsen nahe Null liegen (zero lower bound). Das ist auch der Grund, warum sich die Erholung der Wirtschaft seit 2008 hinauszögert.

Zur Erinnerung: Der Schuldabbau (deleveraging) ist einer der entscheidenden Faktoren hinter der Great Recession von 2008-2009. Und er schadet der Wirtschaft, weil die Kreditnehmer gezwungen werden, die Kreditgeber zu bedienen, d.h. die Schulden zurückzuzahlen.

Aber die Kreditgeber sparen heute viel mehr als die Kreditnehmer. Wenn die Geldmittel von grossen Spendern zu sparsamen Kreditnehmern wandern, verringert sich die gesamtwirtschaftliche Nachfrage, wie in einem lesenswerten Gastbeitrag von zwei Ökonomen aus der Johns Hopkins University und MIT im Blog Econbrowser festgehalten wird.