La léthargie estivale des marchés a tendance à insuffler un sentiment de fausse sécurité. Les actions et l’immobilier approchent de leurs plus hauts historiques, les taux d’intérêt sont à un plus bas de 72 ans, et la plupart des investisseurs se sentent plus riches que jamais. Les banques centrales envoient les signaux d’économies fortes en annonçant des hausses de taux et une réduction de leurs bilans. Source image: armstrongeconomics.com - Click to enlarge DIRECTEUR DE BANQUE CENTRALE DÉCAPITÉ Comme j’en ai parlé dans mon article de la semaine dernière sur la Fed, il ne faut jamais se fier aux banques centrales, car elles se trompent régulièrement. La Riksbank de Suède est un autre exemple de banque

Topics:

Liliane Held-Khawam considers the following as important: Autres articles, Featured, Gold, newsletter, Swiss Markets and News, U.S. Household Debt

This could be interesting, too:

Liliane HeldKhawam writes 34’000 citoyens suisses demandent la sortie de la Suisse de l’OMS. Pétition.

Nachrichten Ticker - www.finanzen.ch writes Die Performance der Kryptowährungen in KW 9: Das hat sich bei Bitcoin, Ether & Co. getan

Nachrichten Ticker - www.finanzen.ch writes Wer verbirgt sich hinter der Ethereum-Technologie?

Martin Hartmann writes Eine Analyse nach den Lehren von Milton Friedman

| La léthargie estivale des marchés a tendance à insuffler un sentiment de fausse sécurité. Les actions et l’immobilier approchent de leurs plus hauts historiques, les taux d’intérêt sont à un plus bas de 72 ans, et la plupart des investisseurs se sentent plus riches que jamais. Les banques centrales envoient les signaux d’économies fortes en annonçant des hausses de taux et une réduction de leurs bilans. |

|

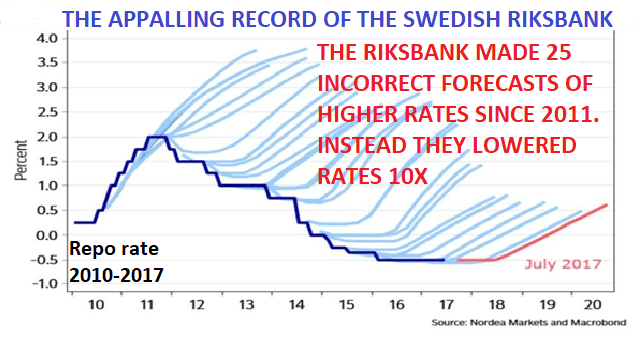

DIRECTEUR DE BANQUE CENTRALE DÉCAPITÉComme j’en ai parlé dans mon article de la semaine dernière sur la Fed, il ne faut jamais se fier aux banques centrales, car elles se trompent régulièrement. La Riksbank de Suède est un autre exemple de banque centrale avec un historique épouvantable en matière de prévisions économiques. Ce n’est pas n’importe quelle banque, puisqu’il s’agit de la plus vieille banque centrale au monde – la Riksbank a été fondée en 1668. Mais l’âge ne veut clairement rien dire lorsqu’il est question de comprendre les marchés et l’économie. Ci-dessous l’historique des prévisions de la Riksbank pour le taux de ses prises en pension (repo rate). La performance est catastrophique : au cours des sept dernières années, ils ont eu tout faux. Plusieurs fois par an depuis 2011, la Riksbank a prévu des augmentations de taux de 1-2%, mais au final les taux ont baissé chaque année. Au total, ils ont effectué 25 prévisions incorrectes depuis 2011. J’espère que leur historique depuis 1668 a été meilleur. Contrairement à ce qui était prévu, les taux ont constamment baissé depuis 2011 et, maintenant, ils ont des taux négatifs depuis 2015. Il est étonnant qu’une banque centrale qui effectue 25 prévisions de taux plus élevés, finisse finalement par baisser le repo rate à dix reprises. Les taux ont été manipulés à la baisse pour affaiblir la devise suédoise et stimuler les exportations. Ces bas taux ont causé une bulle massive dans l’immobilier en Suède. Les emprunts des consommateurs suédois, en incluant les hypothèques, sont parmi les plus élevés d’Europe, et toute augmentation significative des taux d’intérêt va créer des problèmes majeurs dans l’économie et le système financier suédois, bien pires qu’au début des années 1990. Comme évoqué auparavant, le cycle de 35 ans des taux d’intérêt s’est retourné et, que les banques centrales le veuillent ou non, les taux seront beaucoup plus élevés dans les prochaines années. Les ventes d’obligations à long terme par les investisseurs nerveux pousseront les taux à la hausse. Cela tirera aussi les obligations à court terme vers le haut. Aux 17ème et 18ème siècles, la Riksbank s’est retrouvée à court d’argent métal à cause de dettes de guerre très élevées. La banque s’est alors tournée vers la monnaie-papier, ce qui échoua rapidement. Elle frappa alors des pièces de cuivre, mais les Suédois n’y ont pas fait confiance, et le directeur de la Riksbank fut décapité en 1719. Depuis la création de la Fed il y a 104 ans, la plupart des directeurs de banque centrale ont échoué lamentablement. Aucun directeur de banque centrale n’a été décapité au cours de l’époque moderne, mais lorsque le système financier fera défaut dans quelques années, plusieurs de ces banquiers se sentiront vulnérables. |

Swedish Riksbank Record, 2010 - 2017 |

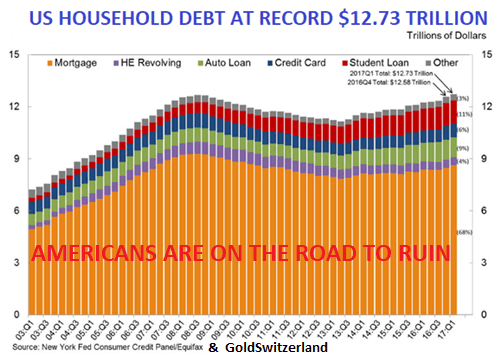

NOUVELLES CRISES des SUBPRIMEs À L’HORIZONQu’une banque centrale soit la plus vieille au monde ou qu’elle n’ait qu’une centaine d’années comme la Fed, le problème est le même. Toutes les banques centrales se trompent dans leurs prévisions. Résultat, elles interfèrent avec les cycles économiques normaux qui contiennent des hauts et des bas naturels d’ampleur relativement faible. Ces cycles naturels sont complètement détruits par la manipulation des banques centrales. Malgré leur manque total de compréhension des lois de l’offre et de la demande, les banquiers centraux croient qu’ils jouissent de pouvoirs divins. Ils croient que de faibles taux d’intérêt et de la monnaie imprimée créent de la prospérité économique, alors que c’est le contraire. Les seules choses que ce type de manipulation amène sont des expansions/contractions massives qui ruinent le tissu de l’économie. Nous avons expérimenté un des plus longs booms artificiels de l’histoire… mais cela sera suivi par une contraction qui changera totalement le monde, et pour très longtemps. Cette fois, la répression financière qui a temporairement retardé le désastre inévitable durant la crise de 2006-2009 ne fonctionnera pas. L’impression monétaire créera de l’hyperinflation, et toutes les tentatives d’abaissement des taux, déjà bas, échoueront. Les banques centrales seront totalement impuissantes et ne pourront juguler la plus grande crise financière de l’histoire. J’ai souvent parlé de la montagne de dettes mondiale, qui a crû de façon exponentielle ces dernières années pour atteindre 2,5 quadrillions $, en incluant les produits dérivés et les passifs non capitalisés. La dette hypothécaire américaine, ou les subprimes, fut la cause majeure de la dernière crise. La Fed et le gouvernement américain n’en ont tiré aucune leçon. La crise des subprimes aux États-Unis nous a fait passer à un cheveu d’un effondrement financier mondial. Mais la dette des ménages américains vient de dépasser le pic de 2008, et elle s’élève maintenant à 12 700 milliards $. Lorsque les taux d’intérêt augmenteront et que les prix des maisons s’effondreront, la prochaine crise du crédit hypothécaire sera bien plus sévère que celle de 2006-2009. Le prix des maisons pourrait décliner de 75-90% en termes réels. Les prêts étudiants et les prêts automobiles feront également partie de la future crise. Les étudiants, incapables de trouver un emploi, ne pourront rembourser leurs dettes, et plusieurs acheteurs de voitures qui perdront leur emploi vont faire défaut sur leurs prêts. L’effondrement des prix sur le marché des voitures d’occasions exacerbera le problème. Donc, c’est le temps de se retenir d’acheter une maison ou une voiture, car il y aura de belles affaires à réaliser dans les années à venir. Alors que l’euphorie perdure sur les marchés financiers, les investisseurs craignent peu les bulles d’actifs créées ces dernières décennies et ne comprennent pas qu’elles n’ont rien à voir avec la prospérité réelle, mais ne sont basées que sur la dette, l’impression monétaire et les taux d’intérêt artificiellement bas. |

U.S. Household Debt(see more posts on U.S. Household Debt, ) |

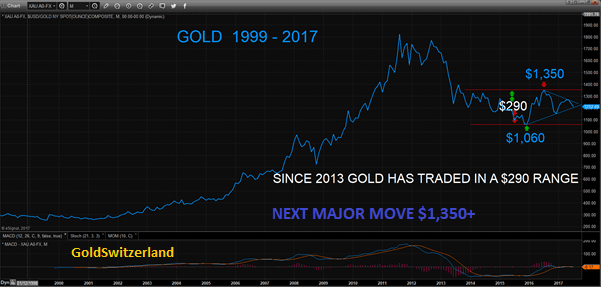

LE COCKTAIL EXPLOSIF DE DETTESC’est incroyable, mais la plupart des investisseurs ne voient aucun danger dans le fait que les actions, les obligations, l’immobilier et la dette soient à des sommets historiques. Il s’agit du cocktail de bulles le plus nocif de toute l’histoire. Bien sûr, les bulles peuvent encore gonfler avant d’imploser. Mais qui voudrait se trouver dans une bulle qui éclate et subir des pertes comprises entre 75% et 100% en termes réels ? C’est ce qu’il risque d’arriver aux actions, obligations et à l’immobilier dans la plupart des pays. Je sais bien que 99,99% des investisseurs considèrent ces projections comme du non-sens destiné à faire peur… mais même si l’histoire ne se répète pas, nous savons qu’elle rime, et que le sentiment haussier atteint un sommet tout juste avant que le cycle ne se retourne. Étant donné que les investisseurs occidentaux ne sont pas inquiets, très peu d’entre eux achètent la forme d’assurance la moins coûteuse et la plus efficace pour se protéger. Encore plus important, la plupart des gens ne réalisent pas que cet investissement a mieux performé que toutes les classes d’actifs depuis le début de ce siècle. Je parle évidemment de l’or. Depuis 1999, par exemple, le Dow Jones a perdu 60% par rapport à l’or. L’or a effectué un énorme rallye, en passant de 250 $ en 1999, à 1 920 $ en 2011. Depuis, l’or recharge ses batteries pour la prochaine phase de hausse. Entre 2013 et 2017, l’or s’est échangé dans une fourchette de 290 $, ce qui est minime en comparaison à la hausse de 1 670 $ – de 250 $ à 1 920 $ – enregistrée entre 1999 et 2011. |

Gold, 1999 - 2017(see more posts on Gold, ) |

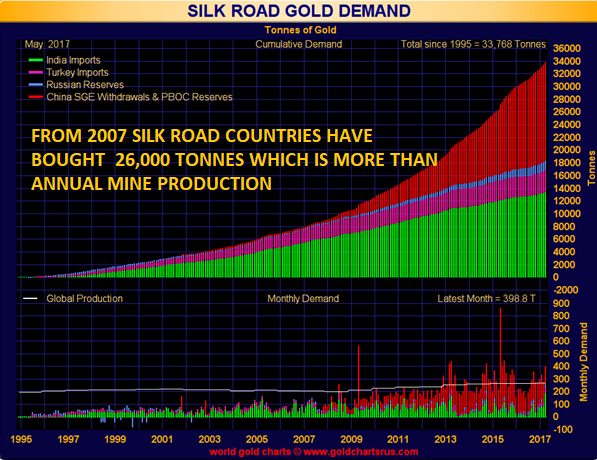

IL N’Y A QU’UN SEUL VRAI MARCHÉ DE L’ORLe vrai marché de l’or, c’est le marché physique, et sur ce marché, tout l’or produit est déjà prévendu. Sur le vrai marché de l’or, les contrats à long terme absorbent tout l’or extrait et raffiné. Mais l’Occident ne comprend pas ce marché, parce que l’Occident échange sur des marchés falsifiés, basés sur de fausses valeurs. La majorité des opérations de trading réalisées sur les marchés financiers mondiaux se font sous la forme de produits dérivés n’impliquant pas la livraison des actifs sous-jacents. C’est la raison pour laquelle la plupart des gens qui transigent de l’or en Occident ne se préoccupent pas de la livraison. Ils considèrent l’or comme peu pratique et coûteux. Pourquoi, en effet, détenir de l’or physique quand tout ce dont vous avez besoin est une entrée électronique disant : x onces d’OR ? Presque personne ne réalise que ces entrées électroniques, à un moment donné, ne vaudront même pas l’électricité consommée pour les créer. Tandis que très peu d’Occidentaux comprennent la valeur de l’or en tant que monnaie et assurance, la plupart des Orientaux, eux, voient les choses différemment. En effet, les particuliers et les gouvernements de l’Est continuent d’accumuler de l’or et ce, de plus en plus. Regardez simplement les achats d’or des principaux pays de la Route de la soie dans le graphique ci-dessous. Depuis 1995, l’Inde, la Chine, la Russie et la Turquie ont acheté 34 000 tonnes d’or. Ces achats se sont accélérés depuis la crise financière, en 2007. De 2007 à mai 2017, ces quatre pays ont acheté 26 000 tonnes d’or physique. Cela signifie qu’ils ont absorbé plus que la production minière des dix dernières années. De plus, ces chiffres sous-estiment considérablement les achats de la Chine et de l’Inde. Les chiffres de l’Inde n’incluent pas l’or de contrebande qui peut parfois représenter de très grandes quantités. Les autorités chinoises préfèrent ne pas révéler le montant réel de leurs achats d’or. Rien qu’en mai, ces pays ont acheté 400 tonnes d’or. Il s’agit d’un taux annuel de 4 800 tonnes, 60% au-dessus de la production mondiale annuelle d’or. |

Gold Demand, 1995 - 2017(see more posts on Gold, ) |

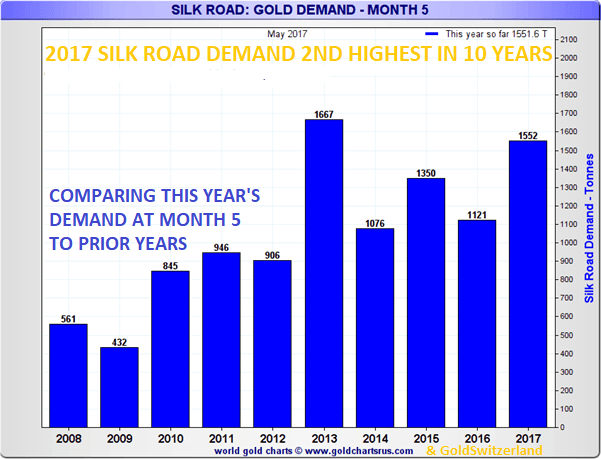

| Si nous jetons un coup d’œil sur la demande cumulative de la Route de la soie après les cinq premiers mois de 2017, on voit qu’elle est la deuxième plus élevée depuis 2013, à 1 552 tonnes. |

Gold Demand, May 2008 - 2017(see more posts on Gold, ) |

LE PRIX DE L’OR EST UNE FAKE NEWS (fausse nouvelle)

Si l’on se fie au graphique ci-dessus, il semble y avoir peu d’intérêt à acheter de l’or. Le cours semble être en pleine léthargie, avec une tendance à baisser facilement. La plupart des investisseurs ne comprennent pas que le prix de l’or, tel que montré dans le graphique ci-dessus, n’a rien à voir avec le prix réel de l’or. Comme la plupart des marchés financiers aujourd’hui, le graphique ci-dessus est une fake news. Ce graphique de l’or nous montre les effets de la manipulation financière secrète réalisée aux plus hauts niveaux des gouvernements et banques centrales. Cette manipulation est effectuée sur le marché de l’or-papier, dont la taille est des centaines de fois supérieure au marché de l’or physique. Les vrais joueurs derrière cet obscur marché papier ne sont jamais identifiés. Toutes les enquêtes sont tuées dans l’œuf. Au mieux, un trader junior sans importance est mis à l’amende. Presque toutes les transactions effectuées en vue de déprimer le prix de l’or sont réalisées lorsque les principaux marchés de l’or sont fermés et qu’il n’y a pas d’acheteurs. Les quantités d’or-papier échangées sont énormes… Aucun vendeur commercial ne ferait des transactions si idiotes. Qui vendrait de l’or en grande quantité, lorsqu’il n’y a pas d’acheteurs, pas de marché ?

S’il s’agissait d’un vrai marché, avec de l’or physique sous-jacent, ce type d’opération serait impossible. Lorsqu’un vendeur inonde le marché avec des quantités équivalentes à plusieurs mois de production en quelques secondes, il n’y a, bien sûr, même pas une once d’or physique derrière. Si jamais l’acheteur exigeait livraison, le vendeur ferait défaut, ou il aurait à payer des centaines, voire des milliers de dollars au-dessus du prix du marché pour se procurer l’or physique. Mais, en vérité, cet or physique n’est pas disponible pour honorer le contrat.

Tags: Autres articles,Featured,Gold,newsletter,U.S. Household Debt