Summary:

Die wechselseitigen Beziehungen zwischen Geschäftsbanken und der verantwortlichen Zentralbank werden in sehr abstrakter Form durch die makroökonomische Geldtheorie erfasst. Die populäre Kritik der Deutschen Bundesbank an dieser Theorie rennt teils offene Türen ein, teils beruht sie auf einem deterministischen Missverständnis, wie dieser Beitrag zeigt. Auf die angeblich häufig gestellte Frage: "Benötigt die Geschäftsbank zuerst Zentralbankgeld, bevor sie Kredite vergeben kann, aus denen ihr Zahlungsverpflichtungen entstehen können?" geben die Autoren der Deutschen Bundesbank (DBB) nach einer kurzen Polemik gegen die Geldmultiplikator-Theorie (ohne Literaturverweis) die Antwort, dass "einzelne Geschäftsbanken normalerweise stets in der Lage" sind, "sich bei Bedarf Zentralbankgeld

Topics:

Georg Quaas considers the following as important:

This could be interesting, too:

Die wechselseitigen Beziehungen zwischen Geschäftsbanken und der verantwortlichen Zentralbank werden in sehr abstrakter Form durch die makroökonomische Geldtheorie erfasst. Die populäre Kritik der Deutschen Bundesbank an dieser Theorie rennt teils offene Türen ein, teils beruht sie auf einem deterministischen Missverständnis, wie dieser Beitrag zeigt.

Auf die angeblich häufig gestellte Frage: "Benötigt die Geschäftsbank zuerst Zentralbankgeld, bevor sie Kredite vergeben kann, aus denen ihr Zahlungsverpflichtungen entstehen können?" geben die Autoren der Deutschen Bundesbank (DBB) nach einer kurzen Polemik gegen die Geldmultiplikator-Theorie (ohne Literaturverweis) die Antwort, dass "einzelne Geschäftsbanken normalerweise stets in der Lage" sind, "sich bei Bedarf Zentralbankgeld kurzfristig über den Geldmarkt zu beschaffen".[ 1 ]

Dabei handelt es sich um eine Darstellung des modernen Geldsystems für Schüler und sonstige interessierte Laien. Bei diesem Adressatenkreis wäre es wichtig gewesen, die wesentlichen Voraussetzungen für die Vergabe von Krediten durch Geschäftsbanken zu behandeln. Die Autoren ersetzen die Frage, ob und warum Geschäftsbanken Zentralbankgeld benötigen, wenn sie Kredite vergeben wollen, durch die nebensächliche Frage nach der zeitlichen Reihenfolge der Geldbeschaffung. Doch wer interessiert sich für dieses Detail der Bankenpraxis, ohne selber Banker werden zu wollen? Immerhin kennt nun auch die Öffentlichkeit diesen, der DBB sehr wichtig erscheinenden Fakt: Wenn die Banken Zentralbankgeld benötigen, können sie es sich auch nach der Vergabe von Krediten beschaffen.

So sieht es auch der Angestellte einer Bank, der nach einem größeren Abfluss von Zentralbankgeld seinen Chef benachrichtigt, dass frisches Geld besorgt werden muss. Aus dieser Perspektive wird übersehen, dass eine Bank schon längst vom Markt genommen worden wäre, hätte sie nicht vor der Vergabe von Krediten die einschlägigen Liquiditäts- und Eigenkapital-Prüfungen bestanden. Aber auch wenn es diese gesetzlichen Anforderungen nicht gäbe: Eine Geschäftsbank, die nach den Regeln eines ehrbaren Kaufmannes handelt, verfügt stets über ausreichend Liquidität, um ihre Kreditnehmer zu bedienen.

Hier die alternative Interpretation jenes Fakts: Wenn sich eine Geschäftsbank Zentralbankgeld beschaffen kann, belegt das, dass sie ausreichend viele, hoch-liquide Wertpapiere besitzt, die sie verkaufen oder verpfänden kann. Und es bestätigt die Auffassung, dass die Verfügung über Zentralbankgeld eine Voraussetzung ist, um weitere Kredite zu vergeben. Denn wozu "benötigt" sie sonst dieses Geld? Wird diese Voraussetzung von einer Bank missachtet, ist sie in kürzester Zeit bankrott.

Die ergänzenden Antworten der Bundesbank zeigen die Quellen des "benötigten" Zentralbankgeldes auf: "Außerdem bietet das Eurosystem den Geschäftsbanken die Möglichkeit, sich – gegen Verpfändung von ausreichenden Sicherheiten – Zentralbankgeld über Refinanzierungsgeschäfte oder ständige Fazilitäten zu beschaffen." Wieder wird, wenn auch indirekt, bestätigt, dass Zentralbankgeld für die Vergabe von Krediten benötigt wird. Und zum dritten Mal: "Abgesehen davon verfügen die Geschäftsbanken im Normalfall stets über ein gewisses Guthaben in Zentralbankgeld. Denn jede Geschäftsbank ist verpflichtet, eine Mindestreserve in Zentralbankgeld zu halten (die nach der Höhe ihrer Kundeneinlagen zu einem bestimmten Zeitpunkt bemessen wird)." Kundeneinlagen lauten nun einmal auf Zentralbankgeld und werden mit einer gewissen Wahrscheinlichkeit abgerufen. Man sollte es also haben, bevor man Kredite vergibt.

Die Antwort auf die übergangene, aber wesentliche Frage lautet also: Ja, die Geschäftsbanken benötigen Zentralbankgeld, um Kredite zu vergeben und Giralgeld zu schöpfen. Nur wenn sie über eine ausreichend große Menge an gesetzlichen Zahlungsmitteln verfügen, können sie Geschäfte machen.

Wechseln wir nun von der populär-wissenschaftlichen (?) auf die theoretische Ebene und fragen, was die Antwort der DBB wert ist, wenn wir die Gesamtheit aller Banken und Finanzinstitutionen eines Währungsraumes unter Ausschluss der Zentralbank betrachten. Wo bekommt die Bankenbranche das "legal tender" her? Schließlich kann es das gesetzliche Zahlungsmittel nicht von sich selber leihen. Von ihren Kunden? Von ausländischen Banken? Aber wo haben diese Kategorien das Geld her? Kann die Bankenbranche Geld etwa aus dem Nichts schöpfen? Ex nihilo nihil fit, sagt da der Philosoph. Oder gleich selber drucken? Da bekämen die Verantwortlichen mächtig Ärger. Jetzt taucht zwangsläufig die in den Antworten der DBB versteckte Zentralbank am theoretischen und praktischen Horizont auf. Damit gerät auch der rechtliche Rahmen ins Blickfeld, in dem jedes moderne Geldsystem operiert. Das ist der Ausgangspunkt der makro-ökonomischen Geldtheorie, so wie wir sie in zahlreichen Lehrbüchern finden.

Die wechselseitigen Beziehungen zwischen Geschäftsbanken und der verantwortlichen Zentralbank werden in sehr abstrakter Form durch die makroökonomische Geldtheorie erfasst. Die populäre Kritik der Deutschen Bundesbank an dieser Theorie rennt teils offene Türen ein, teils beruht sie auf einem deterministischen Missverständnis, wie dieser Beitrag zeigt. Auf die angeblich häufig gestellte Frage: "Benötigt die Geschäftsbank zuerst Zentralbankgeld, bevor sie Kredite vergeben kann, aus denen ihr Zahlungsverpflichtungen entstehen können?" geben die Autoren der Deutschen Bundesbank (DBB) nach einer kurzen Polemik gegen die Geldmultiplikator-Theorie (ohne Literaturverweis) die Antwort, dass "einzelne Geschäftsbanken normalerweise stets in der Lage" sind, "sich bei Bedarf Zentralbankgeld

Topics:

Georg Quaas considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Die Geldschöpfung durch die Zentralbank

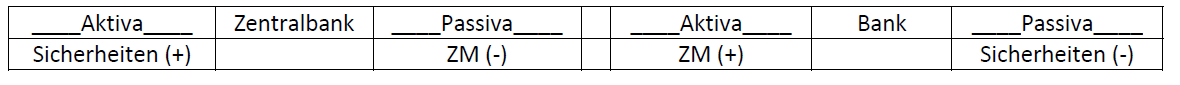

Die Geschäftsbanken sind es, die an die Zentralbank herantreten, um ein Quantum gesetzlicher Zahlungsmittel zu bekommen. Denn ohne dieses kann keine Bank Geschäfte machen. Also brauchen die Geschäftsbanken die Zentralbank, aber diese braucht die Geschäftsbanken nicht – notfalls könnte die Zentralbank (mit staatlicher Schützenhilfe) die Geldversorgung auch selber managen. Durch den gesetzlichen Rahmen ist von vornherein ein Machtverhältnis definiert, aus dem das asymmetrische Verhältnis zwischen Geschäftsbanken und Zentralbank entspringt. Gewährt die Zentralbank einer Geschäftsbank das verlangte Quantum gesetzlicher Zahlungsmittel, so verlangt sie eine Gegenleistung dafür. Sie hat nicht das Recht, Zahlungsmittel zu verschenken, obwohl man Schenkungen natürlich verbuchen könnte. Die verlangte Gegenleistung besteht in der Regel aus marktgängigen Wertpapieren, die von der Zentralbank so bewertet werden, dass ihr Wert auch bei den üblichen Schwankungen den Wert der ausgegebenen Zahlungsmittel übertrifft (Bank of England 2015: p.8, no.47). Unter Umständen muss die Geschäftsbank Wertpapiere nachreichen, wenn die eingereichten Papiere aufgrund von unvorhersehbaren Entwicklungen nicht zur Deckung ausreichen (Bank of England 2015: p.8, no.49). In Form der Kontendarstellung sieht die Transaktion, mit der sich Banken mit Zahlungsmitteln (ZM) versorgen, so aus: An und für sich und im weitesten Sinn des Begriffs handelt es sich dabei um einen vertraglich abgesicherten "Tausch" von Objekten, die annähernd den gleichen Wert repräsentieren (nicht: haben). Die hauptsächlichen Formen, in denen jene Transaktion stattfindet, sind Kauf der Sicherheiten (+) durch die Zentralbank und alternativ Gewährung von ZM (+) als ein (meistens zeitlich begrenztes) Darlehen, für das Zinsen zu zahlen sind. Hat die Zentralbank die Wertpapiere gekauft, so ist die Transaktion zwischen den beiden Akteuren definitiv beendet. Nimmt sie die Wertpapiere nur in Pension und muss die Bank für die Zahlungsmittel unter normalen Umständen einen Zins zahlen, so trifft zu, dass die Zentralbank die Rolle des Gläubigers und die Geschäftsbank die Rolle des Schuldners einnimmt. Die umgekehrte Interpretation (Meyer2017) ignoriert das Machtverhältnis, kann sich aber auf einen sekundären Sachverhalt berufen, der empirisch zu beobachten ist: Die Zentralbank kann einen Anreiz für Geschäftsbanken schaffen, die erworbenen Zahlungsmittel in Form eines elektronischen Guthabens auf einem Konto bei der Zentralbank zu belassen, indem sie dafür Zinsen zahlt (Bank of England 2015: p.3, no.4). In diesem Fall ist die Zentralbank Schuldner und die Geschäftsbank Gläubiger. Mit der Geldschöpfung hat das allerdings nichts zu tun, sondern berührt das Thema der Zinssteuerung durch die Zentralbank.

An und für sich und im weitesten Sinn des Begriffs handelt es sich dabei um einen vertraglich abgesicherten "Tausch" von Objekten, die annähernd den gleichen Wert repräsentieren (nicht: haben). Die hauptsächlichen Formen, in denen jene Transaktion stattfindet, sind Kauf der Sicherheiten (+) durch die Zentralbank und alternativ Gewährung von ZM (+) als ein (meistens zeitlich begrenztes) Darlehen, für das Zinsen zu zahlen sind. Hat die Zentralbank die Wertpapiere gekauft, so ist die Transaktion zwischen den beiden Akteuren definitiv beendet. Nimmt sie die Wertpapiere nur in Pension und muss die Bank für die Zahlungsmittel unter normalen Umständen einen Zins zahlen, so trifft zu, dass die Zentralbank die Rolle des Gläubigers und die Geschäftsbank die Rolle des Schuldners einnimmt. Die umgekehrte Interpretation (Meyer2017) ignoriert das Machtverhältnis, kann sich aber auf einen sekundären Sachverhalt berufen, der empirisch zu beobachten ist: Die Zentralbank kann einen Anreiz für Geschäftsbanken schaffen, die erworbenen Zahlungsmittel in Form eines elektronischen Guthabens auf einem Konto bei der Zentralbank zu belassen, indem sie dafür Zinsen zahlt (Bank of England 2015: p.3, no.4). In diesem Fall ist die Zentralbank Schuldner und die Geschäftsbank Gläubiger. Mit der Geldschöpfung hat das allerdings nichts zu tun, sondern berührt das Thema der Zinssteuerung durch die Zentralbank.

Geld als Verkörperung einer Forderung bzw. als IOU

Für die Zentralbank stellt Geld eine Verbindlichkeit ZM (-) und für die Bank ein Aktivum ZM (+) dar, das weiterverliehen werden kann. Die Behauptung, dass Geld stets ein Passivum der Zentralbank ist, ist demnach zwar richtig, aber nur die halbe Wahrheit. Generalisiert man halbe Wahrheiten, so werden Irrtümer daraus. Zum Beispiel der Irrtum, dass Geld kein Aktivum sein kann. Ist die Beziehung zwischen Zentralbank und einer Geschäftsbank durch Kreditgewährung zustande gekommen, so erhalten Banknoten im Besitz der Geschäftsbank den Charakter von Schuldtiteln der Zentralbank. Mit der Übergabe der Zahlungsmittel bestätigt die Zentralbank: "Ich schulde dir…" oder "I Owe You…" Alle ausgehändigten Zahlungsmittel zusammen verkörpern in diesem und nur in diesem Kontext eine Forderung an die Zentralbank. Was wird gefordert? Gefordert wird die Herausgabe der Wertpapiere zum vereinbarten Zeitpunkt. Das ist das einzige Objekt im Besitz des anderen Akteurs, das hier im Spiel ist und im rechtlichen Sinn "gefordert" (in Deutschland: BGB § 241 Absatz 1 und § 311) werden kann: die Schuld der Zentralbank besteht in der Herausgabe der in Pension genommenen Sicherheiten. Es entbehrt nicht eines gewissen Humors, wenn die Autoren der Bank of England dem Publikum ein anderes Forderungsobjekt weismachen wollen. Im Falle der Fünf-Pfund-Note verspreche die Bank of England angeblich, diese einzutauschen gegen – eine neue Fünf-Pfund-Note. "The Bank of England promises to honour its debt by exchanging banknotes, including those no longer in use, for others of the same value forever." (Bank of England 2014: 9) Das ist eine ziemlich pfiffige Auskunft, die zwar beim Austausch zerschlissener Banknoten Sinn macht, aber die Rolle von Banknoten eher verdunkelt als erhellt. Offenbar wollen die Autoren die Charakteristik einer Banknote als Verkörperung einer Forderung auf Biegen und Brechen oder vielleicht aus traditionellen Gründen retten. Irgendwie sagt mir aber mein Sprachempfinden, dass die Verkörperung einer Forderung sich auf etwas anderes als auf die artgleiche Verkörperung derselben Forderung beziehen müsste, um Sinn zu machen. Die Charakteristik des Geldes als Verkörperung einer Forderung kann keine Definition des Geldes sein, denn sie ist – wie jeder weiß – nicht allgemein gültig. Hat eine Geschäftsbank Wertpapiere an die Zentralbank verkauft, so hat sie zwar den ungefähren Gegenwert in Form von Zahlungsmitteln zur Verfügung, aber diese stellen keine Forderung mehr dar. Auf der untersten Ebene des zweistufigen Geldsystems ist sowieso klar, dass man mit Geld nichts fordern, sondern nur seine Schulden bezahlen kann.Annahmen der Geldmultiplikator-Theorie (GMT)

Doch zurück zum Thema! Kurios an jener Einlassung der DBB ist, dass sie glaubt, damit der GMT widersprochen zu haben. Sie dokumentiert damit aber nur, dass sie diese missverstanden hat. Diese Theorie erklärt, wie der Multiplikator-Effekt im Zusammenspiel der Geschäftsbanken entsteht. Unter dem Multiplikator-Effekt verstehe ich hier abweichend vom üblichen Sprachgebrauch die Tatsache, dass in einem zweistufigen Bankensystem stets mehr Geld im Umlauf ist als von der Zentralbank ausgegeben worden ist. Das ist ein Effekt, den man schon bei Bagehot (1915: 27-28) nachlesen kann, ohne dass dieser etwas von der GMT wusste. Den Effekt selber "Geldmultiplikator" zu nennen, halte ich für eine Verwechslung der Realebene mit einem statistischen Parameter. Die Argumentation der GMT zur Erklärung dieses Effektes lautet in Kurzform: Bank A gewährt einen Kredit X an Akteur S; Akteur S bezahlt seine Rechnungen an Akteur T; T zahlt das Geld bei der Bank B ein; Bank B zieht von X die vorgeschriebenen Reserven R ab und gewährt Akteur U einen Kredit in Höhe von X-R; usw. usf. (vgl. Blanchard & Illing 2004: 130; Mankiw 2004: 688) Negativ ausgedrückt besteht die Kernthese dieser Erklärung darin, dass die der Bank A folgenden Banken gerade nicht bei der Zentralbank anklopfen müssen, um weitere Kredite zu finanzieren. Die GMT basiert (i) auf der realistischen Annahme, dass Banken zwar nicht nur, aber eben doch als Intermediäre fungieren und (ii) dass – außer der Zentralbank – mindestens zwei Geschäftsbanken und drei Akteure im Spiel sein müssen, wenn der Multiplikator-Effekt erklärt werden soll. Daraus folgt, dass die GMT exakt die Fakten berücksichtigt, die auch die DBB in den Vordergrund stellt, nämlich die Beschaffung von Zahlungsmitteln jenseits der Quelle Zentralbank. Auf die seit vielen Jahrzehnten vorliegende Erkenntnis, dass der Multiplikator nicht einfach konstant gesetzt und als Ausdruck eines kausalen Zusammenhanges interpretiert werden darf, habe ich im andernorts hingewiesen (Quaas 2017: 667f.). Immerhin ist erfreulich, dass die DBB inzwischen auch zur dieser Einsicht gekommen ist. Leider sucht sie die Schuld für ihren, offenbar jahrelang gehegten Missverstand bei anderen. Bagehot schreibt über die Banker seiner Zeit: "…for the purposes of their daily life, they have no need to think, and never do think, on theories of currency." (Bagehot 1915: 22) Heute muss man hinzufügen: Für die Theorie wäre es besser gewesen, wenn die Zunft der Banker dabei geblieben wäre.Literatur

Walter Bagehot (1915): Lombard Street. London. Bank of England (2014): Quarterly Bulletin 2014 Q1. Bank of England (2015): The Bank of England’s Sterling Monetary Framework. Updated June 2015. (Red Book) Olivier Blanchard; Gerhard Illing (2004): Makroökonomie. München. Deutsche Bundesbank: Häufig gestellte Fragen zum Thema Geldschöpfung (zuletzt abgerufen am 25.01.2018). N. Gregory Mankiw (2004): Grundzüge der Volkswirtschaftslehre, 3. Aufl., Stuttgart. Marc Meyer (2017): Kommentare zum Beitrag von Dirk Ehnts zur Ökonomenstimme vom 23. Juni 2017 mit dem Titel: Die Theorie des Geldmultiplikators ist ein neoklassischer Irrtum. Georg Quaas (2017): Die aktuelle Kritik an der makroökonomischen Geldtheorie. Wirtschaftsdienst, 97. Jg., H. 9, S.664-669.- 1 Ich nehme hier Bezug auf einen Text, der einer laufenden Revision unterliegt, ohne dass die Autoren, Anlässe der Änderungen und benutzten Quellen angegeben werden. Insofern werden elementare Regeln wissenschaftlichen Arbeitens mehrfach verletzt. Insider teilten mir mit, dass die Papiere der DBB unter den maßgeblichen Leuten kreisen. Deshalb gehe ich im Folgenden davon aus, dass in den Publikationen „der“ aktuelle Standpunkt der DBB dargestellt wird.