Die Inflation in der Eurozone ist in den vergangenen Monaten auf ein Dreijahreshoch gestiegen. Dies ist auf den schwachen Euro sowie die Erholung der Energie- und Nahrungsmittelpreise zurückzuführen. Bereinigt um diesen Effekt verharrt die Kerninflation – trotz einer stetig wachsenden Geldmenge – noch immer unterhalb des Inflationsziels der EZB. Die Auswirkungen der gegenwärtigen Geldpolitik auf die Inflationsrate sind noch unvollständig reflektiert. Dies mag weiteres Ungemach bedeuten, wie dieser Beitrag zeigt. Abrupter Anstieg der Inflationsrate Im Januar 2017 stieg die HVPI-Inflationsrate in Deutschland unvermittelt auf 1,9% im Vorjahresvergleich (j/j), den höchsten Wert seit Dezember 2012. Damals belief sie sich auf 2,0% j/j. Dies ist zunächst ein ermutigendes Signal: Etwaige deflationäre Tendenzen, wie sie noch im vergangenen Jahr zu beobachten waren, scheinen vorerst abgewendet. Aktuelle Zahlen der Euro-Zone bestätigen dies. Dennoch darf die Entwicklung nicht überbewertet werden. Der Anstieg der HVPI-Inflationsrate ist vor allem auf den Preisanstieg bei Haushaltsenergie und Kraftstoffen um 5,8% j/j sowie auf den Preisanstieg bei Nahrungsmitteln von ebenfalls 3,2% j/j zurückzuführen. Begünstigt wird diese Entwicklung durch die gegenwärtige Schwäche des Euro gegenüber dem US-Dollar und die Erholung des Ölpreises.

Topics:

Leef H. Dierks considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Die Inflation in der Eurozone ist in den vergangenen Monaten auf ein Dreijahreshoch gestiegen. Dies ist auf den schwachen Euro sowie die Erholung der Energie- und Nahrungsmittelpreise zurückzuführen. Bereinigt um diesen Effekt verharrt die Kerninflation – trotz einer stetig wachsenden Geldmenge – noch immer unterhalb des Inflationsziels der EZB. Die Auswirkungen der gegenwärtigen Geldpolitik auf die Inflationsrate sind noch unvollständig reflektiert. Dies mag weiteres Ungemach bedeuten, wie dieser Beitrag zeigt.

Abrupter Anstieg der Inflationsrate

Im Januar 2017 stieg die HVPI-Inflationsrate in Deutschland unvermittelt auf 1,9% im Vorjahresvergleich (j/j), den höchsten Wert seit Dezember 2012. Damals belief sie sich auf 2,0% j/j. Dies ist zunächst ein ermutigendes Signal: Etwaige deflationäre Tendenzen, wie sie noch im vergangenen Jahr zu beobachten waren, scheinen vorerst abgewendet. Aktuelle Zahlen der Euro-Zone bestätigen dies.

Dennoch darf die Entwicklung nicht überbewertet werden. Der Anstieg der HVPI-Inflationsrate ist vor allem auf den Preisanstieg bei Haushaltsenergie und Kraftstoffen um 5,8% j/j sowie auf den Preisanstieg bei Nahrungsmitteln von ebenfalls 3,2% j/j zurückzuführen. Begünstigt wird diese Entwicklung durch die gegenwärtige Schwäche des Euro gegenüber dem US-Dollar und die Erholung des Ölpreises. Dieser notierte vor Jahresfrist noch bei 30 Dollar/Barrel, heute bei etwa 55 Dollar/Barrel. Bereinigt um diesen letztlich importierten Effekt, der rein rechnerisch bis in den April 2017 hinein anhalten wird, stieg die Kerninflation, d.h. die Inflation ohne Energie und Lebensmittel), in Deutschland im Dezember 2016 um 1,5% j/j.

Eine wirklich nachhaltige Erholung der Inflation lässt sich daraus (noch) nicht ableiten. Im Gesamtjahr 2016 belief sich die HVPI-Inflation in Deutschland auf gerade einmal 0,5 Prozent. Ohne Berücksichtigung der Energie hätte sie bei 1,2 Prozent gelegen. Damit dürfte es kaum Zweifel geben, dass die EZB ihre expansive Geldpolitik wie angekündigt bis Ende 2017, unter Umständen sogar darüber hinaus, fortsetzt: “Rates will stay low, very low, for a long period of time and well past the horizon of our purchases“. Schließlich lag die HVPI-Inflation in der Euro-Zone insgesamt im Januar 2017 2016 bei 1,8% j/j. Dies ist unverändert unterhalb des Ziels der EZB von “unter, aber nahe 2,0 Prozent”.

Noch im Dezember 2015 argumentierte die EZB anhand der HVPI-Inflation: Damals wurde der Verfall des Ölpreises zum Problem für die Geldpolitik. Heute wird indes anhand der Kerninflation argumentiert. Der Preisanstieg bei Haushaltsenergie und Kraftstoffe bzw. Nahrungsmittel ist folglich zunächst irrelevant. Solange die Kerninflation nicht (nachhaltig) steigt, wird es keine Abkehr vom gegenwärtigen geldpolitischen Kurs geben.

Konkurrierende Erklärungsansätze

Inflation wird als anhaltende Abnahme der Kaufkraft des Geldes bzw. als anhaltender Anstieg des Preisniveaus gemessen an einem Preisindex, definiert. Eine ökonomische Definition der diesem Konzept zugrunde liegenden Preisniveaustabilität stammt von Greenspan (1989): “For all practical purposes, price stability means that expected changes in the average price level are small enough and gradual enough that they do not materially enter business and household decisions“. Es ist bis heute die Grundlage der in den westlichen Industrienationen vorherrschenden Position, dass Inflation zumindest auf längere Sicht der realwirtschaftlichen Aktivität schadet. Damit ist Preisniveaustabilität eine wichtige Voraussetzung für Wirtschaftswachstum und einen hohen Beschäftigungsstand.

Doch selbst wenn mittlerweile größtenteils Einigkeit über die Auswirkungen von Inflation besteht, konkurrieren in der Volkswirtschaftslehre unverändert unterschiedliche Erklärungsansätze, wenn es um die Ursachen von Inflation geht. Die bekanntesten Ansätze beruhen einerseits auf dem Keynesianismus, andererseits auf dem Monetarismus bzw. der Neoklassik. Theoretisch umstritten ist dabei insbesondere, ob Inflation durch Störungen auf den Güter- und Faktormärkten oder durch Störungen auf dem gesamtwirtschaftlichen Geldmarkt entsteht.

Keynesianischer Ansatz als nachfrageorientiertes Konzept

Entsprechend der Grundidee des Keynesianismus hängt die Inflationsrate von der Entwicklung der gesamtwirtschaftlichen Nachfrage ab. Übersteigt die Nachfrage das begrenzte Angebot, führt dieser Nachfrageüberschuss kurzfristig nicht zur Erhöhung der Produktion, sondern zu steigenden Preisen. Eine Preissteigerung auf dem Gütermarkt birgt jedoch stets die Gefahr, dass die Arbeitnehmer in der nächsten Lohnrunde einen Ausgleich für den Verlust an realer Kaufkraft verlangen. Wird dieser Forderung nachgegeben, steigt die nominale Nachfrage. Bei unverändertem Angebot führt dies zu erneuten Preissteigerungen, wodurch sukzessive eine Lohn-Preisspirale in Gang gesetzt wird. In diesem Umfeld kommt es zu einem dauerhaften Nachfrageüberhang auf dem Gütermarkt, da die Summe aus privater und staatlicher Nachfrage das gesamtwirtschaftliche Angebot übersteigt. Voraussetzung ist, dass die Nachfrager imstande sind, ihre Nachfrage gemäß der Preisentwicklung nominal auszuweiten. Entsprechend müssen mit steigender Inflation entweder die (Haushalts-) Einkommen oder die Finanzierungmöglichkeiten zunehmen.

Akkommodierende Geldpolitik

Da annahmegemäß private wie staatliche Ausgaben größtenteils mittels Kredit finanziert werden, muss der Inflation eine akkommodierende Geldpolitik vorausgehen. Gemäß der keynesianischen Sichtweise ist eine expansive Geldpolitik zwar eine notwendige, aber keine hinreichende Bedingung für das Entstehen inflationärer Tendenzen. Kritische Bedeutung hat vielmehr der kontinuierliche Anstieg der Nachfrage. Die Nachfrage nach Konsumgütern wird jedoch nur dauerhaft ansteigen, wenn die auf ihr Arbeitseinkommen angewiesenen Marktteilnehmer einen Inflationsausgleich durchsetzen. Das Lohnniveau muss also dem Preisniveau entsprechend steigen. Nimmt die Arbeitsproduktivität jedoch nicht in gleichem Maße zu, steigen infolge der Lohnsteigerungen auch die nominalen Lohnkosten je Stück. Anders ausgedrückt: Der hier geschilderte Inflationsprozess ist unweigerlich mit steigenden Lohnkosten verbunden. Da die Unternehmen diese annahmegemäß direkt an die Käufer weitergeben (Mark-up Pricing), schlagen sich gestiegene Lohnkosten unweigerlich in steigenden Güterpreisen und so in einer höheren Inflationsrate nieder.

Nachfrageüberhang bestimmt Inflationsrate

Gemäß des keynesianischen Ansatzes entsteht Inflation infolge eines Nachfrageüberhangs auf den Gütermärkten. Die Inflationsbekämpfung sollte also mittels einer Drosselung der Nachfrage durch geld- und fiskalpolitische Instrumente erfolgen. Denn das Preisniveau steigt nur solange ein Nachfrageüberhang am Markt existiert.

In dem Maße, in dem der Nachfrageüberhang abgebaut wird, fällt auch die Inflationsrate. Sobald sich Angebot und Nachfrage im Gleichgewicht befinden, d.h. wenn der Nachfrageüberhang auf null gesunken ist, gibt es gemäß der keynesianischen Sichtweise keine Inflation mehr. Kommt es zu einer Rezession, müsste die Inflationsrate einer Volkswirtschaft ceteris paribus gegen null tendieren bzw. bei einem Überschussangebot sogar negativ ausfallen. Dieser Zusammenhang lässt seit geraumer Zeit jedoch nicht mehr beobachten. Offenbar bietet die keynesianische Theorie keinen vollständigen Ansatz. Sie umfasst nicht alle möglichen Ursachen einer Inflation und kann darüber hinaus Inflation bei Unterbeschäftigung nicht erklären.

Monetaristischer Ansatz als angebotsorientiertes Konzept

Nach neoklassischer bzw. monetaristischer Auffassung ist Inflation stets ein monetäres Phänomen. Ursache ist ein im Verhältnis zum Wachstum der Güterproduktion (bzw. der Produktivität der Realwirtschaft) zu hohes Geldmengenwachstum infolge einer expansiven Geldpolitik. Anders ausgedrückt: Inflation wird langfristig allein durch das Geldmengenwachstum einer Volkswirtschaft bestimmt (Neoquantitätstheorie). Selbst wenn durch ein steigendes Geldmengenwachstum kurzfristig Realeinkommens- und Beschäftigungseffekte erzielt werden, sind diese nicht dauerhaft.

Erklärungsansätze des Monetarismus beruhen auf der Quantitätsgleichung. Sie besagt, dass die in einem bestimmten Zeitraum umgesetzte Geldmenge dem monetär bewerteten Güterhandel einer Volkswirtschaft entspricht: Das Produkt aus Geldmenge und Umlaufgeschwindigkeit des Geldes ist gleich dem Produkt aus Preisniveau und realem Handelsvolumen. Allerdings ist die Geldmenge als “Ergebnis des Geldschöpfungsprozesses, an dem neben der Notenbank zu jedem Zeitpunkt auch Kreditinstitute und Nichtbanken beteiligt sind” zu verstehen. Unter der Prämisse, dass die Umlaufgeschwindigkeit des Geldes konstant bleibt, führte eine Erhöhung der Geldmenge dazu, dass entweder das Transaktionsvolumen oder das Preisniveau (oder aber beide Größen) ebenfalls ansteigen. Einmal angenommen, dass die Umlaufgeschwindigkeit des Geldes weiterhin konstant bleibt, führte eine Erhöhung der Geldmenge zu einem Anstieg des (nominalen) BIP. Da das BIP von realen Größen wie der Faktorausstattung oder der Produktivität bestimmt wird, bleibt als Determinante der Inflation lediglich die Veränderungsrate der Geldmenge. Anhand dieser kann gemäß der monetaristischen Sichtweise eine Zentralbank längerfristig die Inflation in einer Volkswirtschaft beeinflussen.

Geldpolitik (noch) kein Preistreiber

Getrieben vom Bargeldumlauf und den täglich fälligen Anlagen, also dem Geldmengenaggregat M1, das allein um 8,7% j/j anstieg, wuchs das breit gefasste Geldmengenaggregat M3 im Dezember 2016 um 5,0% j/j. Dennoch ist der Anstieg der Teuerungsrate bisher allenfalls teilweise auf die außergewöhnlich expansive Geldpolitik der EZB zurückzuführen. Dies ist nicht überraschend, wirken geldpolitische Maßnahmen doch erst mit zeitlicher Verzögerung (Time Lags). Damit können die Auswirkungen geldpolitischer (wie auch fiskalpolitischer) Maßnahmen die konjunkturelle Entwicklung destabilisieren – anstatt sie zu glätten. Die Time Lags, die in der Regel länger als sechs Monate sind, ergeben sich durch das Eruieren der Situation, die wirtschaftspolitischen Entscheidungsprozesse sowie durch die Reaktionen der privaten Haushalte und Unternehmen. Expansive Maßnahmen könnten also erst wirksam werden, wenn — etwa infolge einer veränderten konjunkturellen Lage – bereits wieder kontraktive Maßnahmen notwendig wären.

Berücksichtigt man die Time Lags, sind die bislang ergriffenen Maßnahmen der EZB unter Umständen noch nicht vollständig vom Markt eingepreist. Mit anderen Worten: Die Währungshüter müssten bereits heute künftige und deshalb höchst unsichere Entwicklungen genau einschätzen und darauf reagieren. Für eine Währungsunion, die derart heterogen ist wie die Euro-Zone, ist dies ein schwieriges, wenn nicht gar unmögliches Unterfangen. Gemäß der monetaristischen Sichtweise ist davon auszugehen, dass die Inflationsrate in der Euro-Zone aufgrund der akkommodierenden Geldpolitik der EZB ceteris paribus mittelfristig spürbar zunehmen wird. Ein erhöhtes Wachstum des breit gefassten Geldmengenaggregats M3 ist allerdings bereits seit geraumer Zeit zu beobachten.

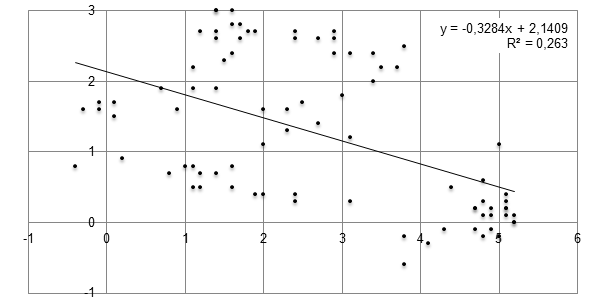

Die Inflationsrate reagierte auf das Geldmengenwachstum bisher gleichwohl verhalten. Die Korrelation zwischen dem Wachstum des Geldmengenaggregates M3 und der HVPI-Inflation in der Euro-Zone zwischen 2010 und 2017 liegt bei einem Korrelationskoeffizienten von -0,51 und einem vergleichsweise geringen Bestimmtheitsmaß R2 von 0,26 (Abbildung 1).

Abbildung 1: Wachstumsrate M3 (Abszissenachse) und HVPI-Inflation (Ordinatenachse) in % j/j (2010 bis 2017)

Quelle: Deutsche Bundesbank; EZB 2017 und eigene Berechnungen

Mit anderen Worten: Während die Wachstumsrate des Geldmengenaggregats M3 zwischen 2010 und 2017 um einen Prozentpunkt zunahm, fiel die HVPI-Inflation in der Euro-Zone um einen halben Prozentpunkt. Dieser Befund steht im krassen Gegensatz zu den Annahmen des Monetarismus und verdeutlicht einmal mehr, dass das im Rahmen der Quantitätstheorie postulierte Ursache-/Wirkungsverhältnis zwischen Geldmenge und Inflation nicht unumstritten ist. Korrelationen sind kein kausaler Zusammenhang.

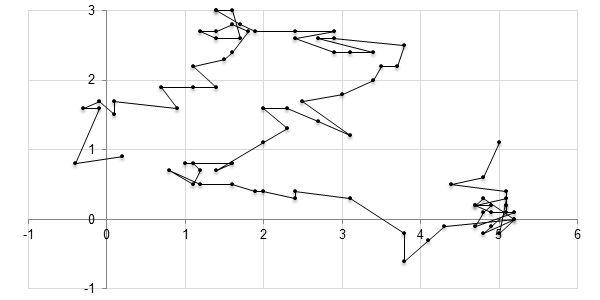

Klar zu erkennen ist jedoch, dass der Anstieg der HVPI-Inflation, die trotz eines Wachstums der Geldmenge M3 von knapp 5,0% j/j lange Zeit bei null verharrte, seit Spätsommer 2016 stetig zunahm. Im Dezember 2016 wuchs die Geldmenge M3 um 5,0% j/j, die HVPI-Inflation stieg um 1,1% j/j (Abb. 2). Es bleibt abzuwarten, welche Auswirkungen diese Entwicklung mittel- bis langfristig auf die Inflation in der Euro-Zone hat.

Abbildung 2: Wachstumsrate M3 (Abszissenachse) und HVPI-Inflation (Ordinatenachse) in % j/j (2010 bis 2016)

Quelle: Deutsche Bundesbank; EZB 2017 und eigene Berechnungen

Unzureichende Erklärungsansätze

Während Keynesianer noch darauf warten, dass sich ceteris paribus deflationäre Tendenzen am Markt abzeichnen, antizipieren Monetaristen und Neoklassiker einen nachhaltigen Anstieg der Inflation in der Euro-Zone. Wie aktuelle Zahlen zeigen, scheinen sich beide Schulen zu irren.

Offensichtlich reichen diese Theorien nicht aus, aktuelle Sachverhalte in vollem Umfang und adäquat einzuordnen. Angesichts einer jüngeren, auf eine Synthese der finanz- und realwirtschaftlichen sowie politischen Aspekte der Inflationsverursachung zielenden Theoriebildung scheint die Unterscheidung in monetäre und nicht-monetäre Inflationstheorien zunehmend fragwürdig.

Inflationsrate wird zunächst weiter steigen

Infolge des auf den Anstieg des Ölpreises zurückzuführenden statistischen Basiseffekts wird die für Deutschland ermittelte HVPI-Inflationsrate in den kommenden Monaten vermutlich weiter steigen, möglicherweise sogar auf über 2,0% j/j. Dennoch wird der jähe Anstieg wohl ein temporäres Phänomen bleiben. Denn die weitaus bedeutsameren Inflationserwartungen der Marktteilnehmer liegen für 2017 bei nur 1,2% j/j und für 2018 bei 1,4% j/j. Erst langfristig steigen sie auf 1,8% j/j an. Das Gros der Akteure zeigt sich von den aktuellen Entwicklungen offenbar unbeeindruckt.

Negativ ist diese Entwicklung vor allem für Sparer, weil sie sich bei der Geldanlage mit einem negativen Realzins konfrontiert sehen. Dennoch hat dies bisher zu keinen höheren Konsumausgaben geführt: Nicht zuletzt aufgrund wachsender Unsicherheit stieg die Sparquote privater Haushalte in Deutschland von 9,1 Prozent (2013) auf zuletzt 9,7 Prozent. Dies deckt sich mit der sog. Permanent Income Hypothesis, gemäß derer der private Konsum nicht vom tatsächlich verfügbaren Einkommen der jeweiligen Periode abhängt, sondern von dem Einkommen, das die Haushalte als dauerhaft erwarten. In einfacheren keynesianischen Modellen wirkt sich die Änderung des verfügbaren Einkommens unmittelbar auf die Nachfrage aus. Nach der Permanent Income Hypothesis ist das permanente Einkommen der Haushalte durch kurzfristige Änderungen (wie z.B. eine expansive Fiskalpolitik) jedoch kaum zu beeinflussen. Haushalte sehen das zusätzlich zur Verfügung stehende Einkommen nur als vorübergehend an und passen ihren Konsum demnach nur geringfügig an.

EZB wird an expansiver Geldpolitik festhalten

Niemand kann ernsthaft erwarten, dass die EZB aufgrund der jüngsten Zahlen in hektischen Aktionismus verfällt. In Ländern wie Spanien oder Irland sind zudem noch immer deflationäre Tendenzen zu beobachten. Dieses ungleiche Wirtschaftswachstum innerhalb der Eurozone weist einmal mehr auf die Schwierigkeiten des häufig und zu Recht kritisierten One-size-fits-all-Ansatzes der europäischen Geldpolitik hin. Letztlich wird die Geldpolitik der EZB niemandem gerecht. Zwar mag der gegenwärtige Leitzins für einzelne Volkswirtschaften adäquat erscheinen: Für die meisten ist er jedoch unpassend.

Damit wird die Diskussion über die Anpassung des geldpolitischen Kurses der EZB in den kommenden Wochen und Monaten weiter zunehmen. Die EZB wird sich davon jedoch nicht beeindrucken lassen und an ihrer ultraakkommodierenden Geldpolitik festhalten.

Ungeachtet der konträren Erklärungsansätze für Inflation darf als gesichert gelten, dass die Auswirkungen der gegenwärtigen Geldpolitik der EZB auf die Inflationsrate in der Euro-Zone erst unvollständig reflektiert sind. Dies mag sehr wohl weiteres Ungemach bedeuten.

©KOF ETH Zürich, 17. Feb. 2017