Niedrige Sparzinsen sind nicht zwingend schlecht für das Geldvermögen. Entscheidend ist, wie dieses insgesamt angelegt ist. Hier zeigen sich große Unterschiede zwischen "Arm" und "Reich". Tendenziell verschlechtern sich niedrige relativ zu hohen Einkommen aufgrund ihrer Vermögensstruktur und der geringeren Flexibilität ihres Finanzvermögens, wie dieser Beitrag zeigt. Verluste der Sparer infolge der Niedrigzinspolitik sind in aller Munde, die Nominalzinsen insbesondere auf Bankeinlagen sind auf einem historisch niedrigen Niveau. Aber diese Verluste können zum Teil durch eine rückläufige Inflation und damit steigende Kaufkraft kompensiert werden. Außerdem, und bisher wenig beachtet, können niedrigere Sparzinsen durch höhere Erträge auf andere Anlagen oder niedrigere Kreditzinsen ausgeglichen werden. Die Zusammensetzung des Geldvermögens und der Verbindlichkeiten entscheidet, wer gewinnt oder verliert. Tendenziell verschlechtern sich niedrige relativ zu hohen Einkommen aufgrund ihrer Vermögensstruktur und der geringeren Flexibilität ihres Finanzvermögens. Unter der Annahme einer gegebenen Vermögensstruktur des Jahres 2010/2011 ist die durchschnittliche reale Rendite des Netto-Finanzvermögens seit Ende 2008 bei den 10 Prozent Reichsten gestiegen, während sie bei den 20 Prozent Ärmsten gesunken ist.

Topics:

Neueste Artikel in der Ökonomenstimme considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Niedrige Sparzinsen sind nicht zwingend schlecht für das Geldvermögen. Entscheidend ist, wie dieses insgesamt angelegt ist. Hier zeigen sich große Unterschiede zwischen “Arm” und “Reich”. Tendenziell verschlechtern sich niedrige relativ zu hohen Einkommen aufgrund ihrer Vermögensstruktur und der geringeren Flexibilität ihres Finanzvermögens, wie dieser Beitrag zeigt.

Verluste der Sparer infolge der Niedrigzinspolitik sind in aller Munde, die Nominalzinsen insbesondere auf Bankeinlagen sind auf einem historisch niedrigen Niveau. Aber diese Verluste können zum Teil durch eine rückläufige Inflation und damit steigende Kaufkraft kompensiert werden. Außerdem, und bisher wenig beachtet, können niedrigere Sparzinsen durch höhere Erträge auf andere Anlagen oder niedrigere Kreditzinsen ausgeglichen werden. Die Zusammensetzung des Geldvermögens und der Verbindlichkeiten entscheidet, wer gewinnt oder verliert. Tendenziell verschlechtern sich niedrige relativ zu hohen Einkommen aufgrund ihrer Vermögensstruktur und der geringeren Flexibilität ihres Finanzvermögens. Unter der Annahme einer gegebenen Vermögensstruktur des Jahres 2010/2011 ist die durchschnittliche reale Rendite des Netto-Finanzvermögens seit Ende 2008 bei den 10 Prozent Reichsten gestiegen, während sie bei den 20 Prozent Ärmsten gesunken ist.

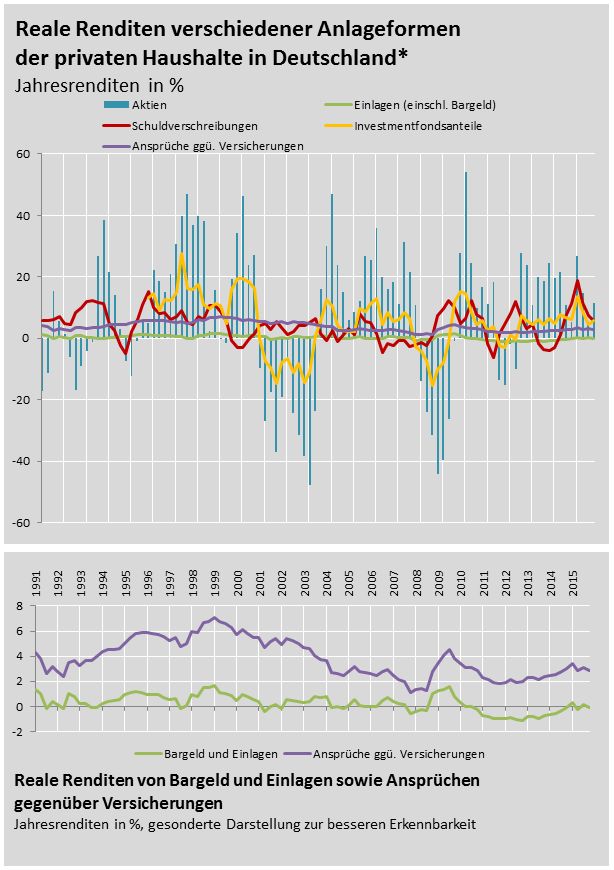

Renditen einzelner Vermögensarten

Berechnungen der Deutschen Bundesbank (2015) und Annuß und Rupprecht (2016) zur realen Verzinsung von Bankeinlagen sowie der realen Gesamtportfoliorendite der Privathaushalte in Deutschland zeigen, dass diese nicht außerordentlich niedrig ausfällt (siehe Abbildung 1). So war die reale Rendite von Einlagen im Zeitraum 1991-2015 durchweg niedrig, zeitweise negativ und veränderte sich wenig. Ähnlich entwickelte sich die reale Rendite von Versicherungen, die auch im aktuellen Niedrigzinsumfeld meist über zwei Prozent (ohne Vertriebskosten) lag und damit ähnliche Niveaus wie in den zwei Jahrzehnten davor erreichte. Die deutlich volatilere reale Rendite von Aktien erreichte dagegen im Durchschnitt seit 1991 gut 8%. Die reale Rendite von Investmentfondsanteilen ist konstanter und liegt etwas darunter. Auch die reale Rendite von Schuldverschreibungen liegt deutlich über der von Bankeinlagen, aber unter der von anderen Wertpapieren.

Abbildung 1 zeigt die realen Renditen verschiedener Komponenten des Geldvermögens der Privathaushalte. Die Gesamtportfoliorendite, berechnet als Summe der mit dem durchschnittlichen Anteil am Geldvermögen gewichteten Renditen der Anlageklassen, fiel meist positiv aus und betrug im langfristigen Durchschnitt (1991-2015) 2,9% und seit 2008 im Mittel 1,8%.

Abbildung 1

Quelle: Deutsche Bundesbank

Miteinbeziehung der Kredite

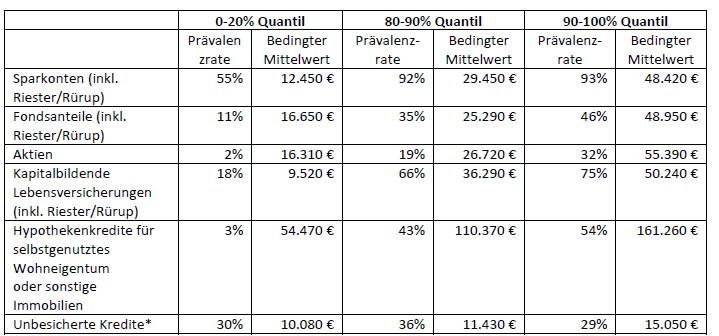

Bei dieser Durchschnittsbetrachtung der Geldvermögensstruktur werden Schulden und Unterschiede der Geldvermögensstruktur zwischen Haushalten nicht berücksichtigt. Diese sind jedoch erheblich, wie die Vermögensbefragungen der Deutschen Bundesbank (2013) zeigen. Tabelle 1 zeigt die wichtigsten Komponenten des Finanzvermögens, die denen in Abbildung 1 dargestellten in etwa entsprechen sowie die Hypothekenkredite und unbesicherten Kredite privater Haushalte bei den untersten und obersten 20% Einkommen. Der Anteil derer, die Finanzvermögen besitzen oder sich verschulden, ist in der untersten Einkommensklasse bei allen Finanzanlage- und Kreditformen mit Ausnahme der unbesicherten Kredite niedriger als in den oberen.

Tabelle 1 : Finanzvermögen und Schulden privater Haushalte: Prävalenzraten und Mittelwerte nach Bruttoeinkommen, Erhebung 2010/2011

Quelle: Deutsche Bundesbank (2013), eigene Darstellung

Die Gesamtrenditen der Armen und Reichen

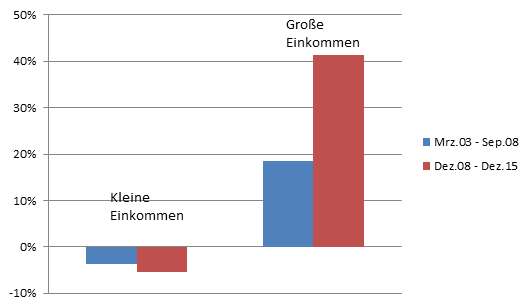

Abbildung 2 zeigt die portfoliogewichtete durchschnittliche reale Gesamtrendite des Netto-Finanzvermögens für die jeweils unterste und oberste Einkommensklasse bei unterstellter konstanter Portfoliozusammensetzung des Jahre 2010/2011 auf Basis der o.a. Rendite- und Vermögensdaten sowie selbst berechneter realer Kreditzinsen.[ 1 ] Wir betrachten die Portfoliostruktur der Erhebung 2010/2011 (Tabelle 1), da sich damit der Einfluss des zeitnah davor eingesetzten Zins- und Inflationsrückgangs auf die gesamte reale Rendite vom Einfluss einer Veränderung der Portfoliozusammensetzung isolieren lässt. Unterstellt man alternativ eine Portfoliostruktur 2014, d.h. nach Anpassungseffekten, so sind die Ergebnisse ähnlich, wenn auch weniger markant.[ 2 ]

Die Renditen der oberen Einkommensbezieher schwanken stärker als die der unteren, vor allem bedingt durch den größeren Aktienanteil am Gesamtportfolio der ersteren. Mit dem Rückgang der Inflationsrate und Einsetzen der Niedrigzinspolitik im Oktober 2008 sind die realen Renditen wieder gestiegen, allerdings nur bei den 10% Reichsten. Bei den 20% Ärmsten sind sie leicht gesunken.

Abbildung 2: Portfoliogewichtete durchschnittliche reale Gesamtrendite des Netto-Finanzvermögens* bei konstanter Portfoliozusammensetzung des Jahres 2010/2011, fiktive Jahresrenditen** in Prozentpunkten

* Netto-Finanzvermögen = Sparkonten (inkl. Riester/Rürup) + Fondsanteile (inkl. Riester/Rürup) + Aktien + Kapitalbildende Lebensversicherungen (inkl. Riester/Rürup) – Hypothekenkredite für selbstgenutztes Wohneigentum oder sonstige Immobilien – unbesicherte Kredite

** Rendite Sparkonten = Rendite Einlagen (inkl. Bargeld), Rendite Kapitalbildende Lebensversicherungen = Rendite Ansprüche ggü. Versicherungen, Realzins Hypothekenkredite = Realzins (Neugeschäft) Wohnungsbaukredite an private Haushalte, Realzins unbesicherte Kredite = Realzins (Neugeschäft) Konsumentenkredite an private Haushalte

Quelle: Deutsche Bundesbank, Statistisches Bundesamt, eigene Berechnungen

Ein Vergleich der durchschnittlichen realen Renditen für die beiden Zeiträume davor (März 2003 – September 2008) und danach (Dezember 2008 – Dezember 2015) zeigt, dass die reale Rendite des Netto-Finanzvermögens im obersten Einkommensdezil von 3,0% auf 4,9% gestiegen ist. Im untersten Einkommensquintil dagegen ist diese Rendite von durchschnittlich -0,7% auf -0,8% gesunken.

Abbildung 3 zeigt, welche Unterschiede sich für niedrige und hohe Einkommen ergeben. Während die 10% Reichsten bis zur Krise bereits rund 19% zulegen konnten, wuchs deren Netto-Finanzvermögen seit der Krise um rund 40 Prozent an. Die unteren Einkommensbezieher hatten bereits in der Zeit von März 2003 bis vor der Krise im Dezember 2008 rund 4% ihres Netto-Finanzvermögens eingebüßt. Von der Krise bis Dezember 2015 hat sich dieses nochmals um rund 6% verringert.

Abbildung 3: Wertentwicklung Netto-Finanzvermögen (Portfoliostruktur 2010/2011)

Diskussion

Diese Umverteilung von Arm zu Reich lässt sich durch die unterschiedliche Portfoliostruktur erklären. Die 10% Reichsten halten einen größeren Anteil von Investmentfondsanteilen, deren reale Rendite gestiegen ist, und nehmen stärker Hypothekenkredite auf, deren Realzins gesunken ist. Die in der Realwirtschaft durch produktive Investitionen erwirtschafteten Renditen, welche auf der Kooperation aller Wirtschaftssubjekte, Kreditnehmer wie –geber, beruhen werden somit ungleich verteilt (vgl. Reifner 2017).

Möglicherweise spiegelt die deutlich bessere Vermögensentwicklung reicherer Haushalte lediglich die Überhitzung auf den Kapitalmärkten wider. Der Sachverständigenrat (2016) weist in seinem jüngsten Gutachten auf das Risiko hin, dass die expansive Geldpolitik zu destabilisierenden Entwicklungen, insbesondere auch zu stark steigenden Vermögenspreisen führt.

Diese Berechnungen unterschätzen den tatsächlichen Renditeabstand zwischen den beiden Einkommensgruppen, da sie Portfolioumschichtungen außer Acht lassen. Reiche Haushalte sind seltener auf ihr Vermögen zur Deckung von Ausgaben angewiesen und können somit flexibler auf Kapitalmarktänderungen reagieren. Sie verfügen über ein größeres Geldvermögen, das sie in weniger liquide, höher verzinsliche Anlageformen investieren können und sind üblicherweise kreditwürdiger, so dass sie bei sinkenden Kreditzinsen leichter Kredite aufnehmen können. Insgesamt zeigt sich, dass das Zins- und Inflationsumfeld zu der insbesondere seit 2009 gewachsenen Einkommensungleichheit (Grabka und Goebel 2017) beigetragen hat.

Literatur

Annuß, C., Rupprecht, M. (2016), Anlageverhalten privater Haushalte in Deutschland: Die Rolle der realen Renditen, Vierteljahreshefte zur Wirtschaftsforschung, DIW Berlin, 85. Jahrgang, 01.2016, S. 95-109.

Deutsche Bundesbank (2013), Private Haushalte und ihre Finanzen, Tabellenanhang zur Pressenotiz vom 21.3.2013, Frankfurt am Main.

Deutsche Bundesbank (2015), Das Spar- und Anlageverhalten privater Haushalte in Deutschland vor dem Hintergrund des Niedrigzinsumfeldes, Deutsche Bundesbank, Monatsbericht Oktober 2015, S. 13-32.

Deutsche Bundesbank (2016), Vermögen und Finanzen privater Haushalte in Deutschland: Ergebnisse der Vermögensbefragung 2014, Deutsche Bundesbank Monatsbericht März 2016, S. 61-68.

Grabka, M.M, Goebel, J. (2017), Realeinkommen sind von 1991 bis 2014 im Durchschnitt gestiegen –erste Anzeichen für wieder zunehmende Einkommensungleichheit, DIW Wochenbericht Nr. 4.2017, S- 71-82

Reifner, U. (2017), Das Geld, Band 1: Ökonomie des Geldes – Kooperation und Akkumulation, Heidelberg, Springer.

Sachverständigenrat zur Begutachtung der Gesamtwirtschaftlichen Entwicklung, Zeit für Reformen. Jahresgutachten 2016/17, 2016.

- 1 Berechnet mit Daten der Zinsstatistik der Deutschen Bundesbank und der Inflationsrate des Statistischen Bundesamts.

- 2 Siehe Deutsche Bundesbank (2016). Die Ergebnisse sind auf Anfrage erhältlich.

©KOF ETH Zürich, 1. Mär. 2017