Die jüngere Literatur zu den Wachstumswirkungen von Steueränderungen findet sehr hohe Multiplikatoren mit hohen Selbstfinanzierungseffekten von Steuersenkungen. Dieser Beitrag vergleicht Schätzungen von einnahmeseitigen Fiskalmultiplikatoren mit den beiden gängigsten Methoden. Für Deutschland ergeben sich in beiden Ansätzen Multiplikatoreffekte zwischen null und eins für verschiedene Nettoeinnahmekomponenten. Expansive Steuer-und Sozialversicherungsänderungen in Deutschland haben demnach einen positiven, aber nur limitierten kurz- bis mittelfristigen Effekt auf das BIP. Seit der Großen Rezession gibt es ein unvermindert starkes Interesse für empirische Untersuchungen zu den Effekten fiskalpolitischer Maßnahmen auf das Wirtschaftswachstum.[ 1 ] Die Höhe von Fiskalmultiplikatoren ist bei Ökonomen jedoch weiterhin umstritten. Dies trifft insbesondere auf die Einnahmenseite des Staates zu. Die Schätzergebnisse decken eine große Bandbreite ab – von einer generellen Wirkungslosigkeit (Multiplikator = 0) bis zu hohen positiven Multiplikatoreffekten auf das Wachstum (zwischen 2 und 3). Letzteres würde erhebliche Selbstfinanzierungseffekte für Steuer- oder Beitragssenkungen zur Sozialversicherung bedeuten.

Topics:

Neueste Artikel in der Ökonomenstimme considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Die jüngere Literatur zu den Wachstumswirkungen von Steueränderungen findet sehr hohe Multiplikatoren mit hohen Selbstfinanzierungseffekten von Steuersenkungen. Dieser Beitrag vergleicht Schätzungen von einnahmeseitigen Fiskalmultiplikatoren mit den beiden gängigsten Methoden. Für Deutschland ergeben sich in beiden Ansätzen Multiplikatoreffekte zwischen null und eins für verschiedene Nettoeinnahmekomponenten. Expansive Steuer-und Sozialversicherungsänderungen in Deutschland haben demnach einen positiven, aber nur limitierten kurz- bis mittelfristigen Effekt auf das BIP.

Seit der Großen Rezession gibt es ein unvermindert starkes Interesse für empirische Untersuchungen zu den Effekten fiskalpolitischer Maßnahmen auf das Wirtschaftswachstum.[ 1 ] Die Höhe von Fiskalmultiplikatoren ist bei Ökonomen jedoch weiterhin umstritten. Dies trifft insbesondere auf die Einnahmenseite des Staates zu. Die Schätzergebnisse decken eine große Bandbreite ab – von einer generellen Wirkungslosigkeit (Multiplikator = 0) bis zu hohen positiven Multiplikatoreffekten auf das Wachstum (zwischen 2 und 3). Letzteres würde erhebliche Selbstfinanzierungseffekte für Steuer- oder Beitragssenkungen zur Sozialversicherung bedeuten. Die wesentliche Schwierigkeit bei der Schätzung rührt daher, dass die Haushaltszahlen einen hohen Grad an Endogenität mit sich bringen – zyklische Schwankungen, strukturelle Änderungen der Bemessungsgrundlage oder Einmaleffekte. Daher kann man aus der Budgetentwicklung keine direkten Schlussfolgerungen über die Effekte politischer Eingriffe ableiten. Demgemäß steht im Mittelpunkt der empirischen Literatur die Frage nach der Identifizierung exogener fiskalpolitischer Schocks.

Bis 2010 wurde in der Literatur vorrangig der Top-Down-Ansatz von Blanchard und Perotti (2002) (nachfolgend BP) verfolgt. Dabei erfolgt die Trennung des diskretionären Impulses von der Konjunkturkomponente durch das Einsetzen exogener Restriktionen in einem strukturellen VAR-Ansatz (SVAR). Diese Restriktionen werden aus anderweitigen Informationen über Steuerelastizitäten und Implementierungslags bezogen. So lassen sich die Effekte von Fiskalschocks auf die makroökonomische Performance anhand von Impuls-Antwort-Funktionen bestimmen. Neben BP haben diese Methode beispielsweise auch Tenhofen et al. (2010) oder Baum und Köster (2011) für Deutschland angewandt. Die Top-Down Studien finden üblicherweise geringe einnahmeseitiger Multiplikatoren – zwischen null und eins. Es ist aber bekannt, dass die geschätzten Budgetelastizitäten mit erheblicher Unsicherheit behaftet sind. Aus diesem Grund haben Romer und Romer (2010) (nachfolgend RR) eine neue Bottom-Up-Strategie entwickelt. Anhand historischer Informationen – z.B. aus Gesetzestexten oder Parlamentsberichten – werden die finanzielle Auswirkung, der Zeitrahmen und die Motivation hinter den jeweiligen diskretionären Änderungen bestimmt und so die exogenen Fiskalshocks direkt identifiziert. Auf diese Weise sollen die Endogenitätsprobleme des BP-Ansatz behoben werden. Anders als BP finden RR für Bottom-Up-identifizierte Steueränderungen sehr hohe Multiplikatoren zwischen zwei und drei.

Auch Hayo und Uhl (2014) (nachfolgend HU) folgen auf Basis deutscher Daten dem Bottom-Up-Ansatz von RR mit ähnlich hohen Multiplikatoren – zwischen zwei und drei. Mertens und Ravn (2014) (nachfolgend MR) diskutieren die methodischen Unterschiede zwischen BP und RR und schlagen eine Mischform (Proxy SVAR) vor. Dabei finden sie Multiplikatoren von zwei bis drei. Somit unterstützen sie die kürzlich überwiegenden Ergebnisse am oberen Ende der Skala für Steuermultiplikatoren. Die Sache scheint entschieden.

In diesem Blog-Beitrag stellen wir jedoch die Ergebnisse unserer Schätzungen zu einnahmeseitigen Fiskalmultiplikatoren für Deutschland vor (Gechert et al. 2016). Wir finden, unter Verwendung der Proxy-SVAR-Methode von MR, wesentlich geringere Multiplikatoren, im Einklang mit den BP-Ergebnissen und erklären die Unterschiede zu den Ergebnissen von HU und MR.

Quellen der Diskrepanz – Blinder Fleck Sozialversicherung oder Schätzmethode?

Während sich die erwähnten Bottom-Up-Studien auf die Schätzung von Steuerrechtsänderungen konzentrieren, wird im Top-Down-Ansatz in der Regel ein Nettoeinnahmeeffekt geschätzt. Dieser ergibt sich aus Steuern plus Sozialbeiträgen minus Sozialleistungen und Transfers. So liegt der Verdacht nahe, dass die jeweils zugrundeliegenden Komponenten eine weitere, noch nicht beachtete, Erklärung für die unterschiedlichen Ergebnisse sein könnten. RR berücksichtigen im amerikanischen Sample Steuern und Sozialabgaben, HU in ihrem deutschen Datensatz ausschließlich Steuern. Mit anderen Worten: die Bottom-Up-Methode klammert wesentliche diskretionäre Änderungen in der Sozialversicherung bis dato aus – anders als im Top-Down-Ansatz.[ 2 ] Verschiedene fiskalische Aggregate haben aber möglicherweise unterschiedliche Multiplikatoren und die Schocks treten möglicherweise zeitgleich auf. Demzufolge könnten die Steuermultiplikatoren verzerrt sein, wenn nicht für Änderungen in der Sozialgesetzgebung kontrolliert wird.

Eine weitere Quelle der Diskrepanz in den Ergebnissen könnte aber ebenso unterschiedliche Modellspezifikationen sein und wir beleuchten diesen Punkt ebenfalls. Unsere Analyse bietet im Kern zwei Neuerungen:

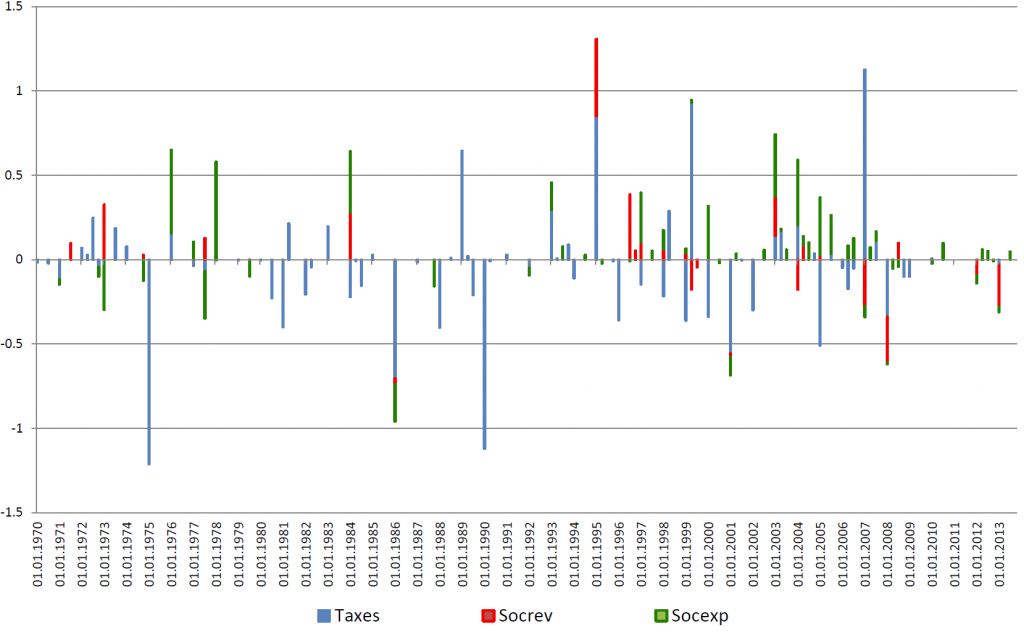

- Aus Informationen von Gesetzesänderungen erstellen wir einen umfangreichen Bottom-Up Datensatz von Änderungen in der Sozialgesetzgebung Deutschlands zwischen 1970 und 2013. Wir kodieren die zugrundeliegenden Motivationen, Zeitpunkte des Gesetzgebungsverfahrens und die potenziellen finanziellen Auswirkungen. Unser Datensatz beinhaltet wesentliche Änderungen bei Leistungen, Transfers und Beiträgen in der Renten-, Kranken-, Pflege-, sowie Arbeitslosenversicherung und Sozialhilfe auf Bundesebene und ergänzt damit den Datensatz von HU zu Steuerrechtsänderungen. So erhalten wir eine Zeitreihe wesentlicher diskretionärer finanzpolitischer Schocks des Netto-Steuer- und -Transfersystems (siehe Grafik 1). Wir folgen im Wesentlichen der Vorgehensweise von RR, und HU.[ 3 ]

- Mit den Schockserien schätzen wir für den Zeitraum 1974q1 bis 2013q4 die Multiplikatoreffekte von Nettoeinnahme-, Steuer-, Sozialversicherungsbeitrags- und Ausgaben-Schocks in dem Proxy-SVAR-Ansatz von MR. Wir vergleichen die Ergebnisse mit Schätzungen, in denen die Schocks nach BP identifiziert werden. Für letztere verwenden wir aktuelle Zahlen der OECD für die Steuer- und Sozialversicherungselastizitäten in Deutschland (Price et al. 2014).

Abbildung 1: Exogene Schocks von Steuern (Taxes), Sozialbeiträgen (Socrev), sowie Sozialleistungen und Transfers (Socexp) zum Implementierungsdatum in % des BIP (ein positives Vorzeichen zeigt einen Konsolidierungsschock)

Bezüglich der Zeitreihenanalyse ist anzumerken, dass wir für den BP- und MR-Ansatz das gleiche VAR-Modell benutzen um Modellfriktionen aus dem Weg zu räumen.

Vereinbare Schätzergebnisse

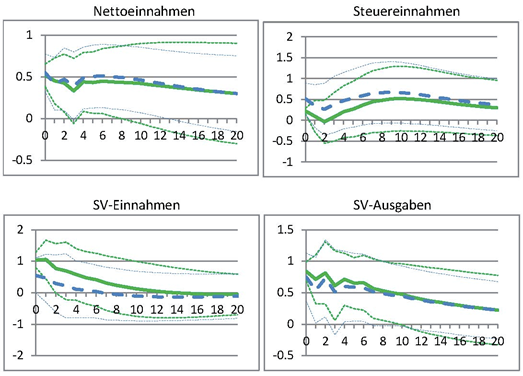

Abbildung 2 zeigt die BIP-Reaktionen nach einem expansiven Schock der Nettoeinnahmen oder deren Unterkomponenten.

Abbildung 2: Impuls-Antwort-Funktionen des BIP für BP (blau gestrichelt) und MR (grün durchgezogen) Identifikation nach einem expansiven Schock von 1 % des BIP der jeweiligen Fiskalkomponente, Log-Levels, 2-SD Konfidenzbänder

Wir finden für beide Identifikationsansätze plausible Multiplikatoreffekte auf das BIP zwischen null und eins für alle vier Komponenten. Die Verläufe und Werte sind sich generell ähnlich. Entgegen unserer eingangs erwähnten Hypothese sind die in der Literatur zu findenden Unterschiede nicht auf die verschiedenen Unterkomponenten der Nettoeinnahmen und die Missachtung korrelierter Schocks zurückzuführen, sondern auf unterschiedliche Modellspezifikationen. Im Detail:

- Im Gegensatz zu HU finden wir keine hohen Steuermultiplikatoren für Deutschland. Unsere Steuereffekte im MR-Ansatz sind sogar geringfügig kleiner als bei BP-identifizierten Schocks. Da wir die Ergebnisse von HU in ihrer Modellspezifikation reproduzieren können, sind die Differenzen auf den unterschiedlichen ökonometrischen Ansatz zurückzuführen. Unser Proxy-SVAR ist dabei weniger restriktiv als das einfache VAR von HU. Erstens wird auf die Unsicherheiten bei der Erstellung der Schockserie Rücksicht genommen. Zweitens muss die Schockserie nur kontemporär exogen sein.

- Unsere geringeren Multiplikatoren im Vergleich zu den US-Ergebnissen von MR beruhen zu einem erheblichen Teil auf einer anderen Skalierung der Schocks. Wir betrachten, wie üblich, einen fiskalischen Impuls in der Größenordnung von 1% des BIP ohne makroökonomische Rückwirkungen. MR beziehen die Rückwirkungen in ihren Ausgangsschock ein und blähen damit den Schock und die BIP-Reaktion deutlich auf. Verwendet man die übliche Methode, fallen im US-Datensatz von MR die Multiplikatoren nur halb so groß aus – etwa 1 bis 1,5 – viel näher bei den Original BP-Ergebnissen für die USA. Beziehen wir die Rückwirkungen in den Ausgangsschock in die Schätzung für Deutschland ein, ist der Unterschied jedoch sehr gering. Ein zusätzlicher Kanal zur Erklärung der Unterschiede könnte die höhere Importquote der deutschen Wirtschaft im Vergleich zu den USA sein. Antizipationseffekte (Fiscal Foresight) scheinen die Unterschiede nicht zu treiben, da unsere Ergebnisse davon weitgehend unbeeinflusst bleiben.

Steuererleichterungen – nur geringes Wachstum

Die mit verschiedenen Verfahren für Deutschland geschätzten Wachstumseffekte von Änderungen in der Steuer- und Sozialgesetzgebung lassen sich vereinbaren. Diese befinden sich mit Multiplikatoren von etwa 0,5 am unteren Ende der Bandbreite in der Literatur. Der Befund aus der jüngeren Literatur, dass die aktuellen Methoden sehr hohe Steuermultiplikatoren mit hohen Selbstfinanzierungseffekten liefern, ist somit nicht generalisierbar. Unsere Steuermultiplikatoren sind eher gering, aber im Einklang mit den aus keynesianischen Modellen zu erwartenden Ergebnissen.

Literatur

Baum, A. and Koester, G. B. (2011), The impact of fiscal policy on economic activity over the business cycle – evidence from a threshold VAR analysis. Deutsche Bundesbank Discussion Paper Series 1: Economic Studies, Nr. 03/2011.

Blanchard, O. and R. Perotti (2002), An Empirical Characterization of the Dynamic Effects of Changes in Government Spending and Taxes on Output, Quarterly Journal of Economics 117 (4), 1329–1368.

Gechert, S., C. Paetz and P. Villanueva (2016), Top-Down vs. Bottom-Up? Reconciling the Effects of Tax and Transfer Shocks on Output, IMK Working Paper 169.

Gechert, S., C. Paetz and P. Villanueva (2016b), A Narrative Account of Legislated Social Security Changes for Germany, IMK Working Paper 170.

Hayo, B. and Uhl, M. (2014), The macroeconomic effects of legislated tax changes in Germany. Oxford Economic Papers, 66. S. 397–418.

Mertens, K. and Ravn, M. O. (2014), A Reconciliation of SVAR and Narrative Estimates of Tax Multipliers. Journal of Monetary Economics, 68(S). S. S1-S19.

Price, R., T.-T. Dang and Y. Guillemette (2014), New Tax and Expenditure ElasticityEstimates for EU Budget Surveillance, OECD Economics Department Working Papers 1174.

Romer, C. D. and D. H. Romer (2010), The macroeconomic effects of tax changes: estimates based on a new measure of fiscal shocks, American Economic Review 100 (3), 763–801.

Romer, C. D. / Romer, D. H. (2014), Transfer Payments and the Macroeconomy: The Effects of Social Security Benefit Changes, 1952-1991. NBER working paper, Nr. 20087.

Tenhofen, J., G. B. Wolff and K. H. Heppke-Falk (2010), The macroeconomic effects of exogenous fiscal policy shocks in Germany: a disaggregated SVAR analysis, Jahrbücher für Nationalökonomie und Statistik 230 (3), 328–355.

- 1 Der Beitrag gibt die Meinung der Autoren wieder und nicht die des IMK oder der Banco de España.

- 2 Romer und Romer (2014) schätzen makroökonomische Effekte von Änderungen der Transfers in der Sozialversicherung separat, verwenden die Zeitreihe aber nicht explizit als Kontrollvariable in ihren Analysen zu Steuermultiplikatoren.

- 3 Eine ausführliche Diskussion zur Methodik und der einzelnen Gesetze kann dem Begleitpapier entnommen werden (Gechert et al. 2016b).

©KOF ETH Zürich, 7. Jun. 2016