In der Niedrigzinsphase, in der wir uns nun schon lange befinden, sind viele Anleger auf der verzweifelten Suche nach nachhaltigen Investitionsinstrumenten. Dieser Beitrag sieht im dynamischen (short) Strangle auf den DAX-Index ein spekulativ-strategisches Instrument zur nachhaltigen Gewinnerzielung. Seit dem Platzen der US-Immobilienblase 2007 sind zahlreiche Krisen ausgebrochen. Zuerst war es der Kollaps der verbrieften US-Immobilienkredite, was zahlreiche Banken in den USA und auch in europäischen Staaten in ihrer Existenz bedrohte. Auf die Bankenkrise folgte infolge der Bankenrettung durch Staaten eine Staatsschuldenkrise, zum Beispiel in Irland oder Spanien. 2009 brach die Eurokrise aus infolge der aufgedeckten hohen Staatsverschuldung Griechenlands. Retter in der Not waren vor allem die großen Notenbanken, die FED, die Bank of England, die Bank of Japan oder die EZB. Inzwischen wird die Geldpolitik der Notenbanker mittels "Quantitative Easing" immer wirkungsschwächer. Derzeit diskutiert man vor allem im EU-Raum das "Helikopter-Geld". Als nächste Krise müsste jetzt die Geldkrise folgen, denn die ungedeckte Papiergeldwährung hat ihre einzige Basis im Vertrauen. Die Anleger sehen sich aufgrund der Niedrigzinspolitik der Notenbanken mit der Renditelosigkeit ihrer Anlagen, ob Spareinlagen oder Anleihen, konfrontiert.

Topics:

Hans Nowak considers the following as important:

This could be interesting, too:

finews.ch writes Führungswechsel bei der Global Lending Unit der UBS

finews.ch writes Carsten K. Rath: «Dieses Hotel ist ein Herzensprojekt am Ende der Welt»

finews.ch writes Julien Tornare: «Ohne Zweifel ist Hublot meine Lieblingsuhrenmarke»

finews.ch writes BPS (Suisse) überrascht mit gutem Zinsgeschäft

In der Niedrigzinsphase, in der wir uns nun schon lange befinden, sind viele Anleger auf der verzweifelten Suche nach nachhaltigen Investitionsinstrumenten. Dieser Beitrag sieht im dynamischen (short) Strangle auf den DAX-Index ein spekulativ-strategisches Instrument zur nachhaltigen Gewinnerzielung.

Seit dem Platzen der US-Immobilienblase 2007 sind zahlreiche Krisen ausgebrochen. Zuerst war es der Kollaps der verbrieften US-Immobilienkredite, was zahlreiche Banken in den USA und auch in europäischen Staaten in ihrer Existenz bedrohte. Auf die Bankenkrise folgte infolge der Bankenrettung durch Staaten eine Staatsschuldenkrise, zum Beispiel in Irland oder Spanien. 2009 brach die Eurokrise aus infolge der aufgedeckten hohen Staatsverschuldung Griechenlands. Retter in der Not waren vor allem die großen Notenbanken, die FED, die Bank of England, die Bank of Japan oder die EZB. Inzwischen wird die Geldpolitik der Notenbanker mittels “Quantitative Easing” immer wirkungsschwächer. Derzeit diskutiert man vor allem im EU-Raum das “Helikopter-Geld”. Als nächste Krise müsste jetzt die Geldkrise folgen, denn die ungedeckte Papiergeldwährung hat ihre einzige Basis im Vertrauen.

Die Anleger sehen sich aufgrund der Niedrigzinspolitik der Notenbanken mit der Renditelosigkeit ihrer Anlagen, ob Spareinlagen oder Anleihen, konfrontiert. Inzwischen steigt die Angst vor Altersarmut infolge der niedrigen Zinsen. Die Kapitallebensversicherung als wichtige Säule der Alterssicherung ist faktisch tot. Sparkassen und Genossenschaftsbanken sind in ihrer Existenz bedroht, trotz ihres seriösen Geschäftskonzepts. Wenn die EZB durch “Quantitative Easing” die Anleihemärkte austrocknet, dann brechen bei den Sparkassen/Genossenschaftsbanken wichtige Erträge weg. Auch Pensionskassen und Selbstversorgungswerke “kommen unter die Räder”. Deshalb stehen derzeit bei ihnen im Focus die Anhebung der Gebühren und die Senkung der Kosten, beispielsweise durch Personalabbau und Geschäftsstellenschließungen. Jedenfalls entwickelt sich die EZB zur größten “European Bad Bank”.

Ein Instrument für die Niedrigzinswelt

Der “dynamische (short) Strangle” könnte ein in der Niedrigzinsphase erwägenswertes Instrument sein, um die Renditeschwäche im zinswirksamen Geschäft zu kompensieren beziehungsweise zumindest abzuschwächen. Derzeit stehen Infrastrukturfinanzierungen im Focus der Akteure, beispielsweise der Kapitalsammelstellen in der Versicherungsbranche. Deshalb stellt die vorgestellte Strategie des “dynamischen (short) Strangles” eine diskussionswürdige Alternative dar. Man sollte sich aufgeschlossen gegenüber Vorschlägen verhalten und nicht alles ablehnen nach dem Motto “Das haben wir immer so gemacht”.

Die “dynamische (short) strangle”- Strategie basiert auf dem gleichzeitigen Verkauf von calls und puts auf den DAX-Index, wobei zwischen den Basispreisen, zu denen die calls und puts verkauft werden, eine Bandbreite (ein Korridor) besteht. Die Strategie verlangt, um erfolgreich zu sein, dass der DAX-Index sich bis zum gewählten Verfallstermin der calls und puts stets innerhalb der Bandbreite bewegt (“out of the money”). Aufgrund der Schwankungen des DAX-Index ist es nicht ungewöhnlich, dass er sich den gewählten Bandbreiten (entweder nach oben oder nach unten) nähert oder sie durchbricht (d.h. er geht “in the money”), weswegen während der Laufzeit der verkauften calls und puts gegebenenfalls Anpassungen der Bandbreiten notwendig werden. Die Laufzeit kann bis zu fünf Jahren betragen.

Der dynamische Ansatz entsteht, wenn Bandbreiten während der Laufzeit der Optionen verändert werden, um Marktentwicklungen Rechnung zu tragen. Denn Bedingung der Strategie ist, ein Überschreiten des oberen Basispreises beziehungsweise ein Unterschreiten des unteren Basispreises des Underlyings (hier des DAX-Index) bis zum Ende der Laufzeit/des Verfalls der Optionen zu vermeiden.

Die Basispreise bilden jeweils eine Barriere. Liegt die Notierung des DAX am Ende der Laufzeit der Optionen zwischen den beiden Barrieren (“out of the money”), verfallen die vereinnahmten Prämien zu Gunsten des Verkäufers. Der Käufer dagegen verliert in diesem Fall den Kaufpreis für die erworbenen Optionen.

Liegt die Notierung des DAX jedoch am Ende der Laufzeit außerhalb der oberen beziehungsweise unteren Barriere (“in the money”), verliert der Verkäufer die Differenz zwischen dem oberen oder unteren Basispreis und dem Stand des DAX, abhängig davon, welche Barriere der Index über- respektive unterschritten hat.

Der Käufer der Optionen verbucht diesen Betrag als Reduzierung seiner gezahlten Prämie, wogegen der Verkäufer eine Minderung seiner ursprünglichen Prämieneinnahme erleidet. Je nachdem wie stark der DAX-Index sich “in the money” befindet, kann der Verlust des Verkäufers höher sein als die ursprünglich vereinnahmte Prämie, wogegen der Käufer dann einen echten Gewinn erzielt.

In beiden Fällen handelt es sich um ein sogenanntes “Nullsummenspiel”, bei dem eine Partei das “gewinnt”, was die Gegenpartei “verliert”.

Um die Darstellung zu vereinfachen: Notiert der DAX am Ende der Laufzeit der Optionen “out of the money”, dann gewinnt der Verkäufer der Optionen, der Käufer verbucht einen Verlust. Notiert der DAX dagegen am Ende der Laufzeit der Optionen “in the money”, ist es umgekehrt: Der Verkäufer verliert, der Käufer gewinnt.

Anpassungen/Veränderungen der Parameter werden für den Verkäufer während der Laufzeit der Optionen daher dann notwendig, wenn das Underlying sich “in the money” bewegt, das heisst die Bandbreite/den Korridor nach oben beziehungsweise nach unten verlässt.

Sie erfolgen durch Rückkauf der verkauften call/put-Optionen und erneuten Verkauf von call/put-Optionen mit neuen Basispreisen, die das Underlying “out of the money” halten, das heisst wieder innerhalb von Barrieren.

Dabei steht im Vordergrund, die einmal vereinnahmten Optionsprämien aus dem erstmaligen Verkauf der calls und puts weitgehend zu erhalten.

Beispiel

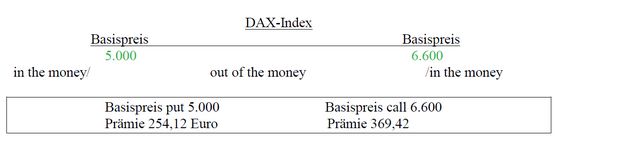

Entsprechend der Strategie bewegt sich der DAX-Index innerhalb der Bandbreiten (“out of the money”) solange er nicht unter 5.000 fällt beziehungsweise über 6.600 steigt.

Der Verkauf eines puts führt zu Prämieneinnahmen von 254,12 Euro der Verkauf eines calls zu 369,42 Euro. Das bedeutet, der Verkäufer der calls und puts erhält insgesamt 623,54 Euro, der Käufer wendet den gleichen Betrag auf, er bezahlt 623,54 Euro.

Folgende Szenarien sind denkbar:

(1). Der DAX befindet sich am Ende der Laufzeit der Optionen (zum Verfallstermin) “out of the money” (das heisst innerhalb der Bandbreiten 5.000/6.600): In diesem Fall sind die Optionen wertlos, der Verkäufer hat die Optionsprämien “verdient”, der Käufer hat seinen Einsatz verloren. 623,54 Euro Gewinn (beim Verkäufer) stehen 623,54 Euro Verlust (beim Käufer) gegenüber.

(2). Der DAX befindet sich am Ende der Laufzeit der Optionen “in the money”.

(a) DAX-Stand: 4.900

Die Abrechnung sieht wie folgt aus: Der call ist wertlos (“out of the money”), die erzielten Einnahmen von 349,42 Euro verbleiben beim Verkäufer. Der put befindet sich “in the money” (mit 100,00 Euro – 5.000 ./. 4.900 = 100,00 Euro), der Verkäufer muss an den Käufer 100,00 Euro zahlen.

Die Rechnung sieht danach wie folgt aus:

Die Aufwendungen für den Käufer reduzieren sich um 100,00 Euro (623,54 Euro ./. 100,00 Euro), die Einnahmen des Verkäufers reduzieren sich ebenfalls um 100,00 Euro.

Ergebnis: Der Verkäufer gewinnt (immer noch) 523,54 Euro, der Käufer verliert (immer noch) 523,54 Euro.

Der DAX befindet sich am Ende der Laufzeit der Optionen “in the money”.

(b) DAX-Stand: 4.200

Die Abrechnung sieht nun wie folgt aus:

Der call ist wertlos (“out of the money”), die erzielten Einnahmen von 349,42 Euro verbleiben beim Verkäufer. Der put befindet sich “in the money” (mit 800,00 Euro – 5.000 ./. 4.200 = 800,00 Euro), der Verkäufer muss an den Käufer 800,00 Euro zahlen.

Die Rechnung sieht danach wie folgt aus:

Die Aufwendungen für den Käufer reduzieren sich um 800,00 Euro (623,54 Euro Aufwand, 800,00 Euro Ertrag = 146,46 Euro Nettoertrag), die Einnahmen des Verkäufers vermindern sich um 800,00 Euro, sein Nettoverlust beträgt 146,46 Euro.

(c) DAX-Stand: 6.700

Die Abrechnung erfolgt entsprechend der unter 2a.

(d) DAX-Stand: 7.400

Die Abrechnung erfolgt entsprechend der unter 2b.

Die aktuelle Entwicklung auf den Rentenmärkten und die damit in Zusammenhang stehende Senkung des Garantiezinses macht Lebensversicherungen zunehmend unattraktiver. Geht man davon aus, dass – vornehmlich aufgrund der hohen “Durchlaufkosten” der eingezahlten Prämie/Prämien – allein der Garantiezins übrig bleibt, wären beispielsweise langfristige Unternehmensanleihen dem Abschluss einer Lebensversicherung vorzuziehen. Den Anleihen überlegen sind schließlich renditestarke Aktien, die allerdings mit Kursrisiken behaftet sind.

Versicherungsunternehmen könnten sich dagegen mit dem dynamischen (short) Strangle Perspektiven eröffnen, ihre bescheidene Anlageperformance gerade im Anleihebereich deutlich und gleichwohl konservativ zu verbessern, würde nicht die Aufsichtsbehörde die Einsatzmöglichkeiten von Optionen bei der Kapitalanlage stark reglementieren.

Allerdings stellt sich die Frage, inwieweit der Handel mit Optionen eine starke Beteiligung der Assekuranz überhaupt verkraften würde. Der Branche fehlt es gewiss nicht an Sicherheiten, sie wäre zudem in der Lage, mit extrem breiten Korridoren zu operieren und dabei trotzdem attraktive Renditen zu erwirtschaften – nur bedarf es dazu auch eines äußerst liquiden Marktes, der indessen gegenwärtig nicht zu erkennen ist. Außerdem bedürfen diese Geschäfte der ausdrücklichen Genehmigung durch die Aufsichtsbehörde.

Vornehmlich begrenzen die Banken aufgrund ihrer Marginanforderungen für die vorgestellte Strategie die Möglichkeiten der nachhaltigen Gewinnerzielung mit Hilfe des dynamischen (short) Strangles auf den DAX-Index. Dabei ist in Deutschland mit der Abschaffung des sogenannten “traditionellen Verfahrens” für die Berechnung der margins und der Umstellung auf das risk-based-margining-System eine für den Anleger inakzeptable Intransparenz entstanden, die insbesondere vor dem Hintergrund der ohnehin bereits bestehenden Komplexität von Optionsgeschäften nicht hinnehmbar ist. Die geäußerte Meinung, dass dadurch die geforderten margins niedriger sind und damit den Interessen des Anlegers entgegenkommen, lässt sich nicht nachvollziehen.

Im Ausland gibt es dagegen Sonderregelungen, die unverändert in modifizierter Form am “traditionellen Verfahren” für die Berechnung der margins festhalten, wenn auch mit einem höheren Prozentsatz vom Basispreis.

Generell aber sind die Sicherheitenarchitekturen der Banken in Bezug auf den dynamischen (short) Strangle überzogen. Allein ein dramatischer Absturz des Basiswertes würde nach deutlichen Sicherheiten verlangen, was indessen in den bestehenden Regelungen nicht berücksichtigt wird. Der Anleger kann dagegen durch Absicherungen dafür sorgen, dass sein Engagement auch einen “crash” ohne größeren Schaden übersteht.