Als Folge der Globalisierung ist der internationale Handel stark von Wechselkursen der beteiligten Länder abhängig. Um deren Schwankungen zu verstehen, greifen Ökonomen zumeist auf makroökonomische Modelle zurück. Zwar berücksichtigen diese vor allem Fundamentaldaten, ignorieren allerdings die Stimmung des Marktgeschehens. Dieser Beitrag erweitert das sogenannte Overshooting-Modell von Dornbusch um eine Stimmungskomponente und kann damit empirisch ein "Überschießen" als verhaltensökonomische Reaktion auf Nachrichten nachweisen. Der Wechselkurs stellt den Preis dar, zu welchen Anteilen eine Währungseinheit in eine andere getauscht wird. Zum Beispiel bedeutet eine schwache inländische Währung zumeist einen Wettbewerbsvorteil für ein exportorientiertes Land, während dadurch gleichzeitig ausländische Investitionen im Inland gesteigert werden können. Waren die Wechselkurse im Bretton-Woods-System bis Anfang der 1970er Jahre noch fest verankert, unterliegen diese heutzutage in der überwiegenden Zahl der Fälle dem Spielball des Marktes. Die Folgen sind nunmehr teils stark volatile Wechselkurse. Die Fluktuation von Wechselkursen zu verstehen ist von großem Interesse für Ökonomen.

Topics:

Neueste Artikel in der Ökonomenstimme considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Als Folge der Globalisierung ist der internationale Handel stark von Wechselkursen der beteiligten Länder abhängig. Um deren Schwankungen zu verstehen, greifen Ökonomen zumeist auf makroökonomische Modelle zurück. Zwar berücksichtigen diese vor allem Fundamentaldaten, ignorieren allerdings die Stimmung des Marktgeschehens. Dieser Beitrag erweitert das sogenannte Overshooting-Modell von Dornbusch um eine Stimmungskomponente und kann damit empirisch ein “Überschießen” als verhaltensökonomische Reaktion auf Nachrichten nachweisen.

Der Wechselkurs stellt den Preis dar, zu welchen Anteilen eine Währungseinheit in eine andere getauscht wird. Zum Beispiel bedeutet eine schwache inländische Währung zumeist einen Wettbewerbsvorteil für ein exportorientiertes Land, während dadurch gleichzeitig ausländische Investitionen im Inland gesteigert werden können. Waren die Wechselkurse im Bretton-Woods-System bis Anfang der 1970er Jahre noch fest verankert, unterliegen diese heutzutage in der überwiegenden Zahl der Fälle dem Spielball des Marktes. Die Folgen sind nunmehr teils stark volatile Wechselkurse.

Die Fluktuation von Wechselkursen zu verstehen ist von großem Interesse für Ökonomen. Diese Fragestellung hat ebenfalls an Relevanz gewonnen, seit der Welthandel und die internationalen Kapitalflüsse zunehmend von Wechselkursen abhängig sind (Bailey und Millard, 2001; Bernard und Jensen, 2004). Einen möglichen Beschreibungsansatz liefert das „Overshooting-Modell“ von Dornbusch, welches die Wechselkursbewegungen in Relation zur Geldpolitik zu erklären versucht (Dornbusch, 1976). Das Overshooting-Modell hat seit seiner Veröffentlichung eine weite Verbreitung erlangt und wird von Rogoff (2002) trotz seiner Schwächen als zentrales Modell zur Betrachtung von Wechselkursen bezeichnet: “[it] still stands today as fundamental; even today, the model in its original form remains relevant for policy analysis”.

Im Overshooting-Modell werden Wechselkurse mit Hilfe von Geldangebot, Produktionslevel, Kaufkraft und Zinsen erklärt. Dabei kommt es unter der Annahme von sogenannten „zähen Preisen“ dazu, dass der Wechselkurs schneller auf Veränderungen reagiert als die „zähen“ makroökonomischen Größen. In diesem Fall beschreibt das „Overshooting“ eine Situation, bei der eine kurzfristige Abwertung der Wechselkurse die Abwertung des langfristigen ökonomischen Gleichgewichtes überschreitet.

Eine mögliche Ursache für Overshooting entsteht durch fehlende Information zwischen zwei Preissetzungspunkten des Wechselkurses. Aus diesem Grund erweitern wir das klassische Overshooting-Modell von Dornbusch um qualitative Informationen, welche nachfolgend zu einer besseren Beschreibungsgüte von Wechselkursen führt; siehe Feuerriegel et. al (2015, 2016) für alle Details.

Stimmungsanalyse von Nachrichten

Um ein Stimmungsbild der aktuellen Nachrichtenlage zu ermitteln, nutzen wir moderne Analysemethoden aus dem „Text Mining“ und extrahieren dabei Nachrichten mit Fokus auf den USD/GBP-Wechselkurs aus dem Thomson Reuters World News Archive. Daraus resultieren insgesamt 3676 Nachrichten, die aus dem Veröffentlichungszeitraum zwischen 2003—2012 stammen. Eine detaillierte Beschreibung ist in Feuerriegel et. al (2015, 2016) zu finden.

Anhand dieser Datenlage bestimmen wir das sogenannte Nachrichten-Sentiment. Mit Hilfe des finanzspezifischen Henry-Wörterbuchs (Henry, 2008) lassen sich alle auftretenden Wörter in positive, neutrale und negative Wörter klassifizieren. Danach bilden wir die Differenz zwischen der Anzahl an positiven und negativen Wörtern und teilen diese durch Gesamtzahl aller Wörter eines Tages. Der resultierende Wert entspricht dem Nachrichten-Sentiment des jeweiligen Tages und bildet somit die Stimmung am Markt ab.

Empirisches Modell

Um den Einfluss von makroökonomischen Größen sowie dem Nachrichten-Sentiment auf den Wechselkurs zu ermitteln, schätzen wir ein Vector Error Correction Model. Dies ermöglicht uns, die linearen Beziehungen zwischen den Zeitreihen simultan zu bestimmen (Lütkepohl und Krätzig, 2004; Lütkepohl, 2007).

Ein entscheidender Punkt in der Aufstellung eines solchen linearen Systems liegt in der Bestimmung der Reihenfolge der Wirkungsmechanismen. Hierzu hat Sims (1980) bereits angemerkt, dass kein eindeutig bester Weg existiert, daher orientieren wir uns an der bestehenden Literatur und definieren die Einflusswirkung wie folgt:

Dir Wirkungsreihenfolge im erweiterten Modell ist damit wie folgt definiert:

Mit dem so aufgestellten linearen System finden wir in den nachfolgenden Schritten heraus, wie einerseits exogene Preisschocks auf das System wirken und andererseits, wie viel das Nachrichten-Sentiment zur Erklärung der Wechselkurse beiträgt.

Ergebnisse

Prognosefehlervarianzzerlegung

Nun gehen wir der Frage nach, in welchem Maße das Wechselkursverhalten durch Nachrichten-Sentiment erklärt werden kann. Aus diesem Grund führen wir eine Prognosefehlervarianzzerlegung (forward error variance decomposition) durch.

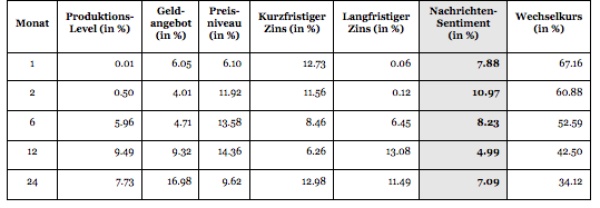

Ein großer Anteil der Varianz lässt sich dabei durch den Wechselkurs selbst erklären: mit einer schrittweisen Abnahme des Einflusses im Zeitablauf (von 67.16% auf 32.50%). Der Einfluss vom Nachrichten-Sentiment ist nach zwei Monaten mit fast 11% am stärksten, worauf ein Rückgang auf ca. 5% folgt (siehe Tabelle 1). Diese Beobachtung scheint plausibel zu sein, wenn man berücksichtigt, dass Nachrichten eher von kurzer Lebensdauer sind (z.B. Galati und Ho, 2003). Insgesamt implizieren unsere Ergebnisse, dass Nachrichten einen wertvollen Beitrag zur Erklärung von Wechselkurse liefern.

Tabelle 1: Varianzzerlegung des Prognosefehlers des erweiterten Overshooting-Modells

Impuls-Response-Funktion des erweiterten Modells mit Nachrichtenstimmung

Mit Hilfe einer „Impulse-Response-Funktion“ ist es möglich herauszufinden, wie ein potentieller „Schock“ einer Variablen den Wechselkurs beeinflusst. Nachfolgend gehen wir davon aus, dass es in dem Nachrichten-Sentiment zu einem positiven Schock kommt, d.h. das Nachrichten-Sentiment fällt unerwartet positiv aus. Interessanterweise erfolgt in diesem Szenario eine Überreaktion des Wechselkurses. Wie in Abbildung 1 zu erkennen, fällt der Wechselkurs kurzfristig unter sein Ausgangsniveau. Nach etwa fünf Monaten kehrt der Wechselkurs in Richtung Ausgangsniveau zurück. Dabei ist überraschend, dass der Wechselkurs nach zehn Monaten aufwertet und dann sukzessiv nach 15 Monaten in das Gleichgewicht zurückkehrt. Als Erkenntnis zeigt sich, dass diese Überreaktion des Wechselkurses als Antwort auf den Nachrichtenschock geschieht.

Abbildung 1: Reaktion des Wechselkurses auf einen positiven Nachrichtenschock

Schlussfolgerung

Als wissenschaftlicher Beitrag zur bestehenden Theorie und aktuellen Forschung haben wir das klassische Overshooting-Modell mittels einer Sentiment-Analyse erweitert, welche die Auswirkung von Nachrichteninhalten und Marktstimmung auf Wechselkurse untersucht. Es lassen sich klare empirische Belege finden, dass das Nachrichten-Sentiment von Finanznachrichten einen signifikanten Einfluss auf den USD/GBP-Wechselkurs darstellt.

Zudem kommt es zu einer Überreaktion des Wechselkurses in Folge eines Nachrichtenschocks. Das klassische Modell sieht einen solchen Fall nicht vor. Diese Reaktion findet eine mögliche Erklärung in der Theorie der Verhaltensökonomie (behavioral economics). Auf diesem Gebiet kommen einige Arbeiten in anderem Zusammenhang ebenfalls zu der Feststellung, dass auf vermeidlich rationalen Märkten individuelle Handlungen einen signifikanten Einfluss aufweisen (siehe z.B. Barberis und Thaler, 2003).

Literatur

Bailey, A. J., & Millard, S. (2001). Capital Flows and Exchange Rates. Bank of England Quarterly Bulletin, Autumn.

Barberis, N., & Thaler, R. (2003). A Survey of Behavioral Finance. Handbook of the Economics of Finance, 1, 1053-1128, Elsevier, Philadelphia.

Bernard, A. B., & Jensen, J. B. (2004). Entry, Expansion, and Intensity in the US Export Boom, 1987–1992. Review of International Economics, 12(4), 662-675.

Dornbusch, R. (1976). Expectations and Exchange Rate Dynamics. Journal of Political Economy, 84(6), 1161-1176.

Feuerriegel, S., Neumann, D. & Wolff, G. (2015). Information Processing of Foreign Exchange News: Extending the Overshooting Model to Include Qualitative Information from News Sentiment.? International Conference on Information Systems (ICIS 2015).

Feuerriegel, S., Neumann, D. & Wolff, G. (2016). News Sentiment and Overshooting of Exchange Rates.?Applied Economics, forthcoming.

Galati, G., & Ho, C. (2003). Macroeconomic News and the Euro/Dollar Exchange Rate. Economic Notes, 32(3), 371-398.

Henry, E. (2008). Are investors influenced by how earnings press releases are written? Journal of Business Communication, 45(4), 363-407.

Lütkepohl, H. (2005). New Introduction to Multiple Time Series Analysis. Springer, Berlin und Heidelberg.

Lütkepohl, H., & Krätzig, M. (2004). Applied Time Series Econometrics. Cambridge University Press, Cambridge, MA.

Rogoff, K. (2002). Dornbusch’s Overshooting Model after Twenty-Five Years. IMF Working Paper No. 02/39.

Sims, C. A. (1980). Macroeconomics and Reality. Econometrica: Journal of the Econometric Society, 48(1), 1-48.