Bild: Pixabay Die Nachfrage nach klimafreundlichen Anlagevehikeln, vor allem Green Bonds, nimmt zu. Angesichts der Vielzahl neu lancierter Green-Bond-Fonds und -ETFs sollten Anleger ihr Anleihenportfolio aber nicht ausschliesslich aus Green Bonds zusammenstellen, meint Marcio da Costa, Portfolio Manager bei Bantleon. Klimafreundliche Anlagevehikel, vor allem Green Bonds, werden immer beliebter. "Das hängt auch damit zusammen, dass Investoren bei den grünen Investments nicht auf Rendite verzichten müssen", sagt Marcio da Costa, Portfolio Manager des Asset Managers Bantleon. Allerdings empfiehlt er, dass Green Bonds derzeit einer ausgewogenen Anleihenallokation aus konventionellen Anleihen nur beigemischt werden

Topics:

investrends.ch considers the following as important: Bantleon, ESG, ETF, Marktmeinung, NL Marktmeinung, Topstory

This could be interesting, too:

investrends.ch writes Europäische ETF: Fast 1 Milliarde Euro Neugelder pro Tag

investrends.ch writes ETF-Markt 2024 mit Rekordabschlüssen

investrends.ch writes Revolut lanciert kommissionsfreie ETF-Sparpläne in der Schweiz

investrends.ch writes ETF an der SIX 2024 mit neuem Rekord

Die Nachfrage nach klimafreundlichen Anlagevehikeln, vor allem Green Bonds, nimmt zu. Angesichts der Vielzahl neu lancierter Green-Bond-Fonds und -ETFs sollten Anleger ihr Anleihenportfolio aber nicht ausschliesslich aus Green Bonds zusammenstellen, meint Marcio da Costa, Portfolio Manager bei Bantleon.

Klimafreundliche Anlagevehikel, vor allem Green Bonds, werden immer beliebter. "Das hängt auch damit zusammen, dass Investoren bei den grünen Investments nicht auf Rendite verzichten müssen", sagt Marcio da Costa, Portfolio Manager des Asset Managers Bantleon. Allerdings empfiehlt er, dass Green Bonds derzeit einer ausgewogenen Anleihenallokation aus konventionellen Anleihen nur beigemischt werden sollten: "Eine nur auf Green Bonds basierende Allokation, zum Beispiel über einen Green-Bond-Fonds, ist wegen der unzureichenden Diversifikation bezüglich Ländern, Sektoren und Laufzeiten der ausstehenden Anleihen nicht zu empfehlen."

Der Green-Bond-Markt birgt regionale und sektorale Konzentrationsrisiken

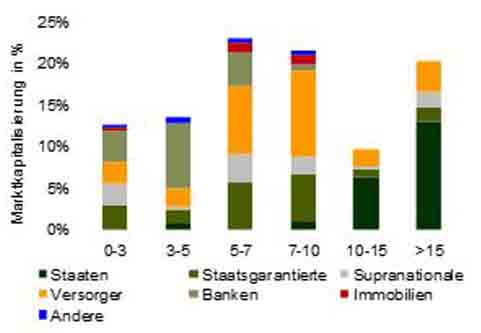

Laut da Costa sind Investoren, die ausschliesslich in grüne Anleihen investieren, zum Beispiel Manager von Green-Bond-Fonds, mit massiven Einschränkungen in Bezug auf Emittentenauswahl, Sektor- und Laufzeitdiversifikation konfrontiert: Von den insgesamt 362 ausstehenden Staatsanleihen des EUR-Marktes stehen ihnen nur fünf grüne Anleihen zur Verfügung (Frankreich, Niederlande, Irland und Polen). Drei dieser Anleihen haben mehr als zwölf Jahre Laufzeit. Die französische Staatsanleihe wird sogar erst im Jahr 2039 fällig (siehe Abbildung 1). Die verbleibenden zwei hat die Republik Polen emittiert, welche der Internationale Währungsfonds als Schwellenland einstuft.

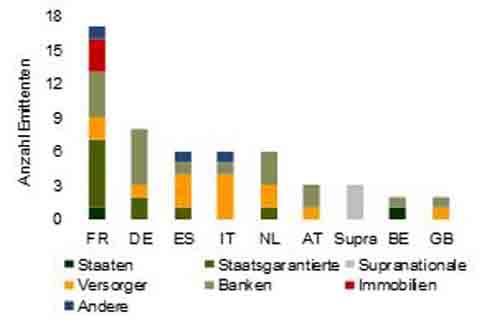

Von insgesamt 79 Emittenten des Green-Bond-Marktes sind 29 Banken und weitere 20 Energieversorger. Dabei sei zu bedenken, dass die Energiewende hohe Investitionen erfordert und das Niedrigzinsniveau auf den Profitabilitätsmargen der Banken laste, so da Costa. 71% der verfügbaren Marktkapitalisierung entfallen auf die fünf grössten Emissionsländer. Die übrigen 29% stammen im Durchschnitt von drei Emittenten pro Land. Aus Deutschland – mit einem Anteil von 11% am Green-Bond-Markt das zweitgrösste Emissionsland – kommen lediglich acht Emittenten (siehe Abbildung 2). "Der breite EUR-Markt konventioneller Anleihen ist deutlich gleichmässiger strukturiert und lässt daher eine breitere und sinnvollere Diversifikation zu. Auch Investoren von Green-Bond-ETFs kommen um das Problem der starken Konzentration nicht herum", sagt der Portfolio Manager.

Marktkapitalisierung nach Sektoren und Laufzeiten

Quellen: Bloomberg, Bantleon

Anzahl Emittenten nach Ländern und Sektoren

Quellen: Bloomberg, Bantleon

Green-Bond-ETFs sind mehrheitlich nach Marktkapitalisierung gewichtet

"Das Konzentrationsproblem der Green-Bond-ETFs ergibt sich aus deren Systematik, die Anleihen gemäss ihrer Marktkapitalisierung zu gewichten. Dadurch wird eine möglichst genaue Abbildung des zugrunde liegenden Anleihenuniversums erreicht, was in konzentrierten Märkten jedoch zu den genannten Problemen führt", sagt da Costa. Die grösste Green-Bond-Emission (eine französische Staatsanleihe mit Fälligkeit im Jahr 2039 und einem ausstehenden Volumen von 14,8 Mrd. EUR) hat in den meisten Green-Bond-ETFs ein Gewicht von etwa 8%. Die zweit- und drittgrösste Position entfallen mit einem Gewicht von jeweils 5% auf eine Anleihe der Europäischen Investitionsbank und der deutschen Kreditanstalt für Wiederaufbau.

So sind nahezu 20% des Vermögens der meisten Green-Bond-ETFs in nur drei Anleihen investiert. "Auf diese Weise werden konsequent emittentenspezifische Risiken eingegangen, die sich nur mit einer stärkeren Diversifikation vermeiden liessen", erklärt da Costa. Er rät, dass Investoren mit einem Fokus auf klimafreundliche Anlagevehikel deshalb nicht ausschliesslich in Green Bonds investieren sollten. "Green Bonds sind vielmehr eine sinnvolle Ergänzung in einem bereits diversifizierten Anleihenportfolio, das auch ESG-konform sein kann, also Kriterien aus den Bereichen Umwelt, Soziales und Unternehmensführung berücksichtigt."

Emittenten und Investoren können zur weiteren Entwicklung des Green-Bonds-Marktes beitragen

Obwohl der Green-Bond-Markt bereits elf Jahre alt ist, sind die beschriebenen Risiken laut dem Experten ausnahmslos auf dessen unzureichende Reife zurückzuführen. "Um den Entwicklungsprozess des Marktes zu unterstützen, könnten Emittenten und Investoren folgende Massnahmen ergreifen: Emittenten sollten neue grüne Anleihen mit unterschiedlicher Laufzeit begeben, anstatt bestehende aufzustocken - z.B. mehrfache Aufstockung der grünen französischen Staatsanleihe. Investoren mit kürzerem Anlagehorizont hätten dann ebenfalls Zugang zum Green-Bond-Markt, während die Emittenten Zugang zu einer neuen Investorengruppe mit kürzerem Anlagehorizont erhielten", erklärt da Costa weiter.

Anleger sollten im Gegenzug Neuemissionen gegenüber Aufstockungen präferieren. Zusätzlich hätten Emittenten die Möglichkeit, Anreize für Investoren zu schaffen, einen nachhaltigen Investmentansatz zu verfolgen. Ein positives Beispiel sei die Weltbank, die bei ihrer jüngsten Green-Bond-Neuemission Investoren mit nachhaltigem Investmentansatz bei der Zuteilung bevorzugte. Beide Seiten könnten zudem für eine höhere Transparenz und einheitliche Dokumentationspflichten werben. So würde sich durch die Standardisierung der Reporting-Aufwand für Emittenten verringern, während für Investoren die Sicherheitsstandards bei der Mittelverwendung und dem Thema «Green Washing» stiegen. "Das Ziel sollte sein, die Vielfalt des Green-Bond-Marktes zu fördern und die Eintrittsbarrieren zu senken. Erst wenn dies in ausreichendem Mass gelingt, können Investoren eine diversifizierte Anleihenallokation über Green Bonds erreichen", sagt da Costa.

Fazit: Green Bonds sind derzeit nur eine Ergänzung für ein diversifiziertes (ESG-)Anleihenportfolio

Die derzeitige Struktur des Green-Bond-Marktes verdeutliche, dass Anlagestrategien mit einer marktkapitalisierten Gewichtung offensichtliche Klumpenrisiken bergen. Die Tatsache, dass eine sorgfältige Auswahl von Green Bonds zur Vermeidung des Green-Washing-Risikos unvermeidlich sei, schränke das Anlageuniversum zusätzlich ein. Deshalb empfiehlt Bantleon, Green Bonds einem breit diversifizierten und ESG-konformen Anleihenportfolio beizumischen. Investoren ohne Nachhaltigkeitsfokus könnten aufgrund der erhöhten Transparenz und des mit konventionellen Anleihen vergleichbaren Renditeniveaus ebenfalls von einer Beimischung profitieren.