Der Grossteil der Value-/ Wachstumsanpassung liegt laut Candriam bereits hinter uns. (Bild: Shutterstock.com/Number 1411)Obwohl die Value-/Wachstumsanalyse in den nächsten Wochen für die richtige Einschätzung entscheidend sein dürfte, hält es Candriam für unerlässlich, die nächste Debatte vorwegzunehmen, die im Jahresverlauf 2022 im Mittelpunkt stehen dürfte: defensive oder zyklische Werte? "Die Frage 'Wachstum oder Value' wird wohl von der Frage 'defensive oder zyklische Werte' abgelöst, sowohl im Universum der Wachstums- als auch im Universum der Value-Titel", sagt Geoffroy Goenen, Head of Fundamental European Equity. Bei den langfristigen Zinssätzen für 10-jährige US-Staatsanleihen rechnen die Experten von Candriam weiterhin damit, dass sich das Zinsniveau bei 2% bis 2,5% einpendeln

Topics:

Cash News considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

Der Grossteil der Value-/ Wachstumsanpassung liegt laut Candriam bereits hinter uns. (Bild: Shutterstock.com/Number 1411)

Obwohl die Value-/Wachstumsanalyse in den nächsten Wochen für die richtige Einschätzung entscheidend sein dürfte, hält es Candriam für unerlässlich, die nächste Debatte vorwegzunehmen, die im Jahresverlauf 2022 im Mittelpunkt stehen dürfte: defensive oder zyklische Werte? "Die Frage 'Wachstum oder Value' wird wohl von der Frage 'defensive oder zyklische Werte' abgelöst, sowohl im Universum der Wachstums- als auch im Universum der Value-Titel", sagt Geoffroy Goenen, Head of Fundamental European Equity.

Bei den langfristigen Zinssätzen für 10-jährige US-Staatsanleihen rechnen die Experten von Candriam weiterhin damit, dass sich das Zinsniveau bei 2% bis 2,5% einpendeln wird. Was die Aktienstrategie der Federal Reserve betrifft, laute die erwartete Abfolge:

- März 2022: Einstellung der Aktivakäufe.

- Ab März 2022: erste Leitzinserhöhungen im potenziellen Umfang von +150 Bp. bereits in diesem Jahr.

- Ab Sommer: Beginn der Bilanzverkürzung per Nichtverlängerung ihrer Anleihen am Ende der Laufzeit (oder per Verlängerung in nur geringem Umfang).

Bei den Zinssätzen der 10-jährigen deutschen Staatsanleihen rechnet Candriam mit einem Höchststand von 0,5%. Die EZB, die lange Zeit zögernder reagierte als die US-Notenbank, gab eben bekannt, dass sie bis zum Jahresende ihre Wertpapierkäufe stark drosseln wolle. Im Euroraum sei deshalb wohl Anfang 2023 oder gar Ende 2022 mit einer ersten Leitzinserhöhung zu rechnen. Den Höhepunkt der Inflation dürfte im Frühjahr sein, was ab dem Sommer an den Märkten für Beruhigung sorgen sollte.

"Es bleibt nun zu beobachten, in welchem Umfang die grossen Pensionsfonds, die beim derzeitigen Zinssatz 'Nettostaatsanleihenkäufer' sind (in den USA bei über 2% sogar noch stärker) die Massnahmen der Zentralbanken ausgleichen können. Die Exposure in Aktien dieser Riesen, deren Stosskraft fast stärker ist als die der Fed, ist derzeit zu stark, und sie sind auf der Suche nach risikolosen Renditen", so Goenen.

Staatsdefizite werden zum Problem

Für das Wirtschaftswachstum würden bei einer fortgesetzten Normalisierung der langfristigen Zinssätze die Staatsdefizite aufgrund der daraus resultierenden Belastung der Schuldenkosten schneller als erwartet zu einem echten Problem werden. Die Staaten müssten sich dann einer strengeren Disziplin unterwerfen. Darüber hinaus dürften die Märkte auf jeden Fall für 2023 die Auswirkungen der Fed-Massnahmen auf den beschleunigten Wirtschaftsabschwung antizipieren. "Dabei dürfen wir nicht vergessen, dass die nachlassende Pandemie und das steigende Vertrauen der Anleger vielleicht nicht genügen, um die Auswirkungen der Fed-Massnahmen abzufedern", mahnt der Experte.

Was die Märkte betreffe, so sollte man auch bei einer fortgesetzten Erhöhung der Zinssätze für 10-jährige US-Anleihen in den nächsten Wochen davon ausgehen, dass der Grossteil der Value-/ Wachstumsanpassung bereits hinter uns liege. Im Rahmen eines schwächeren Wirtschaftswachstums erscheine es darüber hinaus sinnvoll, sich bei Werten zu repositionieren, die aufgrund des hohen Potenzials ihres Segments oder aufgrund ihrer Innovativität schneller Einnahmen und Gewinne erzielen werden, meint Goenen. Diese Unternehmen dürften auch aus diesem Kontext Vorteile ziehen können, weil sie mit Lösungen für zahlreiche Megatrends – Energiewende, neue Gesundheitstechnologien, Digitalisierung, Automatisierung etc. – ein intrinsisches Wachstum erzielen können.

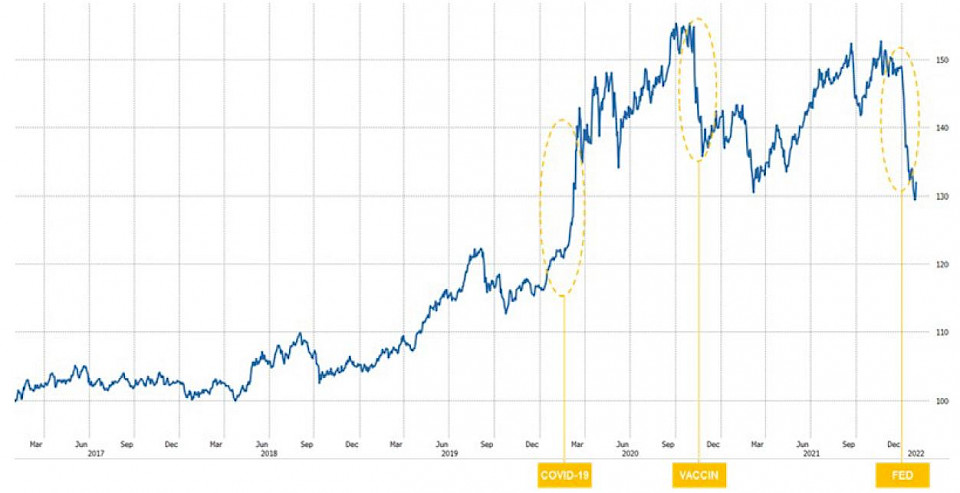

Relative Performance MSCI Europe

Relative Performance Index MSCI Europe Wachstum Nettorendite / Index MSCI Europe Wert Nettorendite Basis 100, über 5 Jahre.

Quelle: Bloomberg per 31.01.2022.

Die Wertentwicklung in der Vergangenheit, Simulationen der früheren Wertentwicklung und die Performance-Prognosen zu einem Finanzinstrument, einem

Finanzindex, einer Strategie oder einer Anlagedienstleistung geben keinen Aufschluss über die künftige Wertentwicklung.

Verpassen Sie keine News zu aktuellen Themen aus der Fonds- und Asset-Management-Branche. Investrends.ch liefert Ihnen im Newsletter zweimal wöchentlich die Zusammenfassung der Nachrichten und informiert Sie über Sesselwechsel und wichtige Veranstaltungen. Hier abonnieren