An der Börse zum Millionär werden? Da winken viele kategorisch ab. Denn sie verbinden mit der Börse noch immer eher spekulative Exzesse als langfristigen Vermögensaufbau. Das gilt besonders für jene, die gar keine Aktien besitzen. Laut Schätzungen sind in der Schweiz nur etwa 20 Prozent der Bevölkerung direkt in Aktien investiert. Immerhin: Im internationalen Vergleich ist das relativ viel. Unsere Nachbarn aus Deutschland und Österreich weisen mit etwa zehn respektive fünf Prozent eine noch niedrigere Aktionärsquote auf. Oft verhindert die Angst vor Verlusten Interessierte daran, den ersten Schritt an die Börse zu wagen. Dabei hilft es bereits, sich einen empirischen Fakt über die Börse vor Augen zu führen: Egal, wie doof der Einstiegspunkt für Anleger in der Vergangenheit auch gewählt

Topics:

Von Henning Hölder considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

An der Börse zum Millionär werden? Da winken viele kategorisch ab. Denn sie verbinden mit der Börse noch immer eher spekulative Exzesse als langfristigen Vermögensaufbau. Das gilt besonders für jene, die gar keine Aktien besitzen. Laut Schätzungen sind in der Schweiz nur etwa 20 Prozent der Bevölkerung direkt in Aktien investiert. Immerhin: Im internationalen Vergleich ist das relativ viel. Unsere Nachbarn aus Deutschland und Österreich weisen mit etwa zehn respektive fünf Prozent eine noch niedrigere Aktionärsquote auf. Oft verhindert die Angst vor Verlusten Interessierte daran, den ersten Schritt an die Börse zu wagen.

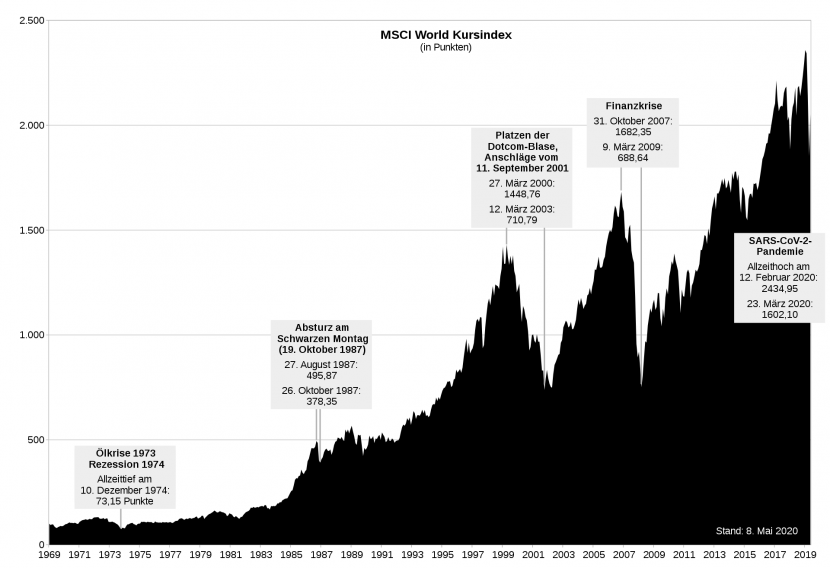

Dabei hilft es bereits, sich einen empirischen Fakt über die Börse vor Augen zu führen: Egal, wie doof der Einstiegspunkt für Anleger in der Vergangenheit auch gewählt war, in der Geschichte wurden Verluste an der Börse spätestens nach 13 Jahren immer wieder aufgeholt - vorausgesetzt, man war breit investiert. Langfristig betrachtet spricht rational gesehen nichts dagegen, voll in Aktien investiert zu sein. Freilich agiert der Mensch nie rein rational. So warnt nicht nur Börsen-Guru Warren Buffett: Wer zur Panik neigt, bleibt der Börse lieber fern.

Die erste Million am Aktienmarkt ist kein Hexenwerk

Doch es hilft, sich als Anleger vor Augen zu führen, welche Chancen eine langfristige Anlage in Aktien bietet – vorausgesetzt, man behält die Nerven und bleibt drin. So ist es absolut kein Hexenwerk, mit einem Betrag von 600 Franken pro Monat in 30 Jahren seine erste Millionen Franken mit Aktien angespart zu haben - eine durchschnittliche Rendite von 8 Prozent pro Jahr angenommen. Gemäss einer aktuellen Langzeitstudie der Privatbank Pictet lag der durchschnittliche jährliche Wertzuwachs einer Anlage am Schweizer Aktienmarkt von Anfang 1926 bis Ende 2020 bei 7,8 Prozent.

Ähnlich sieht die historische Durchschnitts-Rendite auf den "Welt-Index" MSCI World seit 1970 (dem Jahr seiner Einführung) aus, nämlich genau 8 Prozent pro Jahr. Wer allerdings auf den US-Markt gesetzt hat, konnte in der Vergangenheit noch bessere Renditen einfahren: Laut der Online-Datenbank Moneychimp beträgt die durchschnittliche Rendite am US-Aktienmarkt seit 1923 zwischen 10 und 11 Prozent. Natürlich weiss niemand genau, wie sich die Märkte in den nächsten Jahrzehnten entwickeln werden, doch die Geschichte zeigt: An der Börse ist es langfristig immer nach oben gegangen.

Folgende vier Szenarien verdeutlichen, dass es kein Zockerblut braucht, um Aktien-Millionär zu werden.

So lange dauert es bis zu ersten Million an der Börse

| Szenario 1 | Szenario 2 | Szenario 3 | Szenario 4 | ||

| Monatl. Beitrag | Renditeerwartung: 5% | Renditeerwartung: 8% | Renditeerwartung: 10% | Renditeerwartung: 0,7% (Sparbuch) | |

| 250 CHF | 58,3 Jahre | 42,6 Jahre | 36,6 Jahre | 172, 2 Jahre | |

| 500 CHF | 45,4 Jahre | 34,1 Jahre | 29,6 Jahre | 110,5 Jahre | |

| 1000 CHF | 33 Jahre | 25,9 Jahre | 22,9 Jahre | 65 Jahre | |

| 2000 CHF | 22,7 Jahre | 18,6 Jahre | 16,7 Jahre | 36,6 Jahre |

Wer monatlich 250 Franken in den breiten Aktienmarkt investiert, ist bei einer erwarteten durchschnittlichen Rendite von jährlich 8 Prozent (Szenario 2) nach rund 42 Jahren Aktien-Millionär. Wer monatlich 500 Franken investiert, erreicht die Million bereits nach 34 Jahren, und wer sich einen Sparbetrag von 1000 Franken leisten kann, erreicht sein Ziel gar bereits nach rund 26 Jahren. Selbst bei einer eher konservativen Schätzung von lediglich 5 Prozent Rendite jährlich (Szenario 1) erscheint die Million alles andere als aussichtslos (siehe Tabelle).

Der US-Aktienmarkt hat in der Vergangenheit gezeigt, dass durchschnittliche Renditen von zehn Prozent oder sogar mehr sehr gut möglich sind. Bei solchen Renditen (Szenario 3) wäre die erste Million bei einem – zugegeben sehr hohen – Sparbetrag von 2000 Franken monatlich bereits nach rund 16 Jahren da. Allerdings ist nicht gesagt, dass der US-Markt auch in Zukunft ähnliche Renditen abwerfen wird. Experten raten für die nächsten Jahrzehnte besonders die Schwellenländer im Fokus zu haben, um überdurchschnittliche Renditen zu erzielen.

Die schlechtesten Aussichten, Millionär zu werden, hat übrigens der Sparbuch-Inhaber. Bei einem durchschnittlichen Spar-Zins von derzeit 0,7 Prozent und einer monatlichen Sparrate von 500 Franken bräuchte man 110 Jahre, um die erste Million angespart zu haben.

Der so einfache wie geniale Zinseszins-Effekt

In diesen Beispielrechnungen ist vorausgesetzt, dass Aktien durchgehend gehalten und ausgezahlte Dividenden stets reinvestiert werden. Das verstärkt den sogenannten Zinseszins-Effekt. Bei diesem wächst das angelegte Kapital schneller, weil die Renditen umgehen wieder investiert werden. Das gilt sowohl für Dividendenauszahlungen als auch für reine Kurssteigerungen.

Streng nach Lehrbuch beschreibt der Zinseszinseffekt eigentlich die wachsenden Erträge, die zustande kommen, wenn ausgezahlte Zinsen auf dem Sparbuch reinvestiert werden. Bei Aktien müsste es also strenggenommen "Rendite-Rendite-Effekt" heissen. Das Prinzip ist aber dasselbe.

Wer langfristig investiert, kommt zudem in den Genuss des sogenannten Cost-Average-Effekts. Dieser tritt ein, wenn Anleger in regelmässigen Abständen denselben Betrag investieren. Dadurch werden bei niedrigen Kursen automatisch mehr Anteile erworben als bei hohen Kursen. Das hat zur Folge, dass Anleger sich nicht mit dem "Timing-Problem" herumschlagen müssen. Sprich, es wird weniger relevant, am Markt den richtigen Zeitpunkt zu erwischen.

Wichtig: Die im Beispiel genannten Zahlen berücksichtigen keine Steuern und Gebühren. In der Schweiz haben wir allerdings den Vorteil, auf Aktiengewinne keine Steuern zahlen zu müssen - wenn es sich bei der Aktienanlage um einen langfristigen Vermögensaufbau handelt. Bei den Kosten haben Anleger heutzutage viele Möglichkeiten, diese so niedrig zu halten, dass sie kaum noch negativen Einfluss auf die Rendite haben. In ETF lässt sich bereits zu Kosten ab 0,2 Prozent des Anlagevermögens investieren.

Entwicklung des "Welt-Index" MSCI World, 1969 - 2020, Quelle Abbildung: Wikipedia

Dieser cash-Artikel erschien zuerst am 09. Februar 2021.