Billiges Geld fliesst in die Kapitalmärkte und sucht sich immer neue Wege. Das neuste Ziel: SPACs. Die Abkürzung steht für "Special Purpose Acquisition Company", auf deutsch in etwa "Zweckgesellschaft für eine Akquisition". Dabei handelt es sich um eine Art leeren Börsenmantel, der Geld und einsammelt, um damit eine Firma aufzukaufen. Der Hype um diese SPACs – auch Blankocheckfirmen genannt, weil man als Investor quasi die Katze im Sack kauft – läuft derzeit heiss wie noch nie. Das Volumen in diesem Geschäft ist im noch jungen laufenden Jahr bereits halb so hoch wie im gesamten vergangenen Jahr (siehe Grafik unten). Während das Emissionsvolumen 2020 bereits bei rekordhohen 83 Milliarden Dollar ankam, sind bis Mitte Februar bereits über 40 Milliarden Dollar in SPACs gesteckt worden. Bahnt

Topics:

Von Henning Hölder considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

Billiges Geld fliesst in die Kapitalmärkte und sucht sich immer neue Wege. Das neuste Ziel: SPACs. Die Abkürzung steht für "Special Purpose Acquisition Company", auf deutsch in etwa "Zweckgesellschaft für eine Akquisition". Dabei handelt es sich um eine Art leeren Börsenmantel, der Geld und einsammelt, um damit eine Firma aufzukaufen. Der Hype um diese SPACs – auch Blankocheckfirmen genannt, weil man als Investor quasi die Katze im Sack kauft – läuft derzeit heiss wie noch nie.

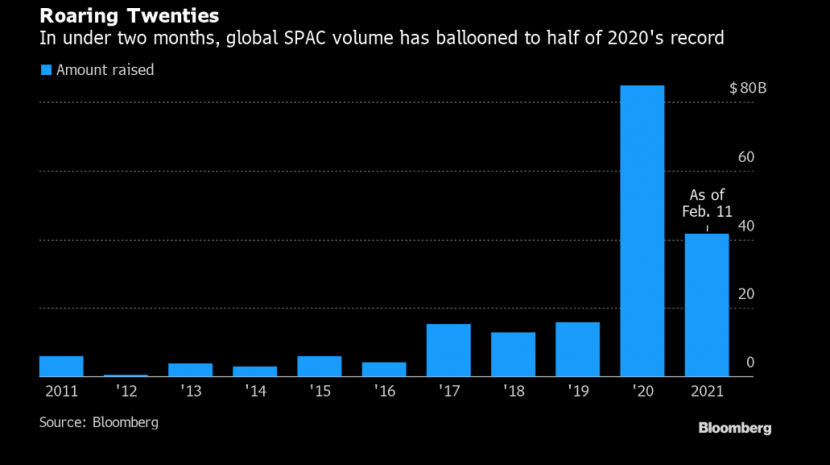

Das Volumen in diesem Geschäft ist im noch jungen laufenden Jahr bereits halb so hoch wie im gesamten vergangenen Jahr (siehe Grafik unten). Während das Emissionsvolumen 2020 bereits bei rekordhohen 83 Milliarden Dollar ankam, sind bis Mitte Februar bereits über 40 Milliarden Dollar in SPACs gesteckt worden.

Bahnt sich hier ein neuer Hype an, der überzukochen droht? Wie sinnvoll ist eine Investition für Privatanleger? cash.ch geht auf die wichtigsten Fragen ein.

SPAC-Volumen in den Jahren 2011 - heute (11.02.21)

Quelle: Bloomberg

1. SPAC: Was ist das?

Ein SPAC ist zunächst nichts anderes als eine leere Unternehmenshülle, die an die Börse strebt, aber keinerlei operatives Geschäft hat. Über den Börsengang (IPO) sammelt das SPAC Geld von Investoren ein und füllt somit die Unternehmenshülle mit Eigenkapital. Warum das Ganze? Ziel ist es, mit dem Geld eine aufstrebende Firma aufzukaufen, welche somit quasi durch die Hintertür an die Börse gelangt. In den meiste Fällen haben die SPAC-Verantwortlichen nun 12 bis 24 Monate Zeit, ein lukratives Übernahmeziel auszumachen.

Bis dahin wird das Investorengeld auf ein Treuhandkonto eingezahlt und in sichere Wertpapiere wie Staatsanleihen gesteckt. Will heissen: Investoren haben vorher in der Regel keine Ahnung, in welche Firma das Geld einmal angelegt wird, sprich, in was sie eigentlich genau investieren. Man setzt sein Geld also nicht auf eine Firma oder ein Geschäftsmodell, sondern auf das glückliche Händchen des sogenannten Sponsoren, also des SPAC-Verantwortlichen.

Immerhin: Wurde bis zum Ablauf der Frist keine Firma übernommen, erhalten die Investoren ihr Geld zurück.

2. Wer sind die SPAC-Sponsoren?

SPACs werden üblicherweise von einem sogenannten Sponsor aufgelegt, der die unternehmerische Führung des "Zweckvehikels" übernimmt. Für die Gründer können SPACs überaus lukrativ sein. Meist erhalten sie für einen vergleichsweise geringen Betrag Anteile von 20 Prozent des Vehikels. Je mehr Geld eingesammelt wird, desto höhere Gewinne winken dem Sponsoren - wenn die Akquisition eines Übernahmeziels abgeschlossen wird.

Zudem profitieren sie von der Option, zu einem späteren Zeitpunkt weitere Aktien zu einem vorher festgelegten, meist günstigeren Preis nachzukaufen (sogenannte Warrants). Solch ein Vorgang wird auch Arbitragegeschäft genannt. Von solchen Vorteilen profitieren übrigens auch grosse institutionelle Investoren – ganz im Gegensatz zu Privatanlegern.

Die Liste der SPAC-Gründer liest sich teilweise wie das Who is Who der Finanz-Szene: Richard Branson, Bill Ackman, Michael Klein oder LinkedIn-Gründer Reid Hoffman gehören dazu. Doch auch Namen wie der des ehemaligen Basketball-Profis und NBA-Stars Shaquille O'Neal finden sich auf der Liste der SPAC-Gründer.

Auch in Schweiz bekannte Persönlichkeiten mischen kräftig mit. So ist Ex-UBS-Chef Sergio Ermotti Chairman der britischen Blankocheck-Firma Investindustrial Acquisition. Der ehemalige Credit-Suisse-CEO Tidjane Thiam will über einen SPAC 250 Millionen Dollar aufbringen, wie zuletzt berichtet wurde.

3. Warum gehen Firmen mittels SPAC an die Börse?

Für Unternehmen, die sich von SPACs aufkaufen lassen, ist es ein schneller und unbürokratischer Weg, an die Börse zu gelangen. Die Firmen müssen sich nicht selbst monatelang um Investoren bemühen. In der Regel dauert eine SPAC-Verhandlung etwa drei Monate. Ein normaler Börsengang hingegen braucht normalerweise mindestens neun Monate Vorlaufzeit. Zudem können Unternehmen bei einer SPAC-Übernahme mehr Anteile auf einen Schlag zu Geld machen.

Ein weiterer Vorteil ist die Preissicherheit. Während sich bei normalen Börsengängen der Preis noch in den letzten Tagen vor dem IPO stark verändern kann, wird der Preis bei einem SPAC vorher bilateral festgesetzt. Daher ist man als Unternehmen, das an die Börse strebt, auch weniger der aktuellen Marktstimmung ausgesetzt.

An Dienstag hat er US-Elektroautoentwickler und Tesla-Herausforderer Lucid Motors angekündigt, mit dem SPAC Churchill Capital IV den Sprung aufs Parkett zu wagen.

4. Sollte ich als Privatanleger auf den SPAC-Boom aufspringen?

Ähnlich wie bei gewöhnlichen Börsengängen können sich Privatanleger in der Regel erst dann am Unternehmen beteiligen, nachdem es seinen Börsengang vollzogen hat. Somit verpassen sie oft die ersten, meist hohen Kursanstiege am Tag des IPOs. Trotzdem zeigen die letzten Wochen und Monate, dass SPACs auch nach dem IPO munter weiter steigen können - auch wenn ein mögliches Übernahmeziel noch längst nicht in Sicht ist.

Anleger, die einsteigen wollen, müssen sich jedoch stets dessen bewusst sein, dass sie ein weitaus höheres Risiko eingehen als grosse institutionelle Investoren. So haben Privatanleger in der Regel kein Recht darauf, von Optionsscheinen zu profitieren, die sie zum Kauf weiterer Aktien berechtigen, wenn ein Übernahmekandidat gefunden wurde. Zudem können Grossinvestoren ihr gesamtes Kapital zurückverlangen, wenn ihnen die akquirierte Firma nicht passt, Privatanleger können das nicht. Sie sind voll und ganz dem Geschick des SPAC-Sponsoren ausgeliefert.

5. Haben SPAC-Gründer und Privatanleger ähnliche Interessen?

Je länger ein SPAC am Markt ist, ohne ein passendes Übernahmeziel gefunden zu haben, desto höher ist der Anreiz für den Sponsoren, einen schlechten Deal einzugehen. Grund: Das Ganze wird für Sponsoren erst lukrativ, wenn am Ende tatsächlich ein Deal zustande kommt. Die mögliche Folge eines schlechten Last-Minute-Deals: Der Kurs des SPACs rauscht in die Tiefe. Eine Studie von Goldman Sachs zeigt, dass die Kurse von 56 untersuchten SPACs, die Anfang 2018 an den Start gingen, zwar zunächst den Markt outperformten. Doch nach dem Firmenkauf hat sich der Kurs schlechter als der Markt entwickelt.

Kritische Marktbeobachter raten Privatanlegern dazu, sich der Interessen der SPAC-Gründer bewusst zu sein. Nicht alle wollen langfristig im Investmentvehikel drinbleiben, sondern planen, nach Gewinnrealisierungen auszusteigen, wie die Warnungen lauten. Manche sprechen gar davon, dass einige SPAC-Sponsoren auf den Rücken von Privatanlegern, die (zu) spät auf den Zug aufgesprungen sind, Kasse machen. Das gilt mit Sicherheit nicht für jeden SPAC-Sponsor, trotzdem sollten sich Anleger der unterschiedlichen Interessen bewusst sein.

Fazit: Vorsicht

Vor dem Hintergrund, dass man als Privatanleger mit einem SPAC meist die Katze im Sack kauft, ohne zu wissen, auf welches Geschäftsmodell man setzt, ergeben sich zwangsläufig Zweifel an der Notwendigkeit eines solchen Investments. Der Markt bietet eine Fülle an Investmentgelegenheiten für Privatanleger, seien es Aktien, ETF oder Fonds. Hier weiss man als Anleger, worin man sein Geld steckt - und welche Risiken man eingeht. Dementsprechend sind auch allfällige Verluste besser zu akzeptieren.