Im Juli wurde bekannt: Daimler will 20'000 Stellen streichen und zwei Millarden Euro sparen. Diese Zahl muss zwar an den 300'000 Stellen gemessen werden, die der deutsche Autokonzern insgesamt hat. Und der Stellenabbau soll über meherere Jahre erfolgen. Dennoch ist dies ein Signal, dass die Autoindustrie in der Krise steckt: Das Unternehmen, dass das Auto erfunden hat, greift zu einem dicken roten Stift. Die Schweiz hat bekanntlich keine eigenen Autokonzerne, aber dafür technologisch sehr fitte Zulieferer. Bei den börsenkotierten Firmen dieser Sparte kann am Aktienkurs abgelesen werden, dass vieles nicht gut läuft. Der Handelskonflikt USA-China hat zu den Problemen beigetragen, dann kam die Coronapandemie. Über allem schwebt die schwer zu beantwortende Frage, wie viele Elektroautos in den

Topics:

Von Marc Forster considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Im Juli wurde bekannt: Daimler will 20'000 Stellen streichen und zwei Millarden Euro sparen. Diese Zahl muss zwar an den 300'000 Stellen gemessen werden, die der deutsche Autokonzern insgesamt hat. Und der Stellenabbau soll über meherere Jahre erfolgen. Dennoch ist dies ein Signal, dass die Autoindustrie in der Krise steckt: Das Unternehmen, dass das Auto erfunden hat, greift zu einem dicken roten Stift.

Die Schweiz hat bekanntlich keine eigenen Autokonzerne, aber dafür technologisch sehr fitte Zulieferer. Bei den börsenkotierten Firmen dieser Sparte kann am Aktienkurs abgelesen werden, dass vieles nicht gut läuft. Der Handelskonflikt USA-China hat zu den Problemen beigetragen, dann kam die Coronapandemie. Über allem schwebt die schwer zu beantwortende Frage, wie viele Elektroautos in den nächsten Jahren gefahren werden und wie sich die Hersteller auf diesen Trend ausrichten sollen.

Die Krise ist allgegenwärtig. Und doch sollte man die Autozulieferer nicht abschreiben. Vier Vertreter der Industrie, die sich Anlegerinnen und Anleger anschauen sollten:

Komax – Firma ist besser, als der Kurs vermuten lässt

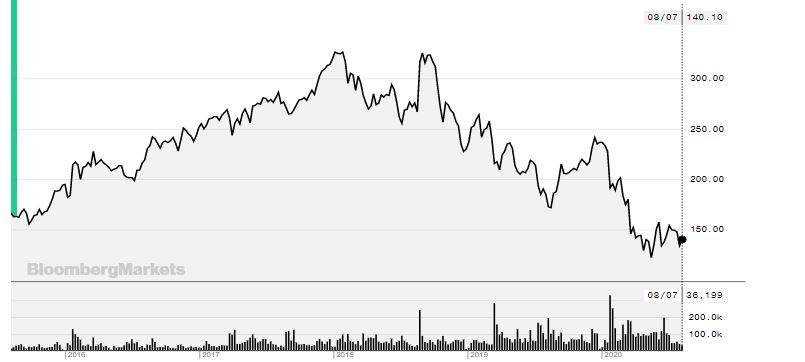

Das Jahrestief der Komax-Aktie lag bei 119 Franken, jetzt ist der Titel 138 Franken wert. Bevor Corona zuschlug, kostete eine Aktie noch 244 Franken. Das wiederum ist wesentlich weniger als die 333 Franken, die als langjähriger Höchstkurs für den Hersteller von Kabelverarbeitungsmaschinen im Januar 2018 bezahlt wurden.

Der jahrelange Kursrückgang bei 80 Prozent Umsatzanteil mit der Autobranche ist nicht erstaunlich. Die Stilllegung von Autowerken in der Lockdown-Phase der Viruskrise hat Komax weiter belastet. Eine unmittelbare Erholung des Kurses liegt nicht drin, auch nicht wegen der Unsicherheit bezüglich der berühmt-berüchtigten "zweiten Welle".

Der Kurs der Komax-Aktie in den vergangenen fünf Jahren (Grafik: Bloomberg).

Dennoch machen sich die Experten der Bank Vontobel für das Technologieunternehmen stark, entgegen allen anderen Analysten. Sie setzen ein "Buy"-Rating und ein Kursziel bei immerhin 161 Franken. Die solide finanzierte Komax ist führend in der Kabeltechnologie, hat starke Mittel für die Entwicklung und wird von der Elektrifizierung des Autos profitieren. Damit sind nicht nur Tesla & Co gemeint, sondern auch Hybridautos und Autos mit Verbrennungsmotoren. Auch bei diesen steigt die Zahl elektronischer Systeme und Helferlein immer noch.

Das Unternehmen muss wegen der Krise sparen. Mehr dazu werden die Komax-Chefs am 18. August sagen, wenn die vollständigen Jahreszahlen herauskommen. Aber Komax ist technologisch so gut, dass Anleger die Firma definitiv beobachten sollten.

Autoneum - zu Problemen kamen mehr Probleme

Seit 2018 hat Autoneum Probleme mit der Marge, die sich nach dem Börsengang 2011 zunächst durchaus gut entwickelt hatte. Das Nordamerikageschäft des Herstellers für Dämmmaterialien für Autos ist seit Jahren zu wenig effizient. 2019 kam ein abrupter Chefwechsel. Dann mussten die Grossaktionäre Michael Pieper und Peter Spuhler ihrer eigenen Firma Kredit geben.

Die Nöte der Autohersteller und die Wirtschaftsfolgen der Pandemie haben lediglich bestehende Probleme weiter verschärft. Die Zahlen Ende Juli machten ein schwieriges Halbjahr deutlich. Auch bei Autoneum ist der Aktienkurs seit Januar 2018 mehrheitlich im Sinken begriffen: Für die Aktie bezahlte man damals 317 Franken, am Tiefpunkt der Coronakrise 50 Franken und jetzt knapp 100 Franken. Trotz des tiefen Preises kann man im Moment nicht bedenkenlos dazu raten, die Aktie zu kaufen.

Was nicht heisst, dass Autoneum nicht alles unternimmt, wieder Fahrt aufzunehmen. Es wird gespart und verbessert. Das Unternehmen kommuniziert im Moment durch seine Krise hindurch durchaus gut. Autoneum verkauft zwar kein sehr margenträchtiges Produkt, verfügt aber über einer gute Marktstellung bei den meisten grossen Autoherstellern der Welt.

Für Anleger ist es eine riskante Strategie, aber: Kleine Verbesserungen können in einer Lage wie der von Autoneum schnell bedeuten, dass der Aktienkurs kurzzeitig nach oben ausschlägt. Längerfristig könnte sich eine Verbesserung des Cashflows positiv auswirken. Aber wie gesagt: Die Risiken sind noch hoch.

Ems-Chemie – Opfer des eigenen Erfolgs?

Die Ems-Chemie macht über die Hälfte des Umsatzes mit der Autobranche. In der zweiten Juli-Hälfte stieg der Aktienkurs dennoch über 800 Franken. Dort steht die Aktie auf Rekordlevel. Im Kurs liegt die Ems-Chemie auch rund 130 Franken höher als im Februar, als die Pandemiekrise die Börse im Griff hatte.

Hoher Autoanteil im Umsatzkuchen hin oder hier: Um den geschäftlichen Erfolg der Ems-Gruppe, die neben Kunststoffen, Klebern und Werkstoffen auch für Hersteller von Maschinen, Konsumgütern, Brillen und Verpackungen produziert, müssen sich Anleger keine Sorgen machen. Auf den Aufstieg des E-Autos kann Ems reagieren – und stellt "dann halt für Elektro her", um Firmenchefin Magdalena Martullo sinngemäss zu zitieren.

Quantitative Aktienempfehlungen - UBS ermittelt aussichtsreichste Aktien der Schweiz https://t.co/GzIm0xSMrM

— cash (@cashch) August 6, 2020

Sorgenfaltengefahr gibt es eher wegen des hohen Kurses und der hohen Bewertung. Bloomberg sieht das Kurs-Gewinn-Verhältnis bei 36. Die UBS hat die Aktie kürzlich für Leerverkäufer empfohlen (der cash-Insider berichtete).

Ganz so unmittelbar droht bei Ems wohl kein Kursabsturz. Aber besser ist es, auf einen Rücksetzer zu warten. Etwa dann, wenn der Aktienmarkt der Ansicht ist, dass eine zweite Coronawelle da sei und wieder mit (zeitlich begrenzten) Ausverkäufen reagiert.

Georg Fischer - Eine Industriegruppe behauptet sich

Noch werden in den meisten Ländern der Welt über alles gesehen nicht viele Elektroautos gefahren. Georg Fischer wäre in seiner heutigen Gestalt das Opfer eines echten Siegeszugs der E-Mobilität. Der Industriekonzern baut Maschinen für die Bearbeitung von Autoteilen, doch E-Autos brauchen viel weniger solcher Teile als traditionelle Strassenkreuzer. E-Autos haben beispielsweise kein Getriebe und Motoren mit weniger Komponenten als herkömmliche Strassenkreuzer. Ein Nachteil ist auch, dass Georg Fischer bei den extrem beliebten Sports Utility Vehicles (SUV) noch nicht gross dabei ist.

Autohersteller steuern etwa ein Viertel zum Georg-Fischer-Umsatz bei. Weitere sechs Prozent kommen aus der darbenden Flugzeugindustrie. Aber Georg Fischer beliefert daneben auch Versorger, Maschinenbauer, die Elektronikbranche oder Medizialtechniker. Die erfolgreichste und krisenresistenteste Sparte in der Gruppe sind Rohrleitungssysteme.

Alles in allem ist das Unternehmen gut aufgestellt. Georg Fischer hat sich immer wieder anpassen können. Die Halbjahreszahlen waren trotz massiver Probleme der Autoindustrie weniger schlecht als gedacht. Man blieb auch profitabel. Der heute 857 Franken teuere Titel wird aber nicht so schnell wieder sein Januar-2018-Hoch von 1420 Franken erreichen. Auch 1000 Franken sind vielleicht weiter weg, als man denkt. Am Ende könnte es gut so kommen, dass die kleinere und noch krisengeplagtere Autoneum sich an der Börse schneller erholt als der traditionsreiche Georg-Fischer-Konzern - trotz seines grossen Namens.