No Pain, No Gain? No Way!Die traditionelle Renditekurve ist derzeit invers, und zwar seit geraumer Zeit. Das heisst, dass die Renditen am kurzen Ende der Zinsstrukturkurve (yield curve) höher liegen als die am langen Ende. Das ist beunruhigend.Es gibt aber noch einen weiteren Spread, der Anlass zur Sorge gibt: Die Rendite 10-jähriger US-Staatsanleihen (UST) im Vergleich zum ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Kampf um Warner Brothers: Medienbranche im Umbruch

investrends.ch writes Amazon prüft milliardenschwere Investition in ChatGPT-Entwickler OpenAI

investrends.ch writes Wenn Social Media die Aktienmärkte verändert

investrends.ch writes Geldmarktanlagen als Schlüssel zu stabilen Erträgen

No Pain, No Gain? No Way!

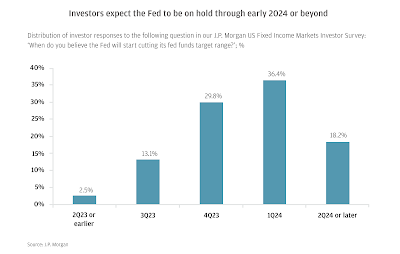

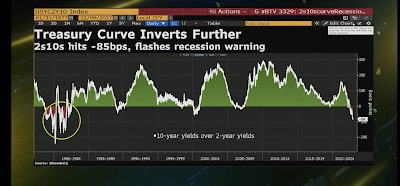

Die traditionelle Renditekurve ist derzeit invers, und zwar seit geraumer Zeit. Das heisst, dass die Renditen am kurzen Ende der Zinsstrukturkurve (yield curve) höher liegen als die am langen Ende.

Das ist beunruhigend.

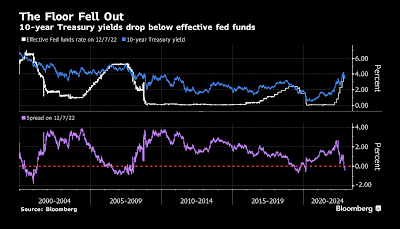

Es gibt aber noch einen weiteren Spread, der Anlass zur Sorge gibt:

Die Rendite 10-jähriger US-Staatsanleihen (UST) im Vergleich zum effektiven Leitzins der Fed (Fed Funds Rate).

Eine auffällige Anleihen-Rallye in den letzten sieben Wochen hat die 10-jährige Rendite um etwa 30 Basispunkte unter den effektiven Leitzins der Fed gedrückt, der derzeit bei etwa 3,8% liegt.

|

Die Rendite 10-jähriger UST liegt niedriger als der effektive Fed Funds Rate, Graph: Bloomberg, Dec 09, 2022 |

Eine unnötig esoterische Spanne (spread), die man im Auge behalten sollte?

Nicht unbedingt.

Seit Anfang der 2000er Jahre gab es nur drei weitere nennenswerte Umkehrungen (inversion) dieser Spanne.

In jedem Fall kehrte sich die Dynamik um.

Dies bedeutet im Klartext, dass die Anleger als nächsten Schritt im Zyklus mit einer Konjunkturabschwächung rechnen.

|

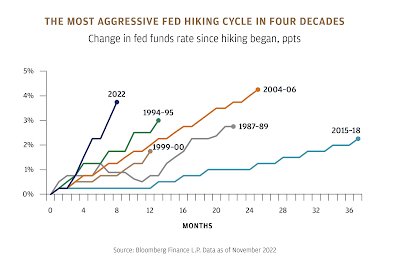

Die Kluft zwischen den kurz- und langfristigen US-Kreditkosten ist so groß wie seit 1981 nicht mehr. Dies ist ein Zeichen dafür, dass die Anleger erwarten, dass die Fed in ihrem Kampf gegen die Inflation den Kurs beibehält, auch wenn die Rezessionssorgen zunehmen, Graph: FT, Dec 08, 2022 |

Wenn es am 14. Dezember zu der weithin erwarteten Zinserhöhung durch die US-Notenbank um 50 Basispunkte kommt, wird die Diskrepanz zwischen dem, was die Fed zu erreichen versucht, und dem, was die Marktteilnehmer befürchten, eine ganz andere Auswirkung entfalten, wenn man bedenkt, wie tief die Inversion bereits ist.

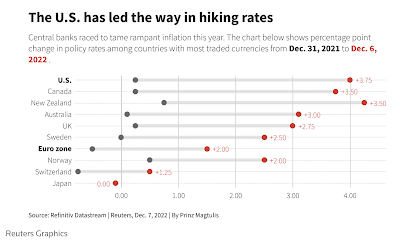

Bizarr ist allerdings der Hinweis des Fed-Vorsitzenden Jerome Powell darauf, dass weitere Zinserhöhungen notwendig seien, auch wenn sie «einige Schmerzen» bedeuten.

|

| Von Washington über Frankfurt bis Wellington lautet das Mantra der Notenbanken, dass weitere Zinserhöhungen notwendig sind, auch wenn dies - wie Powell öffentlich erklärt hat - "einige Schmerzen" bedeuten wird, Graph: Reuters, Dec 09, 2022 |

Das Motto "no pain, no gain» (ohne Fleiß kein Preis) inspiriert offensichtlich auch heute noch viele Politiker, vor allem wenn es darum geht, «fiscal austerity»-Politik zu rechtfertigen, die die Ärmsten am härtesten trifft.

Was die Wirtschaft betrifft, ist dies aber ein Irrglaube, der nicht auf Evidenz, sondern auf einem falschen, aber sehr einflussreichen Schema der neoliberalen Wirtschaftskonzeption beruht. Es ist eine politische Entscheidung.

|

Die inverse UST-Zinsstrukturkurve (yield curve), Graph: Bloomberg TV, Dec 08, 2022. |

Zur Erinnerung:

Im August 2020 beschloss der FOMC unter der Leitung von Powell die größten Änderungen an seinen geldpolitischen Verfahren seit Jahrzehnten.

Alan Blinder hebt in seinem neulich vorgelegten Buch vier Aspekte dieser Änderungen hervor.

1.Die Fed änderte unter den erschütternden Umständen (der COVID19 Pandemie) die operative Gewichtung der beiden Teile ihres doppelten Mandats und stellte klar, dass sie der Senkung der Arbeitslosigkeit Vorrang einräumt und dass das Mandat für einen starken Arbeitsmarkt weit ausgelegt wird und nicht auf die offizielle Arbeitslosenquote beschränkt ist.

2.Die Fed hat das Beschäftigungsziel explizit asymmetrisch formuliert, d.h. der FOMC sorgte sich vielmehr um eine zu niedrige als um eine zu hohe Beschäftigung.

3.Der FOMC erklärte in Anerkennung des Verschwindens einer zuverlässigen Phillips Kurve, dass es keine präventiven Maßnahmen (auf der Grundlage einer Prognose) gegen die Inflation ergreifen, sondern abwarten würde, bis es einen Anstieg der Inflation sieht.

4.Die Fed ersetzte ihr Inflationsziel von 2% durch ein so genanntes "Flexible Average Inflation Targeting" (AIT), eine Art Zielvorgabe für das Preisniveau (price-level targeting).

Und heute, knapp zwei Jahre danach stellen wir völlig verdutzt fest, dass die Grenzen zwischen Beschäftigung und Inflation in diesem unromantischen Dual-Mandat der Fed mit unvorhersehbaren Wendungen und scharfen Verwicklungen verschwimmen.

Der Grat zwischen Zivilisation und Chaos ist in der Tat sehr schmal.