Während sich die Risikoaversion von Aktien über Rohstoffe bis hin zu Kryto-Token vergangene Woche ausbreitete, rührten sich US-Treasury Bonds nicht vom Fleck.Was auffiel, ist, dass die Korrelation zwischen dem S&P 500 Index und US-Staatsanleihen (UST) ins Positive gedreht hat. Tatsächlich waren US-Aktien und US-Staatspapiere seit 1999 nicht mehr so positiv korreliert.Bloomberg meldete dazu, dass die ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Kampf um Warner Brothers: Medienbranche im Umbruch

investrends.ch writes Amazon prüft milliardenschwere Investition in ChatGPT-Entwickler OpenAI

investrends.ch writes Wenn Social Media die Aktienmärkte verändert

investrends.ch writes Geldmarktanlagen als Schlüssel zu stabilen Erträgen

Während sich die Risikoaversion von Aktien über Rohstoffe bis hin zu Kryto-Token vergangene Woche ausbreitete, rührten sich US-Treasury Bonds nicht vom Fleck.

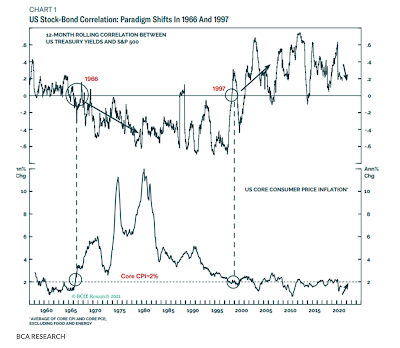

Was auffiel, ist, dass die Korrelation zwischen dem S&P 500 Index und US-Staatsanleihen (UST) ins Positive gedreht hat. Tatsächlich waren US-Aktien und US-Staatspapiere seit 1999 nicht mehr so positiv korreliert.

Bloomberg meldete dazu, dass die US-Treasury Bonds nun als Absicherung gegenüber Aktien nutzlos geworden sind.

Die 60-Tage-Kennzahl hat am Mittwoch den Wert 0,5 erreicht. Die durchschnittliche Korrelation in den letzten zwei Jahrzehnten lag bei minus 0,3. Das bedeutet, dass ein Rückgang der Aktien bisher oft von einer Rally der Anleihen begleitet worden war.

Mit anderen Worten: Wann immer risikoreiche Anlagen unter Druck gerieten, fielen die Renditen. Und umgekehrt schnellten die Anleihekurse nach oben.

Aktien-Bonds Korrelation, Graph: Bloomberg, May 20, 2021.

Daher drängt sich nun der Schluss auf, dass Anleihen nicht mehr als sicherer Hafen wie früher funktionieren. Die Umkehrung der Beziehung zwischen Aktien und festverzinslichen Papieren mag also signalisieren, dass die Rolle der UST als Schockabsorber untergraben wird.

Der Grund ist die Angst vor Inflation; unabhängig davon, ob sie berechtigt ist oder nicht.

Das heisst im Grunde genommen, dass die Investoren damit eine Veränderung in der makroökonomischen Landschaft vorwegnehmen, insbesondere in Bezug auf die Inflationsrisiken. Denn eine anhaltende und starke Inflation bedeutet die Möglichkeit einer Straffung der Geldpolitik.

Seit 1997 weisen Aktien und Anleiherenditen eine positive Korrelation auf, so eine Analyse von BCA Research aus Montreal: wann immer risikoreiche Anlagen unter Druck gerieten, fielen die Renditen und trieben die Anleihekurse nach oben, Graph: MarketWatch, Febr 26, 2021.

Die gegenwärtige Entwicklung mag somit einen Umbruch markieren. Aber dies muss nicht unbedingt etwas Schlechtes bedeuten. Doch die Strategien wie Risk-Parity und vor allem 60/40 werden von jetzt an wahrscheinlich volatiler.

Eine Normalisierung der Aktien-Anleihen-Korrelation kann andererseits als ein Hinweis auf eine sich anbahnende Erholung der Wirtschaft interpretiert werden. Also kein Anlass zur Beunruhigung.

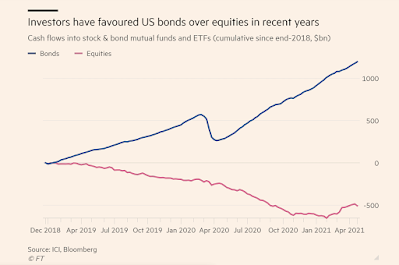

Mittelzuflüsse in Aktien- & Rentenfonds und ETFs (kumulativ seit Ende 2018, in Mrd. $, Graph: FT, May 08, 2021.