Summary:

David Andolfatto hat am Dienstag in seinem Blog einen lesenswerten Beitrag über Japans wirtschaftliches Dilemma geschrieben.Der Vize-Präsident der Fed St. Louis und Research-Direktor erinnert daran, dass die japanische Regierung und die japanische Notenbank (BoJ) am 22. Januar 2013 vereinbart hatten, gemeinsam die Deflation zu überwinden und ein nachhaltiges Wirtschaftswachstum zu erreichen. Es wurde betont, dass die geldpolitischen Entscheidungsträger und die Fiskalbehörden das gemeinsame Ziel in Zusammenarbeit anpacken würden, um die Glaubwürdigkeit in Bezug auf die neue definierte Inflationssteuerung (inflation targeting) zu verbessern.Am 4. April 2013 hat die BoJ angekündigt, mit QQE (quantitative and qualitative easing) die Zielinflationsrate anzupeilen. QQE ist nichts anders als eine Schöpfung von Bankreserven, um damit am offenen Markt v.a. japanische Staatsanleihen (JGB) zu kaufen.Den weiteren Verlauf sieht Andolfatto wie folgt: Während die BoJ in der Tat bereit zu sein scheint, Inflation ansteigen zu lassen, ist sie weitgehend unfähig, das Ziel zu erreichen. Die Regierung hingegen ist zwar in der Lage, Inflation zu erhöhen. Aber sie scheint unwillig dazu. Kurzum: Die notwendige Koordinierung der Politik ist irgendwie nicht vorhanden.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

David Andolfatto hat am Dienstag in seinem Blog einen lesenswerten Beitrag über Japans wirtschaftliches Dilemma geschrieben.Der Vize-Präsident der Fed St. Louis und Research-Direktor erinnert daran, dass die japanische Regierung und die japanische Notenbank (BoJ) am 22. Januar 2013 vereinbart hatten, gemeinsam die Deflation zu überwinden und ein nachhaltiges Wirtschaftswachstum zu erreichen. Es wurde betont, dass die geldpolitischen Entscheidungsträger und die Fiskalbehörden das gemeinsame Ziel in Zusammenarbeit anpacken würden, um die Glaubwürdigkeit in Bezug auf die neue definierte Inflationssteuerung (inflation targeting) zu verbessern.Am 4. April 2013 hat die BoJ angekündigt, mit QQE (quantitative and qualitative easing) die Zielinflationsrate anzupeilen. QQE ist nichts anders als eine Schöpfung von Bankreserven, um damit am offenen Markt v.a. japanische Staatsanleihen (JGB) zu kaufen.Den weiteren Verlauf sieht Andolfatto wie folgt: Während die BoJ in der Tat bereit zu sein scheint, Inflation ansteigen zu lassen, ist sie weitgehend unfähig, das Ziel zu erreichen. Die Regierung hingegen ist zwar in der Lage, Inflation zu erhöhen. Aber sie scheint unwillig dazu. Kurzum: Die notwendige Koordinierung der Politik ist irgendwie nicht vorhanden.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Kampf um Warner Brothers: Medienbranche im Umbruch

investrends.ch writes Amazon prüft milliardenschwere Investition in ChatGPT-Entwickler OpenAI

investrends.ch writes Wenn Social Media die Aktienmärkte verändert

investrends.ch writes Geldmarktanlagen als Schlüssel zu stabilen Erträgen

David Andolfatto hat am Dienstag in seinem Blog einen lesenswerten Beitrag über Japans wirtschaftliches Dilemma geschrieben.

Der Vize-Präsident der Fed St. Louis und Research-Direktor erinnert daran, dass die japanische Regierung und die japanische Notenbank (BoJ) am 22. Januar 2013 vereinbart hatten, gemeinsam die Deflation zu überwinden und ein nachhaltiges Wirtschaftswachstum zu erreichen. Es wurde betont, dass die geldpolitischen Entscheidungsträger und die Fiskalbehörden das gemeinsame Ziel in Zusammenarbeit anpacken würden, um die Glaubwürdigkeit in Bezug auf die neue definierte Inflationssteuerung (inflation targeting) zu verbessern.

Am 4. April 2013 hat die BoJ angekündigt, mit QQE (quantitative and qualitative easing) die Zielinflationsrate anzupeilen. QQE ist nichts anders als eine Schöpfung von Bankreserven, um damit am offenen Markt v.a. japanische Staatsanleihen (JGB) zu kaufen.

Den weiteren Verlauf sieht Andolfatto wie folgt: Während die BoJ in der Tat bereit zu sein scheint, Inflation ansteigen zu lassen, ist sie weitgehend unfähig, das Ziel zu erreichen. Die Regierung hingegen ist zwar in der Lage, Inflation zu erhöhen. Aber sie scheint unwillig dazu. Kurzum: Die notwendige Koordinierung der Politik ist irgendwie nicht vorhanden.

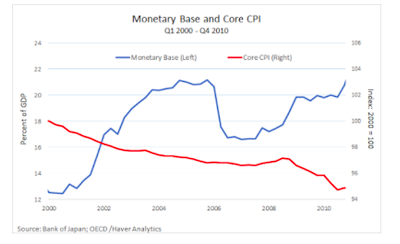

Damit die Inflationsrate steigt, muss laut Andolfatto eines von zwei Dingen passieren: (1) Die Wachstumsrate des Angebots an Staatsanleihen muss steigen oder (2) Die Wachstumsrate der Nachfrage nach Staatsanleihen muss fallen.

Die anhaltend gedämpfte Stimmung in Japan führt aber dazu, dass die Nachfrage nach Staatsanleihen (JGB) nicht abreisst. Im Ergebnis steigen die Preise der Obligationen, während die Renditen fallen, was einen deflationären Druck auslöst. Die extrem niedrigen Renditen der JGBs und die Niedriginflation legen nahe, dass die Nachfrage nach Staatspapieren sogar noch schneller steigt als angenommen.

Notenbankgeldmenge und Kern-Inflationsrate in Japan, Graph: David Andolfatto

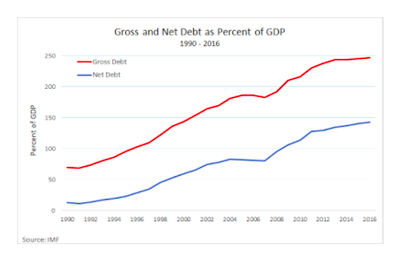

Die japanische Regierung scheint v.a. wegen der öffentlichen Schulden (was die Grössenordnung betrifft) sehr besorgt. Wie aus der gemeinsamen Erklärung hervorgeht, ist die Regierung irgendwie beinahe besessen davon, das Haushaltsdefizit zu reduzieren, wie der Wirtschaftsprofessor weiter beschreibt.

Die japanische Regierung bekräftigt nämlich ständig die Notwendigkeit für die Haushaltskonsolidierung und deutet sogar auf die europäische Krise hin, um daraus Lehren zu ziehen. Andolfatto teilt jedoch die Sorgen der japanischen Regierung in Sachen Staatsverschuldung nicht. Und er erklärt auch, warum. Die Brutto Verschuldung (gemessen an debt-to-GDP) beläuft sich auf 250% des BIP. Aber die Netto Verschuldung ist mit rund 150% deutlich niedriger. Was wir kurz zusammenfassend daraus herleiten können, ist, dass die japanische Regierung sich permanent in einem „Austeritätsmodus“ befindet.

Staatsverschuldung in Japan, Graph: David Andolfatto

Die Frage, die sich vor diesem Hintergrund stellt, ist daher, ob die BoJ glaubhaft versprechen kann, mit dem Ankauf von Anleihen (QQE) die angestrebte Inflationszielrate zu erreichen? Die Antwort liegt auf der Hand: Nein. Nicht ohne die richtige Unterstützung der Regierung, wie Andolfatto festhält.

Ein Schwenk zu Europa: Die Parallelen zum Euroraum sind verblüffend. Während die EZB ihr Anleihe-Kaufprogramm fortsetzt, verringert die deutsche Regierung das Emissionsvolumen von Bundesanleihen, die ja seit dem Ausbruch der Krise besonders gesucht sind. Deutschland will im nächsten Jahr im Vergleich zum Jahr 2016 11% weniger Anleihen ausgeben. Begründung: „Schwarze-Null“-Politik. Wir wollen die Gürtel enger schnallen. Wir glauben an das „Konzept der schwäbischen Hausfrau“.

Erwartet worden war ein Emissionsvolumen von rund 207 Mrd. EUR. Geplant ist nach dem im Sommer bekannt gegebenen neuen Haushaltsplan die Ausgabe von Anleihen in Höhe von rund 185 Mrd. EUR.

Das sind natürliche schlechte Nachrichten für die EZB, die unter der Regie von Mario Draghi sich redlich darum bemüht, das Erreichen der Zielinflationsrate von knapp 2% so rasch wie möglich zu realisieren. Die EZB unterbietet bekanntlich das eigene Inflationsziel seit mehr als drei Jahren.

Das abnehmende Angebot an Staatsanleihen, die die EZB im Visier hat, führt dazu, dass die Bondkurse steigen und die Renditen gedrückt werden. Dazu gibt es aber ein zusätzliches Hindernis: Die EZB erwirbt keine Staatsanleihen mit einer Rendite von „unter dem Einlagensatz von minus 0,4%“, was das Problem der knappen (ausstehenden) Anleihen überplanmässig verstärkt.

Während also die Nachfrage nach sicheren und liquiden Staatsanleihen wie den deutschen Bundesanleihen aufgrund der anhaltenden politischen Unsicherheit in Europa (weiter) steigt, sitzt das Angebot fest. Die Folge ist Deflation. Dies festzustellen, ist keine schwarze Kunst.

Und wenn Brüssel und Berlin gleichzeitig am kontraktiven Kurs der Austerität festhalten, ist es nahezu unmöglich, zu erwarten, dass die Inflation steigt (in Richtung der EZB-Zielinflationsrate von ca. 2%). Obendrauf, wenn wir die Tatsache mitberücksichtigen, dass der Finanzierungssaldo des Privatsektors im Überschuss ist, bleibt praktisch nur die öffentliche Hand, die die Ersparnisse aufnehmen und investieren kann, wenn wir den Euroraum als eine relativ geschlossene Wirtschaft betrachten.

Denn während die privaten Haushalte sparen, sind auch private Unternehmen im Euroraum inzwischen zum Netto-Sparer geworden. Der Staat kommt also um deficit spending nicht herum, wenn wir Deflation unterbinden und die Wirtschaft aus der Stagnation retten wollen.

Es ist in der Tat absurd, die „Schuld an Niedrigzinsen“ der EZB in die Schuhe zu schieben, wie z.B. die deutsche Bundesbank es gelegentlich tut. Es ist die von der deutschen Bundesregierung geführte deflationäre Wirtschaftspolitik, die für das schwache Wirtschaftswachstum und damit die Niedrigzinsen verantwortlich ist. Ein Anstieg der realen Geldnachfrage nach einer gegebenen nominalen Geldmenge führt zu einem Rückgang der Preise. Und die Negativ-Zinsen haben nur wenig Einfluss auf die Inflationserwartungen.

Inflationserwartungen in Japan, Graph: David Andolfatto