Summary:

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

Benoît Cœuré, Direktoriumsmitglied der EZB hat gestern in einem Referat in den USA gesagt, dass die EZB noch über einen Spielraum verfügt, wenn nötig, die Zinsen weiter zu senken, bevor sich negative Auswirkungen auf die Wirtschaft und das Konsumverhalten bemerkbar machen.

Die monetäre Entwicklung in der Eurozone deute laut Cœuré nicht auf eine Cash-Substitution hin. Das heisst, dass die EZB noch weit weg von der „physischen Null-Untergrenze“ entfernt ist, wo das Risiko von Disintermediation auftauchen würde.

Seiner Einschätzung nach ist die Umsatzstruktur der Banken im Euro-Raum seit einer langen Zeit stabil. Das Netto-Einkommen der Banken sei zwischen 2014 und 2015 gestiegen, getrieben durch geringere Abschreibungen und höhere Nichtzins-Erträge.

Es gebe inzwischen jedoch Anzeichen dafür, dass die Banken beginnen, Kunden als Ersatz für Produkte, die an Zinsen gebunden (interest-based products) sind, „kostenpflichtige Produkte“ (fee-based products) anzubieten.

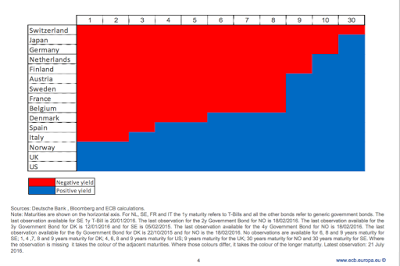

Übersicht über Staatsanleihen mit Negativ-Renditen, Graph: Benoît Cœuré, EZB in: „Assessing the implications of negative interest rates“

Während die EZBalso zumindest zwei starke positive Effekte (*) aus Niedrigzinsen hervorhebt, scheint die BoJ davon auszugehen, dass die Negativ-Zins-Politik (genannt NIR) am Ende ist, weil die japanischen Banken sich grösstenteils via Kunden-Einlagen (deposits) finanzieren, die nach Angaben von Morgan Stanley 59% der Verbindlichkeiten der Banken ausmachen.

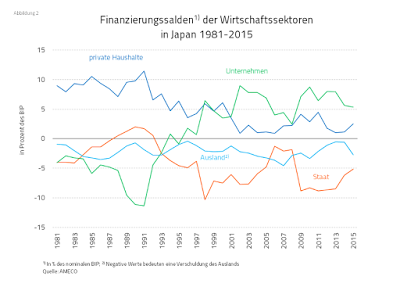

Finanzierungssalden Japan, Graph: Heiner Flassbeck in Makroskop

Die Einzelheiten des japanischen Konjunktur-Programms (28 Billionen JPY = ca. 270 Mrd. USD) werden zwar erst nächste Woche offiziell vorgestellt. Aber was heute schon bekannt ist, spricht Bände: Erhöhung der öffentlichen Investitionen.

Premierminister Shinzo Abe zeigt damit Einverständnis dafür, dass die Investitionen des Staates nicht vom absoluten Stand der staatlichen Schulden abhängig gemacht werden dürfen, erklärt Heiner Flassbeckin einem lesenswerten Eintrag in Makroskop.

Japans Schuldenstandsquote (debt to GDP) beträgt nämlich rund 250%. Im Euro-Raum hingegen darf der entsprechende Wert 60% nicht übersteigen. Sonst drohen EU-Behörden, Sanktionen zu verhängen.

Japans Entscheidungsträger wissen offensichtlich, dass „es angesichts der Konstellation der Finanzierungssalden der Wirtschaft gar keine andere Möglichkeit gibt, Impulse für die Konjunktur zu setzen“, legt Flassbeck weiter dar.

Während die privaten Haushalte und die Unternehmen per Saldo versuchen zu sparen, will die öffentliche Hand Japans Geld ausgeben, um die Wirtschaft anzukurbeln. Das ist richtig so.

Denn der Staat ist nicht nur kurzfristig, sondern permanent gefordert, die Nachfragelücke zu schliessen, wie Flassbeck mit Nachdruck unterstreicht.

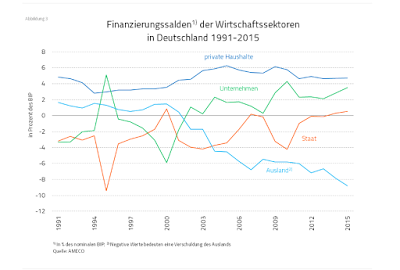

Finanzierungssalden Deutschland, Graph: Heiner Flassbeck in Makroskop

Im Euro-Raum, insbesondere aber in Berlin will scheinbar niemand sich mit diesem einfachen Zusammenhang auseinandersetzen. Die EU-Politiker fordern selbst in einer schweren Rezession Haushaltskonsolidierung.

Und Deutschland rettet sich aus japanischen Konsequenzen immer weiter, und zwar mit Merkantilismus (mit Leistungsbilanzüberschüssen in Höhe von 8% de BIP). Währenddessen meldet Eurostat heute, das über 20,9 Millionen Menschen im Euro-Raum arbeitslos sind.

Das ist in der Tat eine Schande, dass die EU-Behörden sich immer noch weigern, die Konjunktur mit deficit spending zu stützen, in einer Welt, wo die Geldpolitik eindeutig an Zugkraft verloren hat und die Kreditnehmer statt die Kreditgeber im Kredit-Geschäft bezahlt werden.

Die Negativ-Renditen auf sichere Staatsanleihen bedeuten ja nichts anders als dass die betreffenden Staaten Geld dafür bekommen, wenn sie Kredit aufnehmen.

Der Aufschwung fällt nicht vom Himmel. Das ist mehr oder weniger die Botschaft der japanischen Regierung mit den neuen, erweiterten Stimulus-Massnahmen.

(*)

(1) Das reduzierte Kreditausfall-Risiko und niedrigere Schuldendienst-Kosten, was per Definition die Kreditqualität erhöht und (2) Kapitalgewinne aus dem Bond-Portfolio.