Nous critiquons les hommes politiques pour leur soumission à la planète finance, ce temple de la spéculation qui diffuse iniquité, malheurs, et misère. Nous avons pu voir tout de même que de grands hommes s’étaient levés pour combattre le monstre. Mais plusieurs y ont laissé leur vie. Une grande leçon pour l’apprenti politicien qui a ...

Topics:

Liliane HeldKhawam considers the following as important: Autres articles

This could be interesting, too:

Liliane HeldKhawam writes 34’000 citoyens suisses demandent la sortie de la Suisse de l’OMS. Pétition.

Liliane HeldKhawam writes 2025 sera l’année de l’avènement des révolutionnaires de la BigTech au sommet de la gouvernance politique.

Liliane HeldKhawam writes Un Sauveur nous est né! Joyeux Noël.

Liliane HeldKhawam writes L’Humanité vampirisée disponible.

Nous critiquons les hommes politiques pour leur soumission à la planète finance, ce temple de la spéculation qui diffuse iniquité, malheurs, et misère.

Nous avons pu voir tout de même que de grands hommes s’étaient levés pour combattre le monstre. Mais plusieurs y ont laissé leur vie. Une grande leçon pour l’apprenti politicien qui a vu que le bras de Mammon n’était pas trop court pour atteindre les présidents d’une puissance mondiale.

Toute la puissance de la planète finance, dénuée de tabous, est là. Elle est capable d’attenter à la vie d’individus, d’organiser des famines (cf l’exemple actuel du Liban), de déposséder petits et grands grâce au contrôle des créances, de prendre le pouvoir politique, etc.)

La politique a très certainement déposée les armes le jour où une nuit de Noël, des représentants démocrates américains ont fait voter la loi pour établir la Réserve fédérale américaine. La suite de cette publication consiste en une série d’extraits du chapitre 6, « La puissance des actionnaires-banquiers de la Réserve fédérale », de Dépossession.

« La Banque nationale continuera à l’avenir également, de mettre à profit la marge de manœuvre que lui confère la souveraineté monétaire pour faire face, avec pragmatisme, aux défis qui se présenteront à elle »[1]. Ces deux mots « souveraineté monétaire » écrits par un patron de la banque centrale suisse claquent fort dans un contexte démocratique. Il n’est plus question d’une simple indépendance, mais bien de souveraineté ! Si nous y adjoignions le mot de « gouverneur », l’appellation anglophone usuelle des patrons de banques centrales, nous commençons à voir se profiler la notion de gouvernance monétaire souveraine, à l’image d’une gouvernance étatique.

Tout ceci donne la sensation que nous évoluons dans un monde à la gouvernance dédoublée. D’un côté, nous avons les personnages politiques qui administrent des États, et de l’autre ceux qui créent, administrent et organisent souverainement la planète monétaire et financière. Pour en arriver là, il a fallu à un moment ou un autre que les banques centrales contemporaines s’affranchissent des États.

Or, si l’on prend un pays comme les États-Unis du 19ème siècle, ses dirigeants se méfiaient du concept d’une banque centrale indépendante, à l’image de celle de France ou d’Angleterre. Andrew Jackson[2], président des États-Unis, n’aimait pas les banques. « Les banques m’ont toujours fait peur[3]» dira-t-il. Fidèle à ses convictions, M. Jackson refusera la reconduction de la banque centrale de l’époque[4], puis par deux fois, opposa son véto à la création d’une nouvelle[5]. Il ne supportait ni les organismes qui voulaient, selon lui, s’octroyer un pouvoir indépendant, ni les politiciens professionnels. Sous sa présidence, les dettes publiques fédérales furent entièrement remboursées, en janvier 1835 pour être exact. Le même mois, il fut victime d’une tentative d’assassinat[6], à laquelle il réchappa miraculeusement.

https://lilianeheldkhawam.com/2020/01/31/1832-andrew-jackson-president-des-etats-unis-fait-fermer-la-banque-centrale-discours/

Pourtant, plus tard, les crises vont forcer les successeurs politiques à transmettre de véritables super-pouvoirs à l’établissement que nous connaissons actuellement sous le nom de Réserve fédérale. Le crash de 1907, moment clé de la constitution de la Fed, fut déclenchée par certaines méthodes spéculatives toujours d’actualité, même si les outils de l’époque étaient moins sophistiqués que ceux d’aujourd’hui. Appelée « panique des banquiers »[7] ou « panique bancaire » américaine, elle va mettre les élus américains face à la nécessité de la création d’une banque centrale, une banque de paiement en dernier ressort. Quelques années plus tard, cette crise débouchera sur la création de la Fed, la Réserve fédérale américaine, avec l’Owen-Glass Federal Reserve Act du 22 décembre 1913.

Tout aura commencé par un événement parfaitement imprévisible : le cataclysme naturel que connut San Francisco le 18 avril 1906. Un désastre, suivi d’incendies, qui mobilisèrent des sommes colossales pour la reconstruction de la zone. Les capitaux quittèrent massivement New York pour aller vers le lieu de la catastrophe. Un autre mouvement tout aussi imprévisible fut la hausse des taux de la Banque d’Angleterre, qui eut un effet d’aimant sur les capitaux à investir. Le cumul de ces impondérables va réduire le montant des liquidités disponibles…

Le coup de grâce viendra toutefois d’une crise boursière issue d’une opération spéculative de la famille Heinze qui tourne mal, et qui va entraîner dans son sillage la débâcle d’une série d’institutions financières par effet domino. La méthode spéculative qui déclencha la crise de 1907 s’appelle « corner » (cf. explications en annexe) « .

(…)

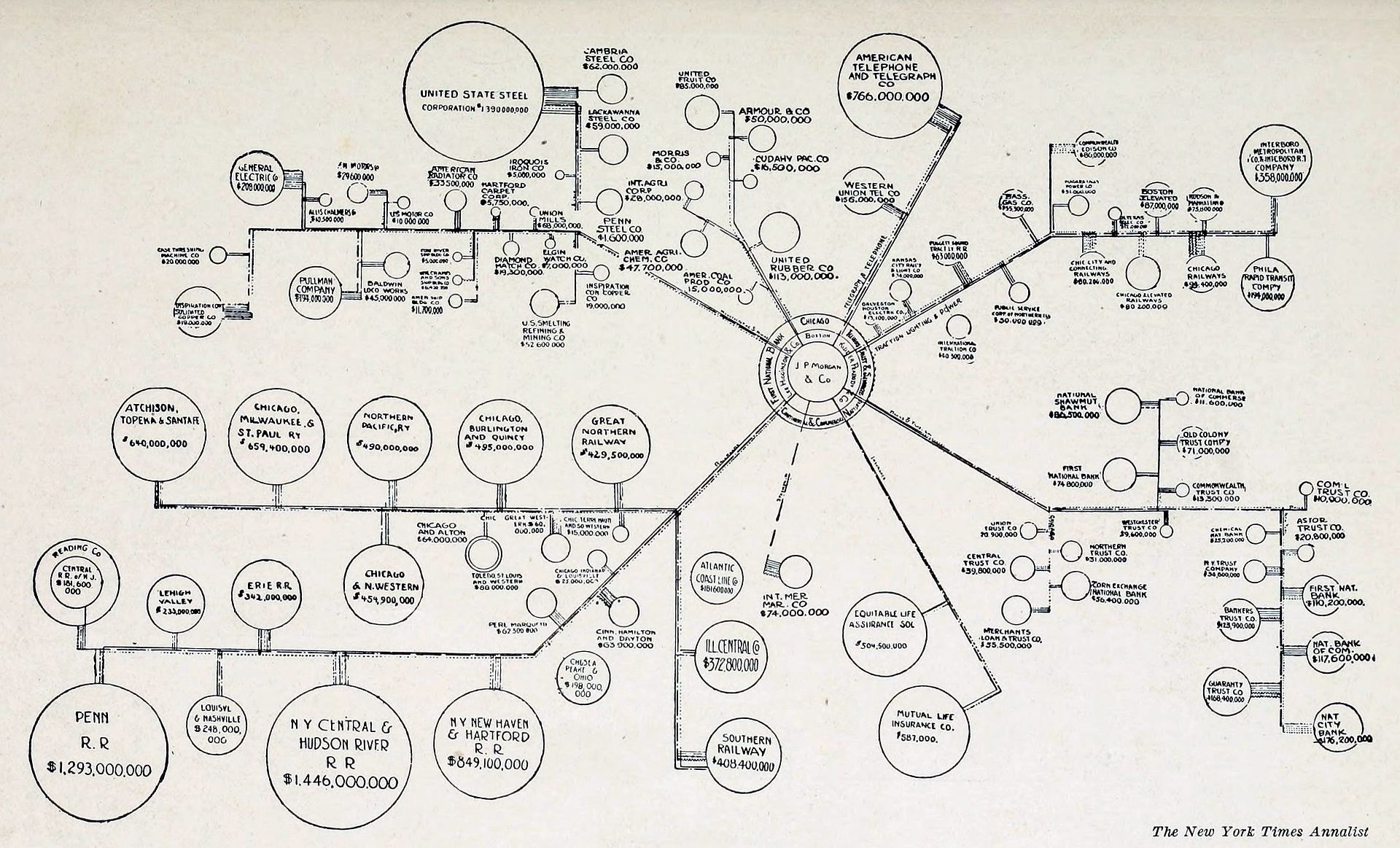

A cause du chain banking, qui est l’art de diffuser les risques de manière sérielles, aujourd’hui on dirait systémique, l’affaire dépassa rapidement et largement les établissements des frères Heinze et déborda sur un des plus grands trusts du pays[10]. John Pierpont Morgan, le fondateur de la JP Morgan, tenta de rassembler quelques millions pour endiguer la crise. En vain. C’est finalement la caisse de compensation de New York qui allait créer pour plus de 250 millions de certificats, soit l’équivalent de 15% du total des liquidités alors en circulation. Ces papiers, échangés auprès des banques contre des titres calculés à 75% de leur valeur, devaient toutefois rester exclusivement à l’intérieur du circuit interbancaire, afin de ne pas entamer les liquidités destinées aux besoins des clients.

Influence of J.P. Morgan in Large Corporations, 1914 (Wikipédia)

Il est impressionnant de constater que les causes de cette crise, ses effets – ainsi que les solutions qui y ont été apportées, sont toujours rigoureusement valables de nos jours (cf. le cas de VW en annexe). Les différences résident dans la technologie du 21ème siècle, qui permet des corners encore plus impitoyables, ainsi que dans le fait que le processus est devenu supranational. Avec l’entrée en piste des grandes banques dites too-big-to-fail, la dimension systémique dépasse en effet le cadre régional traditionnel pour devenir planétaire. De plus, la permanence des crises a rôdé l’action des banques centrales grâce à leur politique monétaire non conventionnelle, une sorte d’interventionnisme chronique[11]…

L’établissement de prêteur en dernier ressort s’imposa, et fut chargé de fournir des liquidités contre des actifs « éligibles » dirait-on aujourd’hui. Ayant peur que les règles du jeu ne soient dictées par les politiciens, les banquiers new-yorkais se mobilisèrent à leur tour dans le but d’apporter leurs solutions et leurs politiciens. Ainsi un sénateur et un député républicains- Nelson Aldrich et Edward Vreeland[12]– allaient réussir à faire voter une loi dès mai 1908. Toutefois, ladite loi ne présentait aucune contrainte aux activités de prêteurs en dernier ressort. En fait, elle ne faisait que poser un cadre juridique.

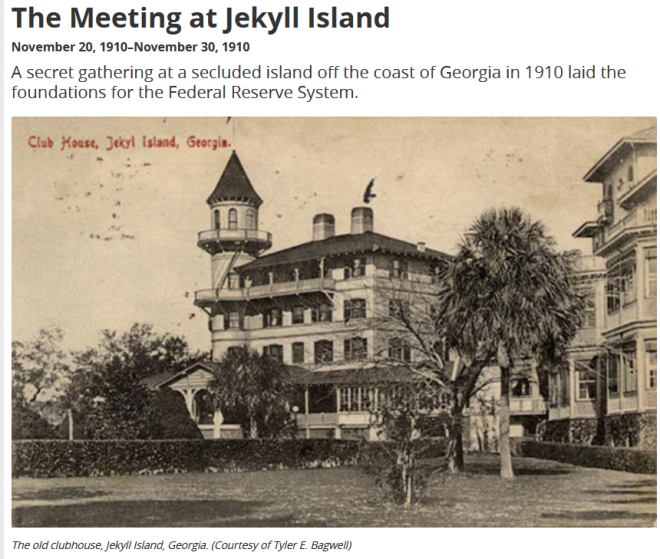

En novembre 1910, au cours d’une rencontre secrète sur l’île de Jekyll, huit hommes vont élaborer le projet de loi devant aboutir à la création de la Réserve fédérale des États-Unis. Y participaient du côté gouvernemental le sénateur Aldrich[13] et son assistant, ainsi qu’un représentant du Trésor américain. Prirent place face à eux cinq banquiers privés: P. Warburg de la Banque d’affaires Kuhn Loeb & Co ; F. A. Vanderlip de la National City Bank ; Henry P. Davison, bras droit de J. P. Morgan ; C. D. Norton de la First National Bank of New York ; B. Strong (ancien proche de J. P. Morgan) de la Bankers Trust.

Le 23 décembre 1913, soit à la veille de Noël, le Federal Reserve Act est voté par le Congrès et promulgué six jours plus tard (le 29 décembre, donc !) par le nouveau président démocrate Woodrow Wilson. Son rôle principal sera de traiter la gestion de la disponibilité des liquidités, et d’éviter tout effet domino dû à une crise de liquidités en cas de faillite bancaire. Un cadre légal était donc posé pour instituer ce qu’avait fait la chambre de compensation de New York en 1907.

Federal reserve history ICI

Jean-Marc Daniel, professeur à ESCP Europe, évoquait cela dans un article publié à l’occasion du centième anniversaire de la Fed. Il y confirmait aussi, au passage, la pratique de la création monétaire par l’octroi de crédits : « Entre 1836 et 1913, la création monétaire par le crédit n’obéit aux États-Unis à aucun autre contrôle que la concurrence entre les banques. Comme dans tout processus concurrentiel, la régulation se fait par la faillite des imprudents.

Or, dans le monde des banques, la faillite d’une seule, en suscitant la panique, devient l’angoisse de toutes. Résultat, les crises financières se multiplient, obligeant les dirigeants américains à s’interroger sur l’utilité de créer un prêteur en dernier ressort. »[14]

Seize ans après la création de la Fed, voilà que se présente la crise de 1929, qui tout comme aujourd’hui, résulte d’une spéculation hors de toute réalité économique, appuyée sur un endettement généreux et systémique. Résultat ? Le système craque et fait éclater la bulle.

En créant la Fed, l’idée était de se prémunir d’un effondrement des réserves de liquidités, qui pouvait être amplifié par un éventuel bank run dû à la panique des déposants. Cela n’empêcha pourtant pas le 24 octobre 1929 d’entrer dans l’histoire sous l’appellation de « jeudi noir », puisqu’il marque le début de l’effondrement de la Bourse de New York[15].

Une bourse qui collapse a des implications en chaîne. Au moins six conséquences vont se mettre à fonctionner en boucle, créant une espèce de tourbillon, aspirateur des richesses et des valeurs boursières. (cf. annexe) Le gouvernement américain d’alors allait amplifier la crise en mettant en place des mesures protectionnistes draconiennes. Ces freins au commerce international firent muter la crise en Grande Dépression, avec une sévère déflation qui se propagea un peu partout. Bilan : perte de plus d’un tiers de l’investissement aux États-Unis[16], chute de la production, perte de pouvoir d’achat. – et explosion du chômage.

Parallèlement à ce désastre, la Réserve fédérale va gagner en pouvoir. En effet, jusque-là, la banque centrale évoluait sous l’autorité du gouvernement, lequel était représenté dans le board par le secrétaire au Trésor et Controller of the Currency. A partir de 1935, le conseil d’administration va être renommé « Board of Governors » et fonctionnera sans Contrôleur de la monnaie ni Trésorier public.

La Fed obtient alors aussi un pouvoir de contrôle sur les banques régionales. Dans la foulée va être créé le Federal Open Market Committee (FOMC), comité de politique monétaire[17]. La politique monétaire est privatisée[18].

Le pouvoir de la Fed va encore s’accroître avec la suspension de la convertibilité-or du dollar et le choc pétrolier des années 70. Grâce au Humphrey–Hawkins Full Employment Act signé en 1978 (année de la signature des Accords de Jamaïque), la Réserve fédérale va par ailleurs également gagner en indépendance[19].

Qui bénéficie de cette indépendance ? A qui appartient la Réserve fédérale ? Cet établissement tout-puissant est une société anonyme, propriété de banques locales. Sa structure est un système-réseau qui réunit douze banques centrales, représentantes des banques commerciales de leur région, placées sous la supervision d’une 13ème entité, le Conseil des gouverneurs (cf annexe).

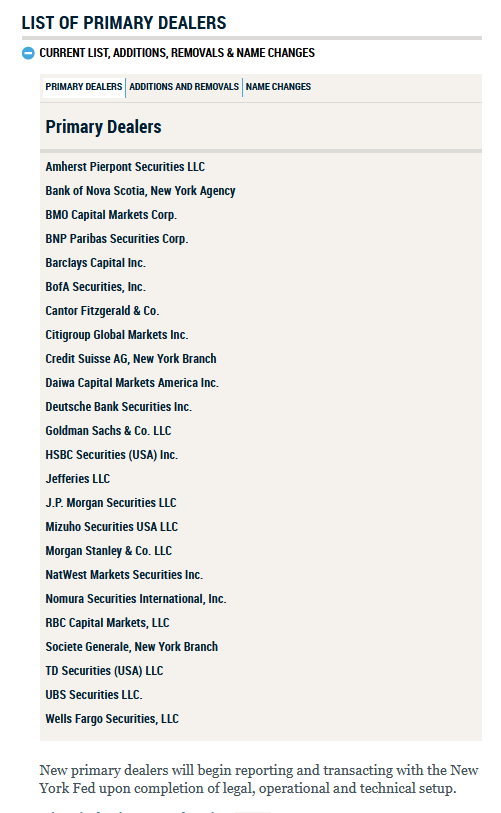

Les Réserves fédérales régionales sont détenues par des actionnaires, dont un certain nombre de banques commerciales de chaque région concernée. Les actionnaires des banques centrales régionales – telles que la Federal Reserve Bank of New York ou la Philadelphia Federal Reserve Bank, par exemple – sont appelés « membres ». Ainsi, nous retrouvons les primary dealers[20] des États-Unis et d’ailleurs en actionnaires de la Fed soit directement, soit au travers des Fed régionales. »

Un site financier a recensé la liste des actionnaires de la Réserve fédérale de 2015. Vous constaterez la présence de certaines banques actionnaires qui sont simultanément Primary dealers, c’est à-dire créateurs de monnaie bancaire contre créances publiques. »Cela indique à quel point le gouvernement américain est devenu impuissant (revoir l’évènement que nous avons relaté dans l’article précédent en 2011 au sujet des lobbyistes de Citigroup et de leurs menaces de shutdown.

Le système n’est pas seulement vérolé, il est ficelé à différents niveaux.

Liliane Held-Khawam

Quelques actionnaires de la FED

https://philosophyofmetrics.com/wp-content/uploads/2016/02/List-of-Federal-Reserve-Member-Banks-2015.pdf

Notes

[1]« L’euro et la politique monétaire suisse », Thomas Jordan, Conférence Europa Forum, 2 mai 2016, Lucerne

[2]De 1829 à 1837.

[3]« Andrew Jackson Quotes. » BrainyQuote.com. Xplore Inc, 2018. 20 May 2018. https://www.brainyquote.com/quotes/andrew_jackson_379558

[4]Créée en 1781 par Alexander Hamilton, secrétaire du Trésor des Etats-Unis sous George Washington, 1789-1795

[5]La première fois le 10 juillet 1832 et la deuxième en 1836. https://fr.wikipedia.org/wiki/Andrew_Jackson

[6]Au Capitole, le 30 janvier 1835

[7]« Panique des banquiers de 1907 ou l’absence d’une banque centrale », EduBourse, Novembre 2014, https://www.edubourse.com/guide-bourse/panique-des-banquiers.php

[8]Le principe en est le suivant : un premier crédit sert à acquérir les actions d’une banque et à en prendre le contrôle. Le capital contenu dans cette banque va servir de garantie pour s’en approprier une autre plus importante, etc.

[9]Cela ne manque pas de nous rappeler les jours qui suivirent la faillite de Lehman brothers, mais aussi les attaques de l’été 2010 contre les dettes publiques européennes…

[10]« Une brève histoire des crises financières », Christian Chavagneux, La Découverte, 2013

[11] Les effets de ces politiques monétaires non conventionnelles sur le tissu économique et social local devront être évalués un jour par des économistes libres du système.

[12]Nelson Wilmarth Aldrich (né le 6 novembre 1841, mort le 16 avril 1915), « s’enrichit en investissant dans les chemins de fer, le sucre, le caoutchouc et la banque. Son fils, Richard Steere Aldrich fut élu à la chambre des représentants et sa fille, Abby, épousa John D. Rockefeller, Jr., fils unique de John D. Rockefeller. Son petit-fils, Nelson Aldrich Rockefeller, fut vice-président des États-Unis sous Gerald Ford. » (Wikipédia)

[13] Nelson Aldrich était président de la National Monetary Commission, ce qui lui valait le titre de président directeur général de la Nation

[14]« La Réserve fédérale a 100 ans », Jean-Marc Daniel, Le Monde, février 2013 http://www.lemonde.fr/economie/article/2013/02/04/la-BAQUEve-federale-a-100-ans_1826572_3234.html#XmFZrhp25AeBUYVO.99

[15]L’essor des valeurs boursières correspond à une flambée de plus de 320% de l’indice Dow Jones entre 1920 et 1929

[16] « Crise de 1929 », Universalis, http://www.universalis.fr/encyclopedie/crise-de-1929/

[17] Règlementation et fixation du taux d’intérêt, le Federal Reserve interest rate. « Les membres du Comité fédéral de l’Open Market votent sur la fixation du taux d’intérêt. Les traders surveillent les changements des taux d’intérêt de très près étant donné que les taux d’intérêt à court-terme sont le principal facteur d’évaluation des devises.

Une lecture plus élevée que prévu est considérée comme positive/haussière pour l’USD, alors qu’une lecture plus basse est interprétée comme négative/baissière pour l’USD. »(Source : investing.com)

[18]La Suisse fera la même chose en 2003 sous l’impulsion du conseiller fédéral Kaspar Villiger, qui deviendra quelques années plus tard le président de l’UBS, à la suite de la crise des subprimes.

[19]https://www.congress.gov/bill/95th-congress/house-bill/00050