L’Eurozone et ses satellites telle que la Suisse présentent des dangers de faillites systémiques réelles. Pourtant, pour qu’une région fasse faillite, il faudrait que les tenants de la Haute finance internationale le décident. Nous avons vu comment ils avaient imposé un embargo bancaire au peuple grec. Ils avaient tout bonnement coupé le robinet d’approvisionnement en liquidités. Après avoir pris en otage un pays et sa population, le gouvernement d’extrême-gauche a cédé à toutes les demandes… Le cas de la crise actuelle des grandes banques européennes et on pourrait les mettre toutes dans le même panier est différent. La situation réelle de ces banques est inconnue pour différentes raisons. Retenons pour l’instant les masses financières dont le volume est simplement inconnu car ne sont pas comptabilisées par les banques. C’est de l’argent créé par les banques et n’ont pas de traçabilité comptable fiable. On suppose que ces sommes sont juste énormes… Pourtant, certaines choses qui se passent sont portées à notre connaissance. En octobre 2015, HFR Global Hedge Fund Industry Report nous apprenait que 95 milliards de dollars sur 3 trillions s’étaient évaporés. Dans ce système-casino, où la spéculation est devenue un objectif en soi, la volatilité bat des records et beaucoup d’agents spéculateurs font faillite.

Topics:

Liliane HeldKhawam considers the following as important: Autres articles

This could be interesting, too:

Liliane HeldKhawam writes 2025 sera l’année de l’avènement des révolutionnaires de la BigTech au sommet de la gouvernance politique.

Liliane HeldKhawam writes Un Sauveur nous est né! Joyeux Noël.

Liliane HeldKhawam writes L’Humanité vampirisée disponible.

Liliane HeldKhawam writes L’Humanité vampirisée disponible.

L’Eurozone et ses satellites telle que la Suisse présentent des dangers de faillites systémiques réelles. Pourtant, pour qu’une région fasse faillite, il faudrait que les tenants de la Haute finance internationale le décident.

Nous avons vu comment ils avaient imposé un embargo bancaire au peuple grec. Ils avaient tout bonnement coupé le robinet d’approvisionnement en liquidités. Après avoir pris en otage un pays et sa population, le gouvernement d’extrême-gauche a cédé à toutes les demandes…

Le cas de la crise actuelle des grandes banques européennes et on pourrait les mettre toutes dans le même panier est différent. La situation réelle de ces banques est inconnue pour différentes raisons. Retenons pour l’instant les masses financières dont le volume est simplement inconnu car ne sont pas comptabilisées par les banques. C’est de l’argent créé par les banques et n’ont pas de traçabilité comptable fiable.

On suppose que ces sommes sont juste énormes…

Pourtant, certaines choses qui se passent sont portées à notre connaissance.

En octobre 2015, HFR Global Hedge Fund Industry Report nous apprenait que 95 milliards de dollars sur 3 trillions s’étaient évaporés. Dans ce système-casino, où la spéculation est devenue un objectif en soi, la volatilité bat des records et beaucoup d’agents spéculateurs font faillite.

Des sommes effrayantes partent en fumée sans que cela ne déclenche les palabres de 2007 ou de 2012…

Pourquoi les effets de ces pertes astronomiques ne font plus la une des médias et ne semblent plus créer – en apparence en tut cas -de troubles politiques majeurs?… Que s’est-il passé?

En 2009, suite à la crise des subprimes et au dysfonctionnement devenu structurel des marchés des produits dérivés, le G20 a décidé de:

« …confier aux chambres de compensation le soin de gérer le système de sécurité lié à ces produits financiers. Traditionnellement pratiquée par les banques, la compensation bilatérale est remplacée, pour un grand nombre de produits, par l’obligation de compensation centralisée où une CCP prend en charge la gestion des appels de marge ». (source)

Voilà que des entités privées ont été créées pour amortir les chocs dus à de grosses pertes ou à des faillites de hedge funds. Ce processus ressemble à la méthode que l’on avait vu lors des sauvetages de banques et assurances suite à la crise des subprimes où des reprises de titres toxiques ont été échangé contre du cash (UBS Stabfund).

Une sorte d’assurance tous risques a donc été créée au milieu des circuits sur lesquels circulent ces trillions de produits financiers plus ou moins toxiques et systématiquement spéculatifs. Tout le monde peut comprendre que les risques et leurs conséquences ont été transférés.

De nouvelles bombes atomiques systémiques ont été créées. Es s’appellent chambres de compensation.

Si le citoyen a compris qu’il était solidaire en toutes circonstances des méfaits des grandes banques TBTF, il connaît moins le risque systémique lié à ces chambres de compensation, appelées aussi Clearing houses.

Or, ces entités présentent un danger sismique bien plus puissant encore que les banques TBTF. C’est dire…

Qu’est-ce qu’une chambre de compensation ou CCP?

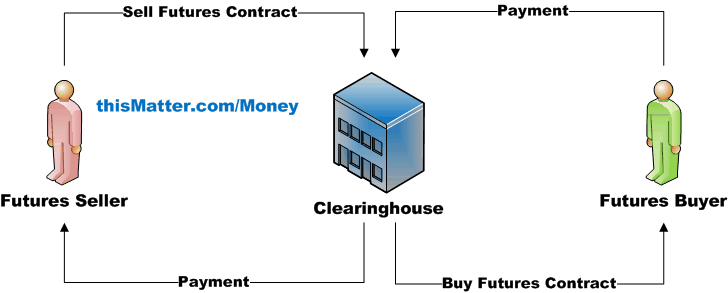

La chambre de compensation est l’interface que les dirigeants de ce monde ont introduite entre les vendeurs et les acheteurs de produits dérivés.

A l’image de la loi « too big to fail » qui garantit les pertes des banques avec l’argent public ou celui des créanciers, la communauté internationale a créé une assurance moins visible du public appelée chambre de compensation, CCP ou clearing house. C’est une assurance tous risques aux spéculateurs!

En voici 2 définitions:

« …une institution financière qui a pour mission de limiter les risques de contrepartie sur les marchés dérivés. La chambre de compensation surveille les positions et constitue la contrepartie unique de tous les opérateurs. Cela signifie qu’elle est l’acheteuse de tous les vendeurs, et la vendeuse de tous les acheteurs. La chambre de compensation est composée d’adhérents compensateurs qui sont garants de la bonne fin des opérations. Parmi les principales chambres de compensation européennes, on peut citer LCH Clearnet ou Eurex Clearing.«

2. Une autre définition selon les Echos:

« La chambre de compensation est un organisme financier ayant pour but d’éliminer les risques de contrepartie sur les marchés dérivés. Concrètement, la chambre de compensation est la contrepartie unique de tous les opérateurs. La chambre de compensation assure la surveillance des positions. Elle exige la formation dans ses livres d’un dépôt de garantie le jour de la conclusion d’un contrat. En cas de perte potentielle d’un intervenant, elle procède à un appel de marge. »

Tout contribuable-épargnant de la zone euro, UE et leurs satellites comme la Suisse doit connaître ce lieu de blanchiment des pertes des spéculateurs. Quelqu’un quelque part a décidé que les spéculateurs ne devaient pas faire faillite.

Le mécanisme des Chambres de compensation revient à une possibilité de sauvetage disponible en permanence qui évite de passer par les milieux politiques et publics…. Ainsi le casino ne s’arrête jamais quoiqu’il arrive…

Un lieu à haut risque systémique

L’intérêt de cette structure est qu’elle évite à tout agent du casino de se retrouver en échec à cause d’un partenaire défaillant. En échange de cette garantie, la chambre de compensation dispose:

- de marges déposées par les contractants

- d’un fond commun

Il n’empêche que l’on peut supposer que selon la situation des marchés, des impondérables et aléas liés à la spéculation les sommes disponibles peuvent se révéler insuffisantes. L’indice HFR vu ci-dessus nous donne une idée des sommes qui peuvent partir très vite en fumée. Il serait intéressant de connaître les conséquences chiffrées du vote sur le Brexit sur les chambres de compensation…

Nous pouvons raisonnablement supposer au vu des sommes hallucinantes en jeu que DES RISQUES CUMULES INCALCULABLES ET INCONNUS DU MARCHE DES DERIVES sont assumés par ces chambres de compensation.

Ces chambres de compensation qui récupèrent les risques des produits dérivés des partenaires de jeu du casino sont donc non seulement des « too big to fail », mais des tsunamis potentiels. Leurs risques systémiques sont invraisemblables…

« L’obligation de compensation des dérivés dans des CCP ne fait-elle pas naître un nouveau risque? Sans aucun doute, la concentration de la compensation dans des CCP crée de nouveaux risques, liés notamment à la possibilité de défaut de ces acteurs. Les chambres de compensation deviennent des acteurs beaucoup plus systémiques à partir du moment où la compensation des dérivés est centralisée en leur sein » (Nicolas Véron)

Voici une excellente vidéo du FT en anglais…

..et une autre en français…

Le volume des produits dérivés traités en 2015

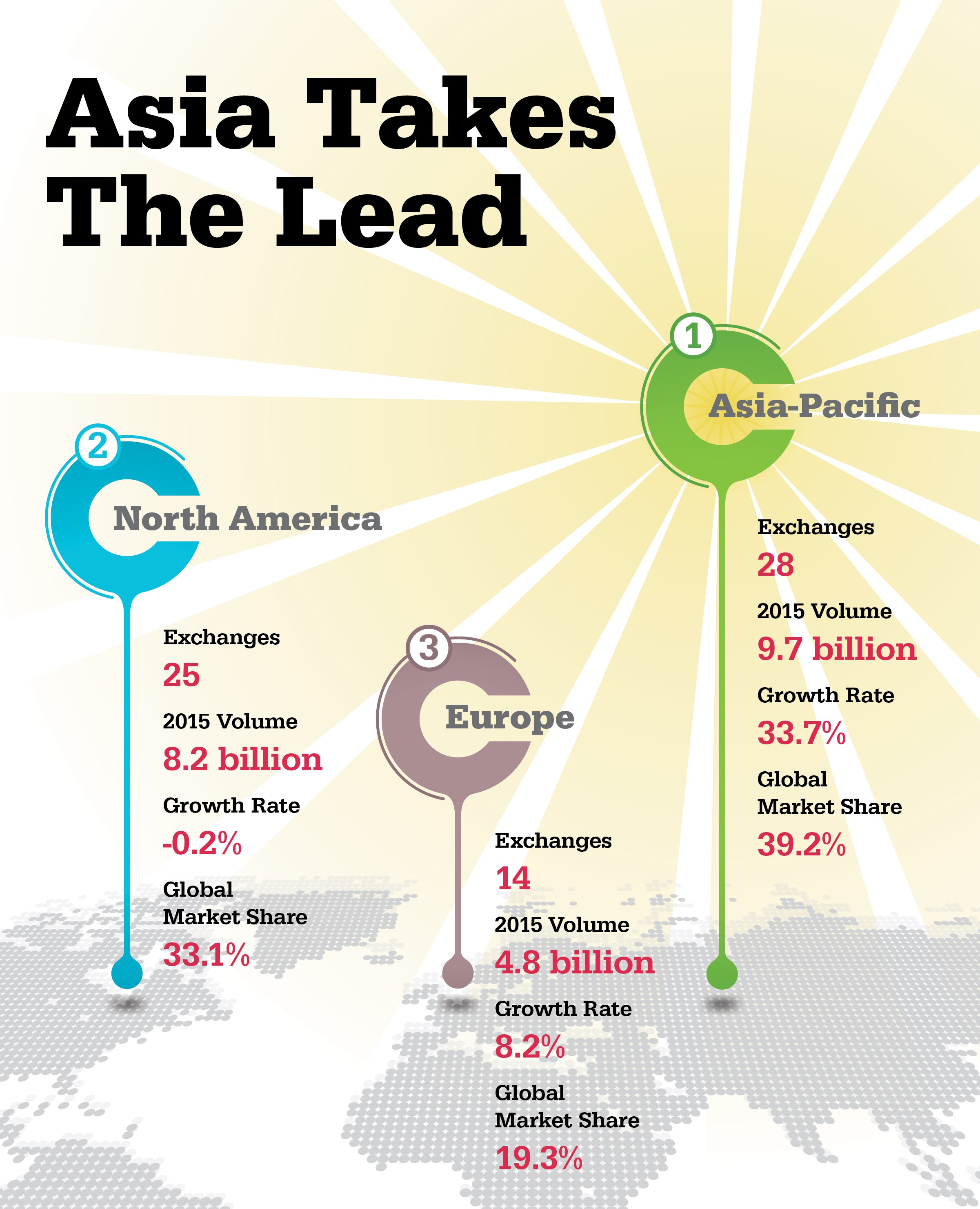

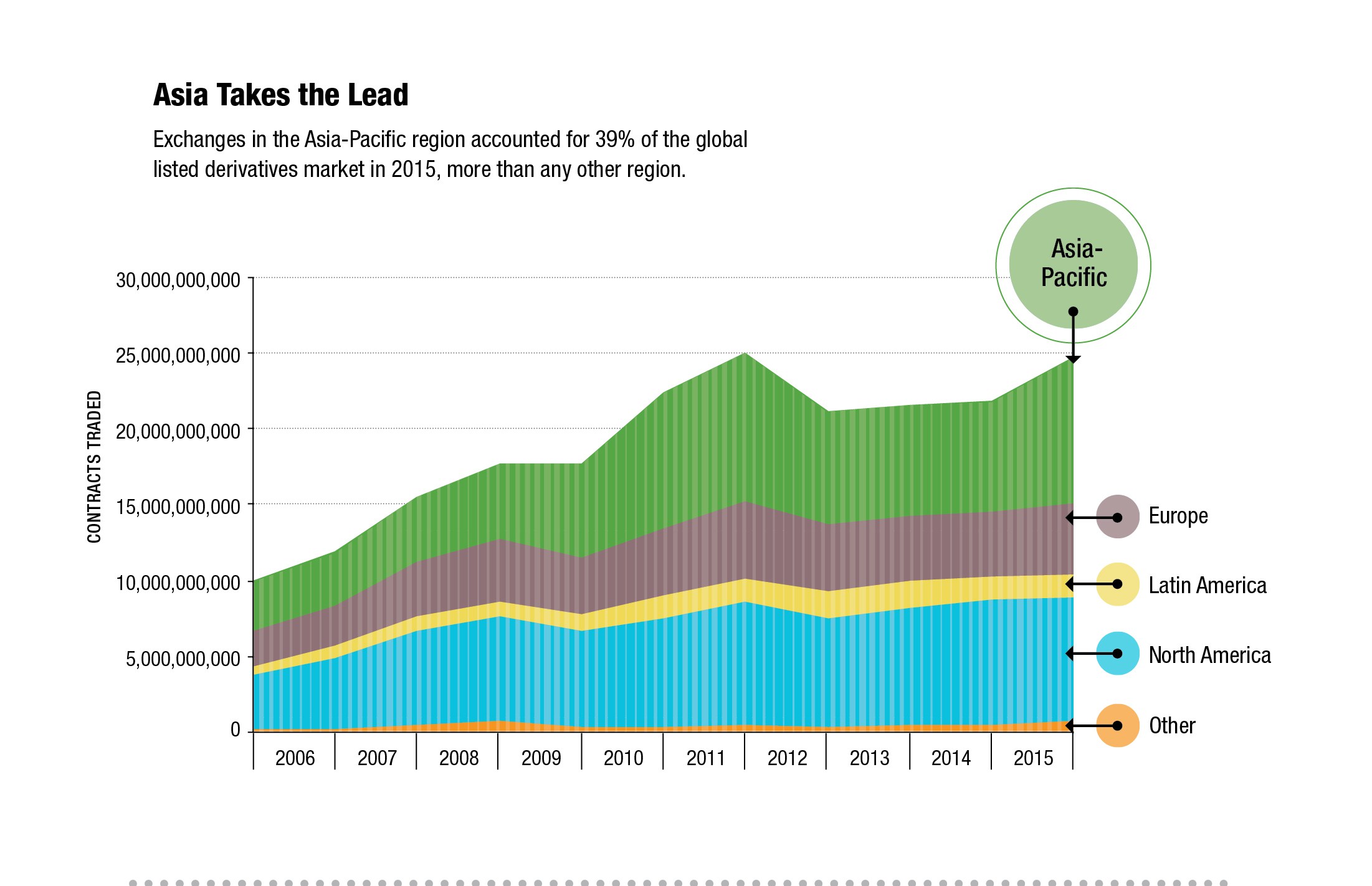

Le volume des contrats de produits dérivés dans le monde et en Europe s’est élevé à 25 milliards sur l’année 2015. Ceci est extrait d’une enquête (source) sur le marché global des dérivés.

L’Europe abrite en son sein 19.3% de ces chiffres phénoménaux.

On constatera au passage que le volume global a été multiplié par 2 quasiment entre 2007 et 2015.

Non seulement rien n’a changé depuis la crise des subprimes, mais la méthode spéculative a été institutionnalisée tout comme sa relative sécurisation gérée par des entités privées que sont les chambres de compensation.

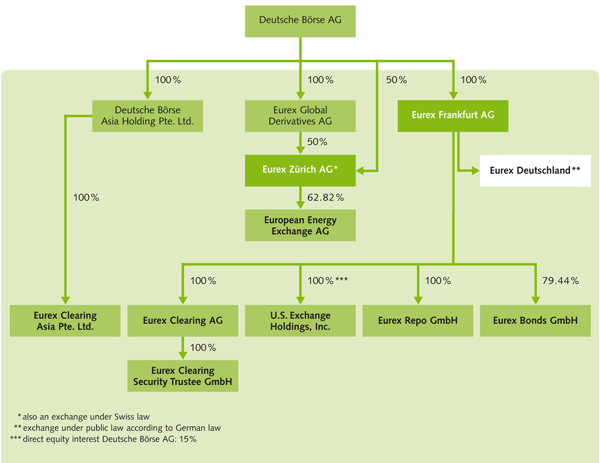

L’exemple EUREX Clearing

Eurex Clearing est une chambre de compensation, numéro 2 du classement européen. Cet acteur basé en Allemagne vient tout de suite derrière le leader LHC de Londres. mais plus intéressant est la structure à laquelle appartient cet acteur majeur du domaine des produits dérivés.

Eurex Clearing est à 100% une entreprise-fille de la Deutsche Börse AG!!!

Bref, on n’en sort pas. Les acteurs sont très souvent les mêmes. Il n’y a que la couleur des casquettes qui change…

On peut supposer que les conflits d’intérêt sont gigantesques.

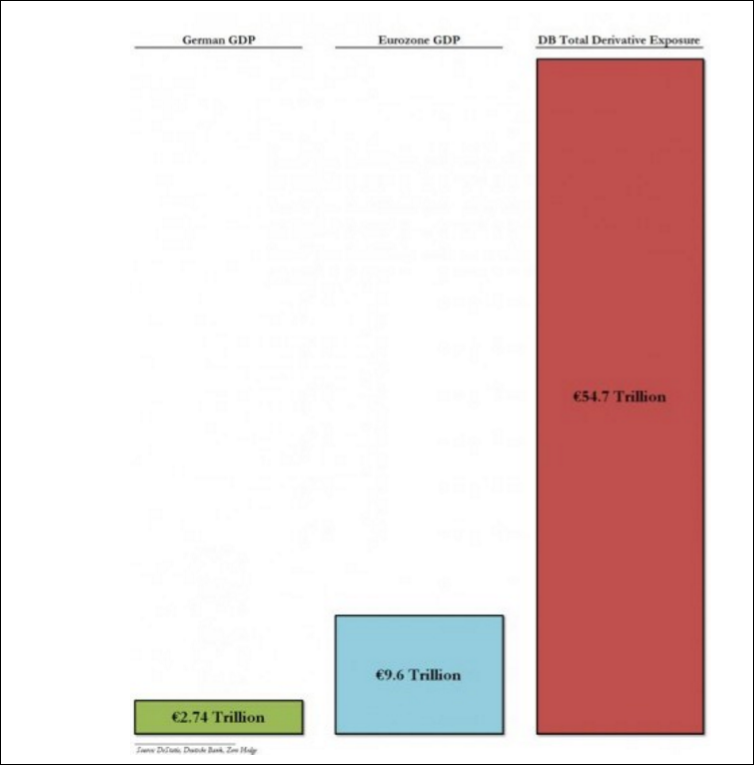

Comment Deutsche Börse AG gère-t-elle à la fois la cotation des banques allemandes dont Deutsche Bank, nommée par le FMI, la banque la plus dangereuse au monde car submergée de produits dérivés pourris et la chambre de compensation Eurex Clearing?

Voici pour mémoire la cargaison de la Deutsche Bank en produits dérivés qui la mettent en danger réel. Hier fleuron de l’industrie bancaire allemande, cette banque est devenue une poubelle gigantesque que le marché financier menace de faire exploser à tout moment s’il n’obtient pas satisfaction…

Que penser de la présence plus qu’importante de gros actionnaires (asset managers) américains dans des banques too big to fail du genre Deutsche Bank ou de Deutsche Börse? …

3.- Risques cumulés aussi pour la Suisse

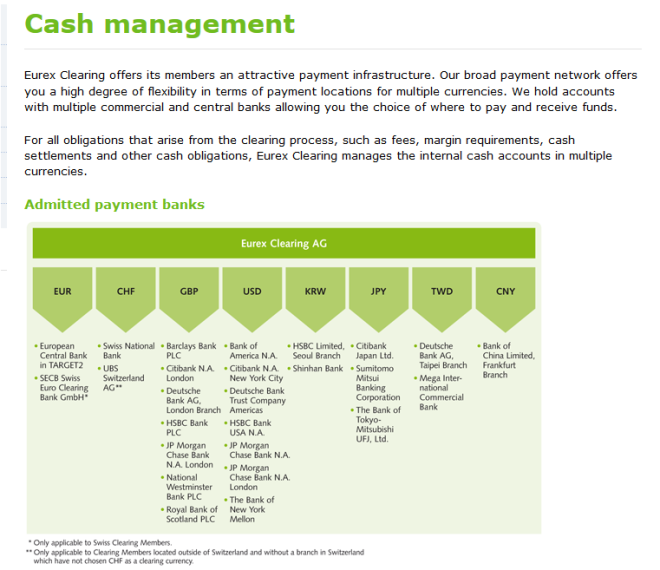

Nous avons vu précédemment que l’Eurex clearing est une des principales chambres de compensation pour l’Europe. Regardez qui en sont les partenaires:

Nous voyons sur cette image 3 entités suisses:

- UBS, en tant que « TBTF » est un puissant acteur sur les produits dérivés

- La présence de la BNS peut paraître surprenante pour certains… Mais nous le répétons depuis de nombreuses années, BNS est devenu un gigantesque hedge fund.

- SECB pour Swiss euro-clearing bank est cette banque ALLEMANDE dont nous avions parlé qui appartient à UBS, CS, Postfinance et Telekurs. BNS lui a sous-traité TOUT le trafic de paiements de la Suisse en euros!

Bref, ces chambres de compensation qui sont de méga-too-big-to-fail finiront tôt ou tard par devenir incontrôlables. Il semble évident que l’Eurozone -et encore moins un pays quelconque- ne puisse ni ne doive assumer les conséquences de cette concentration extraordinaire de risques…

Par ailleurs, d’innombrables questions se posent sur ces entités privées que sont les chambres de compensation:

- Comment peut-on prétendre garantir des sommes aussi gigantesques?

- Que s’est-il passé au moment du Brexit et de la dégringolade des bourses de l’Eurozone? Quels sont les montants que ces chambres ont dû compenser?

- Quel est leur état de santé?

- Qui couvrira ces mastodontes lors de leur défaillance quasi certaine?

- Sont-elles considérées comme des « too big to fail » et donc couvertes par l’argent public?

- Ces chambres de compensation sont selon les rumeurs de véritables boîtes noires. Pourquoi?

- Enfin, dernière question et probablement la plus sensible. Comment peut-on expliquer qu’une chambre de compensation telle qu’Eurex Clearing soit détenue par Deutsche Börse AG, et qu’elle-même soit largement en mains d’acteurs américains du Casino???

A l’heure où une campagne de bailout (sauvetage avec l’argent public) est menée par des banquiers européens réclamant 150 milliards, on peut se demander qui des banques ou des chambres de compensation ont le plus besoin de ces sommes…

Le public européen tout comme hier le grec est pris en otage pour financer à l’année la spéculation institutionnalisée par les « élites » politiques européennes qui finissent de plus en plus souvent et sans honte aucune dans les conseils d’administration d’établissements financiers anglo-saxons qui semblent mener avec brio le jeu de massacre européen….

Liliane Held-Khawam

A lire également:

-

Les chambres de compensation au carrefour des risques

-

Directive « renflouement interne des banques »: l’UE a-t-elle livré les dépôts bancaires européens aux marchés spéculatifs pour sauver l’euro?

-

La politique monétaire suisse serait-elle vassalisée par l’Allemagne?

-

Ci-dessous la législation européenne en matière de CCP

« Brexit » : l’enjeu des chambres de compensation

LE MONDE ECONOMIE | 30.06.2016 à 11h10 • Mis à jour le 30.06.2016 à 11h19 | Par Isabelle Chaperon

Personne n’aurait imaginé qu’un jour François Hollande s’intéresse à ce qui se passe sous le capot des marchés financiers. Pourtant, mercredi 29 juin à Bruxelles, le président français a soulevé le sujet de la « compensation », un rouage essentiel de la chaîne de traitement des titres, connu des seuls professionnels. Cela ne veut pas dire que ce maillon n’est pas important. Il recèle même un enjeu de souveraineté mais, jusqu’à présent, les experts avaient du mal à relayer leur message auprès des politiques. Le Brexit a changé cela.

« Il n’y a aucune raison pour l’Europe, et encore moins pour la zone euro, de permettre à un pays qui n’est plus membre de l’Union et qui n’a jamais été membre de la zone euro de continuer à faire des opérations en euros », a assuré M. Hollande. « Ce que je souhaite, c’est que les places financières européennes se préparent pour assurer un certain nombre d’opérations qui ne pourraient plus se faire à terme au Royaume-Uni. » Dans le viseur du président : les chambres de compensation et notamment la première d’entre elles, LCH.Clearnet, dont le siège est à Londres (son grand concurrent Eurex est à Francfort).

Mystérieuses, ces chambres sont l’endroit où s’échangent techniquement les actions, produits dérivés ou matières premières après avoir été négociés en Bourse. Selon l’expression consacrée, les chambres « s’interposent » entre l’acheteur et le vendeur, afin de leur garantir le bon déroulement de l’opération. Elles s’assurent de la solvabilité des uns et des autres, en leur demandant des dépôts de garanties – comme des arrhes – calculés en fonction de la taille des transactions nettes.

« Un rôle majeur »

A ce titre, elles « jouent un rôle majeur dans le fonctionnement des marchés financiers, en apportant une garantie en cas de faillite d’un intermédiaire financier qui adhère à la chambre. Les chambres de compensation participent ainsi à la stabilité du système financier et à la réduction du risque systémique », indique l’Autorité des marchés financiers (AMF) sur son site.

Alors que la livraison des titres dans la zone euro est assurée par deux sociétés, Clearstream et Eurocler, qui opèrent respectivement à partir du Luxembourg et de la Belgique, la compensation est essentiellement britannique. « Londres, en tant que centre financier de l’Europe, compense plus de transactions libellées en euros que n’importe quel autre endroit dans l’Union européenne », avait signalé Chris Cummings, le directeur général du lobby TheCityUK en 2015.

Le Britannique fanfaronnait après une décision de la Cour de justice européenne qui avait donné raison au Royaume-Uni contre la Banque centrale européenne (BCE). La BCE, en effet, n’avait pas attendu le Brexit pour s’émouvoir de ce qu’une grande partie de la compensation des transactions libellées en euros s’opère en dehors de son champ de contrôle.

Sous la tutelle de la Banque d’Angleterre

Concrètement, LCH.Clearnet est en effet sous la tutelle de la Banque d’Angleterre. La plus grande Chambre d’Europe a été créée en 2004, après le rapprochement de la britannique London Clearing House et de la française Clearnet. Elle est aujourd’hui détenue à 58 % par le London Stock Exchange. Une situation inacceptable pour la BCE, qui est susceptible de lui fournir de la liquidité en euros. Seule la filiale française de la chambre britannique, LCH.Clearnet SA, est contrôlée par les autorités françaises.

La crise financière ayant mis en lumière le rôle des chambres de compensation dans la prévention des effets dominos sur les marchés, la BCE avait demandé en 2011 aux grandes chambres de compensation de se localiser en zone euro. Le Royaume-Uni, soutenu par la Suède, avait contesté cette décision en justice. Et gagné. Mais la Cour de justice avait prévenu que les réticences de la BCE n’avaient pas lieu d’être… car le Royaume-Uni était membre de l’Union européenne.

Quant à la raison de l’intervention de M. Hollande sur un sujet aussi technique, certains soulignent que Stéphane Boujnah, le nouveau patron d’Euronext, un des principaux clients de LCH.Clearnet, faisait partie de son entourage lors de la campagne pour l’élection présidentielle de 2012. De là à dire qu’il a joué les lanceurs d’alerte…

Produits dérivés / EMIR (Site de l’UE)

Les dérives jouent un rôle important dans l’économie, mais présentent également certains risques. La crise a montré que ces risques n’étaient pas suffisamment couverts sur la partie gré à gré (OTC) du marché, en particulier en ce qui concerne les « contrats d’échange sur défaut » (CDS). Depuis le début de la crise financière, la Commission a travaillé en vue de répondre à ces risques.

Actes législatifs et propositions

Règlement (EU) No 648/2012 sur les produits dérivés négociés de gré à gré, aux contreparties centrales et les référentiels centraux (EMIR) – 04.07.2012

Le 9 février 2012, le Parlement européen et le Conseil sont parvenus à un accord concernant un règlement qui apportera davantage de stabilité, de transparence et d’efficacité aux marchés de produits dérivés. Il s’agit d’une étape majeure dans les efforts visant à la mise en place d’un cadre réglementaire plus fiable pour les marchés financiers européens.

Le 4 juillet 2012, a été adopté le Règlement relative aux produits dérivés négociés de gré à gré, aux contreparties centrales et aux référentiels centraux (surnommé « EMIR » – « European Market Infrastructure Regulation »). Il est entré en vigueur le 16 août 2012. Cet important développement permet à l’Union européenne de mettre en œuvre les engagements en matière de produits dérivés négociés de gré à gré pris au G20 de Pittsburgh en septembre 2009.

Ce Règlement permettra d’assurer que l’information relative à toute transaction européenne sur des produits dérivés sera adressée à un registre de données accessible à l’ensemble des autorités de supervision concernées, y compris l’Autorité européenne des marchés financiers (AEMF), afin de donner une vue d’ensemble claire du fonctionnement de ces marchés aux décideurs politiques et aux superviseurs.

Ce Règlement impose également la compensation par contrepartie centrale (CCP) de tout contrat dérivé standardisé, ainsi que des appels de marges pour les contrats non-standardisés. Il établit en outre des règles d’organisation et de conduite d’activités ainsi que des exigences prudentielles pour ces CCPs.

Voir aussi :

- Proposition originale de la Commission

- Communiqué de presse

- Questions fréquemment posées (mises à jour 29.03.2012)

- Analyse d’impact :

Normes techniques

Adoption d’un Règlement délégué sur la compensation centrale de certains produits dérivés de taux d’intérêt – 10.06.2016

Le 10 Juin 2016, la Commission européenne a adopté un Règlement délégué visant à rendre obligatoire la compensation centrale de certains contrats dérivés de taux d’intérêt de gré à gré.

Adoption d’un Règlement délégué régissant les exigences applicables aux contreparties centrales – 21.04.2016

Le 21 avril 2016, la Commission européenne a adopté un Règlement délégué modifiant les normes techniques de règlementation régissant les exigences applicables aux contreparties centrales en ce qui concerne les périodes de risque pour les marges pour les comptes des clients.

Adoption d’un Règlement délégué sur la compensation centrale de certains contrats d’échange sur risque de crédit (CDS) – 01.03.2016

Le 1er mars 2016, la Commission européenne a adopté un Règlement délégué visant à rendre obligatoire la compensation centrale de certains contrats d’échange sur risque de crédit (CDS).

Adoption d’un Règlement délégué sur la compensation centrale de certains produits dérivés de taux d’intérêt – 06.08.2015

Le 6 août 2015, la Commission européenne a adopté a un Règlement délégué visant à rendre obligatoire la compensation centrale de certains contrats dérivés de taux d’intérêt de gré à gré.

Adoption de normes techniques de réglementation concernant le Règlement sur les produits dérivés de gré à gré, les contreparties centrales et les référentiels centraux – 13.02.2014

Le 13 février 2014, la Commission Européenne a adopté des normes techniques de réglementation précisant les contrats considérés comme ayant un effet direct, substantiel et prévisible dans l’Union ou prévenant le contournement des règles et obligations.

Ces normes ont été élaborées par les autorités européennes de supervision et ont été approuvées par la Commission Européenne sans modification.

Adoption des normes techniques de réglementation et d’exécution concernant le Règlement sur les produits dérivés de gré à gré, les contreparties centrales et les référentiels centraux – 19.12.2012

Le 19 décembre 2012, la Commission Européenne a adopté neuf normes techniques de réglementation et d’exécution pour compléter les obligations définies en vertu du Règlement sur les produits dérivés de gré à gré, les contreparties centrales et les référentiels centraux. Ces normes ont été élaborées par les autorités européennes de supervision et ont été approuvées par la Commission Européenne sans modification.

L’adoption de ces normes techniques finalise les exigences relatives à l’obligation de compensation et de déclaration des produits dérivés, conformément aux engagements de l’Union Européenne pris lors du sommet du G20 de Pittsburgh en septembre 2009.

- Communiqué de presse

- Normes techniques de réglementation

- Normes techniques de réglementation concernant les exigences de capital applicables aux contreparties centrales

- Normes techniques de réglementation régissant les exigences applicables aux contreparties centrales

- Normes techniques de réglementation concernant les accords de compensation indirecte, l’obligation de compensation, le registre public, l’accès à une plate-forme de négociation, les contreparties non financières, et les techniques d’atténuation des risques pour les contrats dérivés de gré à gré non compensés par une contrepartie centrale

- Normes techniques de réglementation sur les informations minimales à déclarer aux référentiels centraux

- Normes techniques de réglementation précisant les détails de la demande d’enregistrement en tant que référentiel central

- Normes techniques de réglementation précisant les informations à publier et à mettre à disposition par les référentiels centraux, ainsi que les normes opérationnelles à respecter pour l’agrégation, la comparaison et l’accessibilité des données

- Normes techniques de réglementation concernant les exigences de capital applicables aux contreparties centrales

- Normes techniques d’exécution

- Normes techniques d’exécution en ce qui concerne le format des enregistrements à conserver par les contreparties centrales conformément au règlement (UE) nº 648/2012 du Parlement européen et du Conseil du 4 juillet 2012 sur les produits dérivés de gré à gré, les contreparties centrales et les référentiels centraux

- Normes techniques d’exécution en ce qui concerne le format et la fréquence des déclarations de transactions aux référentiels centraux conformément au règlement (UE) nº 648/2012 du Parlement européen et du Conseil sur les produits dérivés de gré à gré, les contreparties centrales et les référentiels centraux

- Normes techniques d’exécution en ce qui concerne le format des demandes d’enregistrement des référentiels centraux conformément au règlement (UE) nº 648/2012 du Parlement européen et du Conseil sur les produits dérivés de gré à gré, les contreparties centrales et les référentiels centraux

- Normes techniques d’exécution en ce qui concerne le format des enregistrements à conserver par les contreparties centrales conformément au règlement (UE) nº 648/2012 du Parlement européen et du Conseil du 4 juillet 2012 sur les produits dérivés de gré à gré, les contreparties centrales et les référentiels centraux

Décision de la Commission rejetant les normes techniques d’exécution provisoires visant à amender le Règlement d’exécution (EU) No 1247/2012 – 06.11.2013

La Commission rejette le projet de norme technique d’exécution de l’AEMF modifiant le Règlement d’exécution (EU) No 1247/2012 pour reporter au 1er janvier 2015 la date de début de déclaration des dérivés négociés en bourse. Le 6 novembre 2013, la Commission avait communiqué à l’AEMF son intention de ne pas approuver l’amendement proposé par l’AEMF. [plus]

Autres actes délégués

Les fonds de pension se voient accorder une période de deux ans supplémentaires d’exemption de l’obligation de compensation centrale – 05.06.2015

Le 5 juin 2015, la Commission a adopté un règlement délégué, conformément à l’article 85(2) d’EMIR, qui prolonge la période transitoire relative à l’obligation de compensation prévue par les dispositifs de régime de retraite jusqu’a 16 août 2017.

Adoption d’un règlement délégué concernant les règles de procédure relatives aux amendes infligées aux référentiels centraux – 13.03.2014

Le 13 mars 2014, la Commission européenne a adopté un règlement délégué précisant les règles de procédure relatives aux amendes infligées aux référentiels centraux par l’Autorité européenne des marchés financiers (AEFM).

Adoption d’un règlement délégué sur les collèges des contreparties centrales – 28.05.2013

Le 28 mai 2013, la Commission a adopté un règlement délégué sur les collèges des contreparties centrales.

Adoption d’un règlement délégué concernant les frais de surveillance facturés aux référentiels centraux – 12.07.2013

Le 12 juillet 2013, la Commission européenne a adopté un règlement délégué précisant les frais de surveillance à payer par les référentiels centraux à AEFM.

Adoption d’un règlement délégué concernant la liste des entités exonérées sous EMIR – 12.07.2013

Le 12 juillet 2013, la Commission européenne a adopté un règlement délégué ajoutant les banques centrales et agences de gestion de dette publique des Etats-Unis et du Japon à la liste des entités exemptées sous EMIR, conformément au Rapport adopté par la Commission européenne le 22 mars 2013.

La Commission suivra la finalisation des réglementations applicables aux produits dérivés de gré à gré dans les autres juridictions du G20, en vue d’également exempter les banques centrales et agences de gestion de la dette publique d’autres pays si nécessaire, en adoptant d’autres règlements délégués similaires.

Équivalence des CCPs

Adoption d’une decision d’équivalence pour la Commodity Futures Trading Commission – 15.03.2016

Le 15 Mars 2016, la Commission européenne a adopté une décision d’équivalence (acte d’exécution) concernant le cadre réglementaire applicable aux contreparties centrales agréées par la Commodity Futures Trading Commission américaine.

Obligations des contreparties centrales transatlantiques: approche commune Commission européenne/Commodity Futures Trading Commission – 10.02.2016

Le 10 février 2016 la Commission européenne et la Commodity Futures Trading Commission (CFTC) américaine ont annoncé une approche commune s’agissant des obligations des contreparties centrales.

Adoption de décisions d’équivalence pour les contreparties centrales – 13.11.2015

Le 13 novembre 2015, la Commission européenne a adopté cinq décisions d’équivalence (actes d’exécution) concernant le cadre réglementaire applicable aux contreparties centrales de l’Afrique du Sud, du Canada, du Mexique, de la Suisse et de la République de Corée.

- Communiqué de presse

- Actes d’exécution

Adoption de décisions d’équivalence pour les contreparties centrales – 30.10.2014

Le 30 octobre 2014, la Commission européenne a adopté quatre décisions d’équivalence (actes d’exécution) concernant le cadre réglementaire applicable aux contreparties centrales d’Australie, Hong Kong, Japon et Singapour.

- Communiqué de presse

- Actes d’exécution

Autres documents

Rapports

- 03.02.2015 – Rapport évaluant les progrès et les efforts réalisés par les contreparties centrales dans l’élaboration de solutions techniques pour le transfert, par les dispositifs de régime de retraite, de garanties autres qu’en espèces en tant que marges variables, ainsi que la nécessité de mesures visant à faciliter une telle solution

- Afin d’évaluer la situation actuelle dans tous ses éléments, la Commission a commandé une étude de référence sur ce sujet qui a été préparée par Europe Economics et Bourse Consult.

- 22.03.2013 – Rapport sur le traitement international des transactions sur produits dérivés négociés de gré à gré conclues par les banques centrales et les entités en charge de la gestion de la dette publique

- Ce rapport fournit une analyse comparative du traitement des banques centrales et des agences de gestion de dette publique prévu par les cadres juridiques d’un nombre significatif de pays-tiers. Ce rapport est la première étape vers l’exemption du champ d’application du Règlement No 648/2012 relatif aux produits dérivés négociés de gré à gré, aux contreparties centrales et aux référentiels centraux de données (EMIR) des banques centrales et agences de gestion de dette publique établies dans certains pays-tiers. Il sera mis à jour régulièrement au fur et à mesure de des avancées des processus de réforme dans les pays-tiers considérés où la législation n’est pas encore finalisée et dans les autres Etats du G20 non-encore inclus dans le rapport.

Réunions, consultations, auditions publiques et conférences

- 29.05.2015 – Audition publique sur la révision du Règlement EMIR

- 21.05.2015 – Consultation publique sur le Règlement (UE) n°648/2012 sur les produits dérivés de gré à gré, les contreparties centrales et les référentiels centraux (« EMIR »)

- 14.06.2010 – Consultation publique sur les Dérivés et sur les infrastructures de marché

- 25.09.2009 – High-level conference on OTC derivatives markets

- 03.07.2009 – Consultation publique sur comment améliorer la robustesse des marchés de dérivés OTC

Notifications à la Commission

Notifications par les États membres du régime des sanctions applicables aux violations des dispositions du Titre II d’EMIR (Article 12).

Communications

- 20.10.2009 – The Commission propose de mener des actions en faveur de marchés de produits dérivés efficaces, sûrs et solides

- 03.07.2009 – La Commission propose de rendre les marchés de produits dérivés plus efficaces, plus sûrs et plus solides