Etats-Unis, plus grand paradis fiscal de la planète! Voici un article édité par Bloomberg qui dénonce les pratiques fiscales américaines. On y apprend que les capitaux quittent la Suisse pour aller retrouver un havre de paix avec des conditions meilleures que ce que la Suisse offrait. Mais cette nouvelle qui entérine la mise à mort de la place financière suisse nous interpelle à au moins deux niveaux: La politique de Eveline Widmer-Schlumpf qui a désossé la place financière suisse et qui a provoqué une hémorragie massive des capitaux. En 2013, nous dénoncions sa manière de négocier et d’accorder des chèques en blanc aux grandes banques et aux Etats-Unis sans aucune contrepartie. Nous écrivions: « Les Etats-Unis, qui défendent leur industrie financière, le savent bien. Côté suisse, on sacrifie toute une industrie de pointe pour quelques brebis galeuses ». (2013) Le silence du directoire de la BNS au sujet de l’exode massif des capitaux d’une part et la rengaine du franc fort comme leitmotiv alors même que la place financière suisse est abandonnée.(voir Le franc suisse est fort. Vraiment?) Il ne reste plus qu’une chose à faire pour que tout ce monde finisse bien son travail. Mettre en place des robots pilotés par les Etats-Unis pour reléguer définitivement la place financière suisse.

Topics:

Liliane HeldKhawam considers the following as important: Autres articles, échanges automatique de donneés, fatca, fiscalité, OCDE, place financière suisse

This could be interesting, too:

Liliane HeldKhawam writes 2025 sera l’année de l’avènement des révolutionnaires de la BigTech au sommet de la gouvernance politique.

Liliane HeldKhawam writes Un Sauveur nous est né! Joyeux Noël.

Liliane HeldKhawam writes L’Humanité vampirisée disponible.

Liliane HeldKhawam writes L’Humanité vampirisée disponible.

Etats-Unis, plus grand paradis fiscal de la planète!

Voici un article édité par Bloomberg qui dénonce les pratiques fiscales américaines. On y apprend que les capitaux quittent la Suisse pour aller retrouver un havre de paix avec des conditions meilleures que ce que la Suisse offrait.

Mais cette nouvelle qui entérine la mise à mort de la place financière suisse nous interpelle à au moins deux niveaux:

- La politique de Eveline Widmer-Schlumpf qui a désossé la place financière suisse et qui a provoqué une hémorragie massive des capitaux. En 2013, nous dénoncions sa manière de négocier et d’accorder des chèques en blanc aux grandes banques et aux Etats-Unis sans aucune contrepartie. Nous écrivions:

« Les Etats-Unis, qui défendent leur industrie financière, le savent bien. Côté suisse, on sacrifie toute une industrie de pointe pour quelques brebis galeuses ». (2013)

- Le silence du directoire de la BNS au sujet de l’exode massif des capitaux d’une part et la rengaine du franc fort comme leitmotiv alors même que la place financière suisse est abandonnée.(voir Le franc suisse est fort. Vraiment?)

Il ne reste plus qu’une chose à faire pour que tout ce monde finisse bien son travail. Mettre en place des robots pilotés par les Etats-Unis pour reléguer définitivement la place financière suisse.

Pourtant, un référendum reste possible contre cet échange automatique d’informations à sens unique. Le délai référendaire est au 9 avril 2016 . Avis aux amateurs.

Liliane Held-Khawam

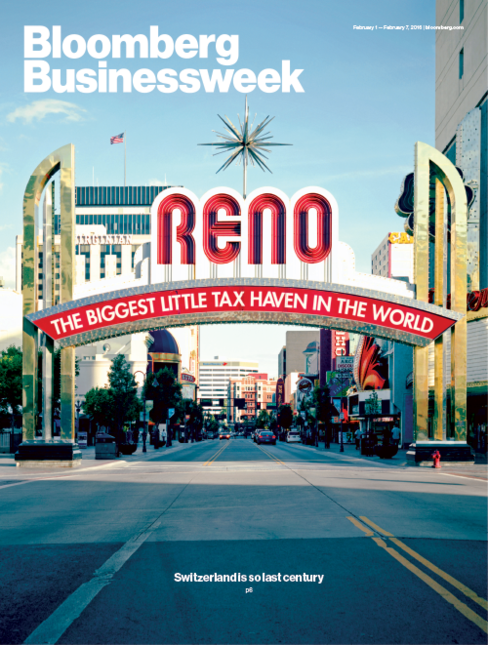

Le nouveau paradis fiscal favori de la planète:… les Etats-Unis! Bloomberg (Traduction LHK)

Septembre dernier, Andrew Penney, directeur général chez Rothschild & Cie, a fait un exposé à un cabinet d’avocats qui surplombe la baie de San Francisco, sur la façon dont l’élite fortunée du monde pouvait éviter de payer des impôts.

Son message était clair: Vous pouvez aider vos clients à déplacer leurs fortunes aux Etats-Unis, libre d’impôts et hors de portée de leurs propres gouvernements.

Les États-Unis sont en train de se révéler comme l’un des principaux paradis en matière d’imposition et de protection du secret pour étrangers riches, après avoir des années durant fustigé les autres pays sous prétexte d’avoir aidé les Américains riches à cacher leur argent.

US is the new Switzerland (Vidéo)

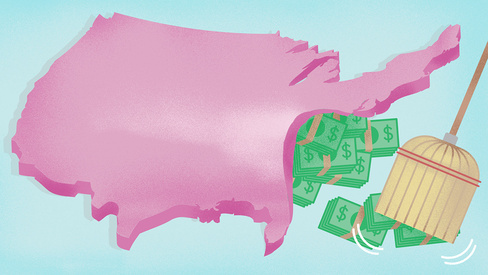

En résistant aux nouvelles normes mondiales en matière d’information (« transparence »), les Etats-Unis sont en train de créer un nouveau marché tout chaud, devenant le « go-to place » pour « planquer » la richesse étrangère. Tout le monde depuis les avocats de Londres aux fiduciaires suisses a pris acte de la chose et aide les clients riches à se déplacer des endroits comme les Bahamas et les îles Vierges britanniques vers le Nevada, le Wyoming et le Dakota du Sud.

« Quelle ironie – non quelle perversité- que les Etats-Unis, qui ont été si moralisateurs dans leur condamnation des banques suisses, soient devenus la juridiction du secret bancaire du jour», écrivait récemment dans une revue juridique Peter A. Cotorceanu, un avocat de Anaford AG, cabinet d’avocats zurichois. « ‘Ce bruit d’aspiration géante’ que vous entendez? C’est le son de l’argent qui se précipite vers les Etats-Unis « .

Rothschild, l’institution financière européenne vieille de plusieurs siècles, a ouvert une société de fiducie à Reno, au Nevada, à quelques pâtés de maisons des casinos Harrah’s et Eldorado. Rothschild déplace maintenant les fortunes des riches clients étrangers des paradis fiscaux comme les Bermudes, soumis aux nouvelles obligations internationales d’information, vers les établissements Rothschild situés dans le Nevada qui sont exonérés.

Le États-Unis « est effectivement le plus grand paradis fiscal dans le monde » -Andrew Penney, Rothschild & Cie

L’entreprise affirme que son opération à Reno sert des familles internationales attirées par la stabilité des Etats-Unis et que les clients doivent prouver qu’ils respectent les lois fiscales de leur pays d’origine. La porte-parole Emma Rothschild Rees assure d’ailleurs que leurs trusts n’ont « pas été mis en place en vue d’exploiter le fait que le États-Unis n’ont pas adopté « les normes internationales d’échanges d’information».

D’autres sont également en train de sauter le pas. Cisa Trust Co. SA qui est basée à Genève et qui conseille de riches Latino-Américains, fait une demande pour ouvrir à Pierre, Dakota du Sud, afin de «servir les besoins de nos clients étrangers », a déclaré John J. Ryan Jr., Président de Cisa.

Trident Trust Co., l’un des plus grands fournisseurs mondiaux de Trusts offshore, a déplacé en décembre, des dizaines de comptes hors de la Suisse, Grand Cayman, et d’autres lieux vers Sioux Falls, S.D….

« Cayman a reçu une claque en Décembre, fermant des choses que les gens abandonnaient, » a déclaré Alice Rokahr, le président de Trident dans le Dakota du Sud, un des multiples Etats promouvant des impôts peu élevés et la confidentialité dans leurs lois sur les trusts.

«J’étais surprise de voir le nombre de ceux qui sont venus avec des comptes bancaires suisses, mais ils les veulent hors de la Suisse. »

Pourquoi les riches déplacent leur argent vers les États-Unis ?

Rokahr et d’autres conseillers ont dit qu’il y a un besoin légitime du secret. Des comptes confidentiels qui cachent la richesse, que ce soit aux États-Unis, en Suisse, ou ailleurs, protègent leurs propriétaires contre les enlèvements ou l’extorsion de fonds dans les pays d’origine. Les riches aussi se sentent souvent rassurés de mettre leur argent à l’abri aux États-Unis plutôt qu’ailleurs.

« Je n’entends personne dire:« Je veux éviter de payer des impôts, « a déclaré Rokahr. « Ce sont des gens qui sont légitimement concernés par leur propre santé et bien-être. »

Nul ne s’attend à ce que les paradis fiscaux disparaissent de sitôt. Les banques suisses détiennent encore selon Gabriel Zucman, professeur d’économie à l’Université de Californie à Berkeley environ $ 1,9 trillions d’actifs non déclarés par les titulaires de comptes dans leurs pays d’origine.

Il n’est pas clair non plus combien des 100 pays signataires vont effectivement appliquer les nouvelles normes d’échanges d’informations, émises par l’Organisation pour la coopération et le développement (OCDE).

Il n’y a rien d’illégal à ce que des banques appâtent des étrangers pour les amener à mettre de l’argent aux États-Unis avec des promesses de confidentialité aussi longtemps qu’elles ne sont pas en train de les aider intentionnellement pour échapper à l’impôt à l’étranger. Pourtant, les États-Unis sont l’un des rares endroits où les conseillers font activement la promotion du secret bancaire vis-à-vis des autorités étrangères.

Le bureau de Rothschild Reno est à l’avant-garde de cet effort. « La plus grande petite ville dans le monde » n’est pas un choix évident pour un centre mondial des capitaux en fuite. (…)

Les bureaux de Rothschild Trust North America LLC ne sont pas faciles à trouver. Ils sont au 12e étage de l’ancien bâtiment du siège nord-américain de Porsche, à quelques pâtés de maisons des casinos. (Le bureau du procureur est au sixième étage).

Pourtant, le nom des Rothschild n’est pas affiché à l’entrée de l’immeuble. Au lieu de cela, les visiteurs doivent au 10ème étage, dans les bureaux de McDonald Carano Wilson LLP, un cabinet d’avocats connecté politiquement. Plusieurs anciens hauts responsables de l’État du Nevada de haut rang y travaillent, ainsi que le propriétaire de certains des plus grands casinos de Reno et de nombreux lobbyistes. Un des lobbyistes de l’impôt de l’entreprise est Robert Armstrong, considérée comme le meilleur avocat de trusts qui se trouve être aussi un responsable de Rothschild Trust Amérique du Nord.

Cette entité a été créée, selon Rothschild, en 2013 pour répondre aux familles internationales, en particulier celles avec un mélange d’actifs et des parents aux États-Unis et à l’étranger. Il répond à des clients attirés par un « environnement stable, réglementé » de l’États-Unis, a déclaré Rees, la porte-parole Rothschild.

« Nous ne proposons pas de structures juridiques à des clients à moins que nous soyons absolument certains que leurs affaires fiscales sont en ordre. Les clients eux-mêmes et les avocats fiscalistes indépendants doivent activement nous confirmer cela « , a déclaré Rees.

Le directeur général de la société de Nevada trust company est Scott Cripps, un avocat fiscaliste en Californie qui a eu l’habitude de gérer les prestations de trust pour Bank of the West, intégrés aujourd’hui dans les services financiers du géant français BNP Paribas SA. Cripps a expliqué que le déplacement de l’argent hors des juridictions traditionnelles du secret offshore pour les amener dans le Nevada est un nouveau et vigoureux business pour Rothschild.

« Il y a beaucoup de gens qui vont le faire », a déclaré Cripps. « Cette couche supplémentaire de confidentialité va les stimuler » à déplacer leurs actifs aux États-Unis. Pour les clients fortunés de l’étranger, « la vie privée est énorme, surtout dans les pays où il y a de la corruption. »

Une riche famille turque utilise la Rothschild’s trust company pour, dit-il, déplacer des biens des Bahamas vers les États-Unis. Un autre client Rothschild -une famille en provenance d’Asie- déplace des actifs des Bermudes vers le Nevada. Il dit que les clients sont souvent des familles internationales avec de la descendance aux États-Unis.

Pendant des décennies, la Suisse a été la capitale mondiale des comptes bancaires secrets. Cela est peut-être en train de changer. En 2007, UBS Group AG banquier Bradley Birkenfeld a dénoncé son employeur qui –selon lui- encourageait les clients américains à échapper au fisc grâce à des comptes non déclarés. Les banques suisses ont fini par payer un prix. Plus de 80 banques suisses, dont UBS et Credit Suisse Group AG, ont accepté de payer environ 5 milliards $ aux Etats-Unis pour des sanctions et des amendes.

«Je suis surpris de voir combien viennent à travers ce qui étaient auparavant des comptes bancaires suisses, mais ils veulent quitter la Suisse ».

Ces entreprises comprennent également Rothschild Bank AG, qui Juin dernier a conclu un accord avec le ministère américain de la Justice. La banque a admis aider les clients américains à cacher des revenus à l’Internal Revenue Service et accepté de payer une pénalité de 11,5 millions $ et de fermer près de 300 comptes appartenant à des contribuables américains qui s’élèvent à 794 millions $ d’actifs.

Les États-Unis étaient déterminés à mettre fin à de telles pratiques. Cela a conduit à une loi de 2010, la Loi sur la Foreign Account Tax Compliance, ou Fatca, qui exige des sociétés financières de divulguer les comptes étrangers détenus par des citoyens américains et de les signaler à l’IRS sous peine de sanctions lourdes.

Inspiré par Fatca, l’OCDE a élaboré des normes encore plus sévères pour aider d’autres pays à débusquer les fraudeurs de fisc. Depuis 2014, 97 provinces et territoires ont convenu d’imposer de nouvelles obligations d’informer pour les comptes bancaires, les trusts et d’autres placements détenus par des clients internationaux. Parmi les nations auxquelles l’OCDE a demandé de signer, seule une poignée a décliné: Bahreïn, Nauru, Vanuatu et les États-Unis.

«J’ai beaucoup de respect pour l’administration Obama parce que sans leurs initiatives, nous n’aurions pas eu ces normes de reporting (échanges automatiques de données) », a déclaré Sven Giegold, un membre du Parlement européen du Parti vert de l’Allemagne. « Par ailleurs, il est maintenant temps pour les États-Unis de livrer ce que les Européens sont prêts à livrer aux États-Unis ».

Le département du Trésor américain ne présente aucune excuse pour avoir refusé les normes de l’OCDE.

« Les États-Unis ont piloté la charge dans la lutte contre l’évasion fiscale internationale par des comptes financiers offshore», a déclaré le porte-parole du Trésor Ryan Daniels. Il dit que l’initiative de l’OCDE « est construite directement » sur la loi Fatca.

Pour les conseillers financiers, l’état actuel du jeu est tout simplement une bonne opportunité pour les affaires. Dans un projet de sa présentation à San Francisco, Penney de Rothschild écrit que les Etats-Unis « sont effectivement le plus grand paradis fiscal dans le monde ». Les Etats-Unis, a-t-il ajouté par la situation dans un langage expurgé des remarques de son brouillon, manquent « des ressources nécessaires pour appliquer les lois fiscales étrangères et ont peu d’appétit pour le faire « .

(…) Bolton Global Capital, un cabinet de conseil financier la région de Boston, a récemment distribué cet exemple hypothétique dans un email: Un riche mexicain ouvre un compte bancaire aux États-Unis en utilisant une entreprise dans les îles Vierges britanniques. En conséquence, seulement le nom de la société serait envoyé au gouvernement BVI, tandis que l’identité de la personne qui est propriétaire du compte ne serait pas partagée avec les autorités mexicaines.

L’échec des Etats-Unis de signer sur la norme de partage de l’information de l’OCDE se « révèle être un puissant moteur de croissance pour notre entreprise», a écrit le premier dirigeant de Bolton, Ray Grenier, dans un e-mail de marketing destiné aux banquiers. Son entreprise voit un pic dans les comptes déplacés hors des banques européennes – » La Suisse en particulier» – vers les États-Unis. La nouvelle norme de l’OCDE « était le début de l’exode, » a-t-il déclaré dans une interview.

Le Trésor américain est en train de proposer des normes similaires à celles de l’OCDE pour les comptes détenus par des étrangers aux États-Unis. Mais les propositions similaires sont restées dans le passé au point mort en face de l’opposition par les Républicains qui contrôlent le Congress et le secteur bancaire.

La question est non seulement au niveau des citoyens non-Americains qui fuient la fiscalité de leur domicile. Le Trésor américain est aussi concerné par des entrées massives de capitaux dans des comptes secrets et qui pourraient devenir un nouveau canal pour le blanchiment d’argent criminel. Selon une estimation des Nations Unies, au moins 1,6 trillions de dollars provenant de fonds illicites sont blanchis chaque année par le système financier mondial.

Offrant le secret à des clients n’est pas contre la loi, mais les entreprises américaines ne sont pas autorisées à aider sciemment les clients étrangers à pratiquer l’évasion fiscale, a déclaré Scott Michel, un avocat de la défense pénale fiscale à Washington, du Caplin & Drysdale qui a représenté les banques suisses et des titulaires de comptes étrangers.

« Dans la mesure où les personnes non-américaines sont encouragées à venir aux États-Unis pour ce qui peut être nos caractéristiques « de paradis fiscaux », le gouvernement américain prendrait probablement d’un mauvais œil toute commercialisation suggérant que la fraude à l’impôt sur le pays d’origine est un objectif légal, » dit-il.

Rothschild dit qu’il prend des «soins significatifs » pour garantir que les actifs des titulaires de comptes sont entièrement déclarés. La banque « adhère aux lois, règlements et aux règles fiscales partout où nous opérons», a déclaré Rees, la porte-parole Rothschild.

Penney, qui supervise l’activité de Reno, est un avocat de longue date de Rothschild qui s’est fait son chemin depuis les opérations de trust de la firme dans la petite île britannique de Guernsey. Penney, 56 ans, est maintenant un directeur général basé à Londres pour Rothschild Wealth Management & Trust, qui gère environ 23 milliards de $ pour 7.000 clients à partir de bureaux, y compris Milan, Zurich et Hong Kong. Il y a quelques années, il a été voté «Trustee de l’année » par un groupe d’élite de gestionnaires de fortunes anglais.

Dans son discours Septembre San Francisco, intitulée «Utiliser les Trusts américains en planification internationale: 10 prouesses pour impressionner vos clients et collègues, » Penney a exposé les moyens juridiques pour éviter les impôts américains et le transfert d’informations aux pays de domicile.

Dans une section initialement intitulé « Trusts américains pour préserver la confidentialité, « il a inclus l’exemple hypothétique d’un investisseur sur Internet appelé« Wang, résident de Hong Kong », originaire de la République populaire de Chine, qui craignait que des informations sur sa richesse puissent être partagées avec les autorités chinoises.

Mettre ses actifs dans une LLC du Nevada qui serait à son tour détenue par un Trust du Nevada, ne nécessite pas de déclaration fiscale américaine, écrit Penney. Tout formulaire que l’IRS recevrait aboutirait à « aucun échange d’information pertinente dans le cadre des« accords entre Hong Kong et les États-Unis, selon la présentation PowerPoint de Penney revu par Bloomberg.

Penney a mis en garde qu’au moins un gouvernement –la Grande Bretagne- a l’intention de poursuivre pénalement toute entreprise britannique qui faciliterait l’évasion fiscale.

Rothschild a déclaré que le PowerPoint a ensuite été révisé avant Penney livré sa présentation. La firme a fourni la version finale de l’entretien, qui, cette fois excluait plusieurs passages potentiellement controversés. Parmi eux, le fait que les États-Unis étaient le «plus grand paradis fiscal dans le monde avec un « faible appétit pour faire respecter les lois fiscales d’autres pays ainsi que deux références à la «vie privée/confidentialité» offerte par les États-Unis.

« La présentation a été rédigé en réponse à une demande des organisateurs d’être controversée afin de créer un débat animé parmi les expérimentés et les professionnels présents parmi le public», a déclaré Rees. « En examinant le projet initial, ces lignes ne sont réputées représenter ni Rothschild ni l’avis de M. Penney. Ils ont donc été enlevés « .