422 milliards de francs suisses. Tel était au 30 septembre 2015 le montant transféré par des établissements financiers sur leurs comptes de virements auprès de la BNS, afin que celle-ci puisse financer sa coûteuse politique d’affaiblissement du franc face à l’euro. Si le fait reste peu connu, l’endettement massif de la Banque nationale suisse (BNS) envers des banques commerciales suisses et étrangères n’en est pas moins indiqué noir sur blanc dans les bilans officiels de l’institution. (1) Nous allons voir ici que les établissements auxquels la BNS attribue le statut de « too-big-to-fail » et qui bénéficient dès lors de garanties illimitées de la part de l’Etat suisse (2), participent justement dans des proportions importantes au financement de sa politique monétaire. La BNS offrirait-elle à ses principaux créanciers une immunité totale – garantie par le contribuable suisse – en échange du financement de sa politique monétaire ? « Too-big-to-fail » suisses : des montagnes de liquidités au service de la BNS Le 1er septembre 2015, la BNS annonçait que PostFinance avait obtenu le statut de « too-big-to-fail » le 29 juin 2015, soit deux mois avant cette communication.

Topics:

Liliane HeldKhawam considers the following as important: Autres articles, BNS

This could be interesting, too:

Liliane HeldKhawam writes 34’000 citoyens suisses demandent la sortie de la Suisse de l’OMS. Pétition.

Liliane HeldKhawam writes 2025 sera l’année de l’avènement des révolutionnaires de la BigTech au sommet de la gouvernance politique.

Liliane HeldKhawam writes Un Sauveur nous est né! Joyeux Noël.

Liliane HeldKhawam writes L’Humanité vampirisée disponible.

422 milliards de francs suisses. Tel était au 30 septembre 2015 le montant transféré par des établissements financiers sur leurs comptes de virements auprès de la BNS, afin que celle-ci puisse financer sa coûteuse politique d’affaiblissement du franc face à l’euro.

Si le fait reste peu connu, l’endettement massif de la Banque nationale suisse (BNS) envers des banques commerciales suisses et étrangères n’en est pas moins indiqué noir sur blanc dans les bilans officiels de l’institution. (1)

Nous allons voir ici que les établissements auxquels la BNS attribue le statut de « too-big-to-fail » et qui bénéficient dès lors de garanties illimitées de la part de l’Etat suisse (2), participent justement dans des proportions importantes au financement de sa politique monétaire.

La BNS offrirait-elle à ses principaux créanciers une immunité totale – garantie par le contribuable suisse – en échange du financement de sa politique monétaire ?

« Too-big-to-fail » suisses : des montagnes de liquidités au service de la BNS

Le 1er septembre 2015, la BNS annonçait que PostFinance avait obtenu le statut de « too-big-to-fail » le 29 juin 2015, soit deux mois avant cette communication. (3)

Sauf à ce que la BNS ait omis de nous informer de l’existence d’autres institutions financières « d’importance systémique », les « too-big-to-fail » sont désormais au nombre de cinq : UBS, Crédit Suisse, la Banque Cantonale de Zurich, Raiffeisen et PostFinance.

Nous allons voir maintenant que ces établissements transfèrent à la BNS des liquidités par dizaines de milliards de francs suisses, contribuant ainsi de manière significative à soutenir les achats massifs de devises qui lui permettent d’atténuer la force du franc.

• Quand UBS et Crédit Suisse transfèrent 101 milliards de francs à des banques centrales « étrangères »…

D’après le rapport de la BNS sur « Les banques suisses » de l’année 2014, les deux « grandes banques suisses », UBS et Crédit Suisse, détenaient en effet à elles seules pour 53 milliards de francs de liquidités sur leurs comptes de virement à la BNS à la fin décembre. (4)

Par ailleurs, ce même rapport nous indique que nos « grandes banques » possédaient également pour 101 milliards de francs d’avoirs à vue auprès de « banques d’émission étrangères », c’est-à-dire d’autres banques centrales.

Cela signifierait-il que ces établissements, qui bénéficient de garanties illimitées sur les fonds du contribuable helvétique, financeraient massivement des banques centrales étrangères ? Et ce alors même que les liquidités de ces banques – dont font partie leurs avoirs à vue auprès de banques centrales – sont étroitement surveillées tant par la BNS que par la Finma depuis 2012 !… (5)

Il existe toutefois une autre possibilité. Une partie des transferts de fonds de ces banques à la BNS pourrait en effet emprunter des circuits financiers passant tant par des « banques d’émission étrangères » que par des banques commerciales chargées de réaliser, à leur place, des dépôts auprès de la BNS.

• … les petites « too-big-to-fail » transfèrent massivement les avoirs de leurs clients à la BNS !

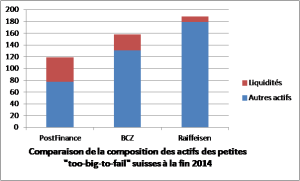

Du côté des petites « too-big-to-fail », on peut tout d’abord relever le montant élevé des liquidités détenues par la Banque Cantonale de Zurich à la fin 2014 (27.1 milliards de francs, soit 17% du total de ses actifs !), et qui « se composent principalement de dépôts auprès de la BNS » (6).

De même, PostFinance disposait de 41.7 milliards de francs en liquidités à la fin 2014, soit pas moins de 35% du total de son bilan ! Son rapport annuel précisant par ailleurs qu’« au 31 décembre 2014, le montant des liquidités déposées auprès de la BNS était toujours très élevé ». (7)

On peut de fait constater une véritable explosion des avoirs en compte de virement à la BNS d’une catégorie de banques intitulée « autres établissements », qui ont bondi de seulement 4 milliards de francs en 2012 à 41 milliards en 2013, puis à 46 milliards à la fin 2014. (4) Or c’est justement en 2013 que PostFinance a obtenu sa licence bancaire et que ses données ont commencé à être comptabilisées dans cette catégorie… (8)

Plus mystérieux en revanche est le cas de la banque Raiffeisen, qui a rejoint la ligue des « too-big-to-fail » en cours d’année 2014. Les liquidités de l’établissement sont en effet passées de 7.2 milliards en 2013 à 9.2 milliards en 2014 (+31%), puis à 18 milliards de francs à la fin du 1er semestre 2015, soit une hausse de 95% en à peine 6 mois ! Or, le rapport intermédiaire de l’établissement ne nous explique pas en quoi consistent ces liquidités, ne mentionnant même pas cette évolution pourtant spectaculaire. (9)

Mais sans doute en saurons-nous plus lors de la publication du rapport annuel 2015 du Groupe Raiffeisen ? Ou peut-être la Direction du groupe prendra-t-elle les devants en offrant quelques pistes à ses sociétaires sans attendre l’année prochaine ?

Enfin, remarquons que la composition des actifs de ces trois banques nous amène inévitablement à nous interroger sur la manière dont certaines d’entre elles rentabilisent les montants colossaux qu’elles détiennent sous forme de liquidités. Et en particulier les avoirs dont elles disposent sur leurs comptes de virements – soumis à intérêts négatifs ! – à la BNS…

Des transferts de fonds rentabilisés grâce aux marchés spéculatifs ?

En tout état de cause, le financement de la BNS par le secteur privé est une source évidente de conflits d’intérêts potentiels. Et le rôle prépondérant des « too-big-to-fail » dans ce système de fonctionnement est de nature à susciter quelques interrogations.

On peut par exemple formuler l’hypothèse selon laquelle le statut de « too-big-to-fail » serait accordé par la BNS à des établissements qui acceptent de mettre des montants importants au service de sa politique monétaire.

Dans une publication précédente, nous avions démontré que les fonds transférés à la BNS pouvaient être ensuite rentabilisés via des opérations spéculatives portant sur de la dette européenne publique et privée. Ceci grâce à des instruments financiers tels que les « SecLend COSI », produits à la commercialisation desquels il s’était avéré que la BNS était étroitement associée…(10)

Or, la méthodologie préconisée tant par le Conseil fédéral que par la Finma en cas de sauvetage de ces établissements est pour le moins drastique. Elle repose notamment sur la suppression des avoirs bancaires des déposants selon les dispositions prévues par l’Ordonnance de la Finma sur l’insolvabilité bancaire. (11) La possibilité d’un recours au contribuable étant maintenue comme une option de réserve.

Il pourrait ainsi être temps de déterminer la manière dont sont employées les montagnes de liquidités que détiennent, auprès de la BNS, ces banques « suisses » dont les prises de risques sont intégralement supportées par leurs déposants (personnes physiques, entreprises, fonds de pension…)

Et pour la BNS, de faire un peu plus de clarté sur ses circuits de financement !

WinnieDaPooh

Notes

1. Un coup d’œil, même rapide, au bilan de la BNS, suffit en effet à nous assurer que les avoirs en compte de virement auprès de la BNS des diverses « banques en Suisse » et « banques et institutions étrangères » représentent la principale contrepartie des achats effrénés de devises qui ont été réalisés depuis 2008.

Source : BNS, Rapport intermédiaire de la Banque nationale suisse au 30 septembre 2015, p.6 (Passifs)

Il peut être intéressant de relever que ces avoirs stagnaient à moins de 10 milliards de francs jusqu’en 2007, avant de bondir subitement à plus de 40 milliards en 2008 et de dépasser les 400 milliards dès janvier 2015.

2. Dans sa présentation du projet de « loi too-big-to-fail » au parlement, le Conseil fédéral insistait sur l’importance d’UBS et de Crédit Suisse pour le fonctionnement de l’économie nationale :

« Si l’une des deux grandes banques suisses connaît des difficultés, c’est le fonctionnement du système financier dans son ensemble qui est menacé, et avec lui toute l’économie nationale. L’Etat est alors pratiquement contraint d’intervenir pour sauver l’entreprise, qui est « trop grande pour être mise en faillite » (too big to fail). Celle-ci bénéficie ainsi d’une garantie implicite de l’Etat, au détriment d’un mécanisme de sanction essentiel inhérent au marché. » […]

Le message n’abordait en revanche pas directement la possibilité que ces « garanties d’Etat » soient étendues à d’autres établissements, se contentant de préciser un point qui pouvait alors sembler relever du détail technique :

« Le projet de loi confie en outre à la Banque nationale suisse (BNS) le soin d’établir par voie de décision quelles banques sont d’importance systémique […] »

Source : Admin.ch, Message concernant la modification de la loi sur les banques

3. « Le 29 juin 2015, la Banque nationale suisse (BNS) a déterminé par voie de décision que PostFinance SA est un groupe financier d’importance systémique […]. Cette décision a été prise après consultation de PostFinance SA et de l’Autorité fédérale de surveillance des marchés financiers (FINMA) […] La présente communication a lieu d’entente avec PostFinance SA. »

Source : SNB.ch, Décision de la Banque nationale suisse concernant l’importance systémique de PostFinance S.A.

4. Source : BNS, Les Banques suisses – 2014, pp. A21-A23 (colonne « Avoirs en compte de virement à la BNS »)

Pour les calculs qui nécessitent de connaître le total des bilans des différentes catégories de banques, nous nous référons aux chiffres fournis à la page A2 (Somme des bilans).

5. « Les banques d’importance systémique présentent mensuellement leur situation en matière de liquidités […]. Elles fournissent à la FINMA et à la BNS […] la situation en matière de liquidités au niveau du groupe financier […] au niveau des établissements individuels y compris toutes les succursales […] compte tenu du scénario de crise préétabli »

« Les banques d’importance systémique remettent, en outre, mensuellement à la FINMA et à la BNS […] un rapport qui expose les principales variations de la situation en matière de liquidités par rapport au mois précédent et en explique les causes. »

Source : Admin.ch, Ordonnance sur les liquidités des banques (OLiq)

6. Source : Banque Cantonale de Zurich, Annual Report 2014 (p. 67 – section « Liquidity and financial investments »)

7. Source : PostFinance, Rapport de gestion 2014 (pp. 48 et 58)

8. « En 2013, la FINMA a accordé à PostFinance SA l’autorisation d’exercer une activité de banque et de négociant en valeurs mobilières. PostFinance SA entre ainsi dans le cercle des établissements soumis à l’obligation de fournir des données à la BNS pour la statistique bancaire. Ses données sont désormais comprises dans les chiffres agrégés. »

Source : BNS, Les Banques suisses – 2014, p. 46

9. Source : Raiffeisen, Bouclement intermédiaire – 30 juin 2015 (Bilan du Groupe)

10. Au moment où est écrit cet article, la présentation de ce produit a été quelque peu simplifiée, et il ne semble plus rester de trace de la participation de la BNS en tant que contact de référence pour « des informations aux partenaires quant à la l’intérêt d’une participation » (« Information to partners about interest of participation »).

(A toutes fins utiles, nous précisons toutefois que nous disposons de copies intégrales des pages correspondantes au format HTML.)

A noter toutefois la participation de la BNS au marché « CCP Repo », qui permet notamment de spéculer sur de la dette privée et publique européenne avec des liquidités en francs suisses à déposer… auprès de la BNS, justement !

Source : Eurex, Exchange participants

11. Ce texte prévoit en effet la suppression pure et simple des dettes des banques suisses (comprises d’ailleurs dans un sens très large) envers leurs créanciers – dont leurs déposants font partie !

Art.50 – Réduction de créance

« En parallèle ou en lieu et place de la conversion de fonds de tiers en fonds propres, la FINMA peut ordonner une réduction de créance partielle ou totale. »

Source : admin.ch, Ordonnance de la FINMA sur l’insolvabilité bancaire

Si la brutalité d’une telle mesure peut surprendre, elle n’en est pas moins préconisée explicitement dans le rapport final au Conseil fédéral d’un « groupe d’experts » composé notamment de représentants du Département fédéral des finances (DFF), de la Finma, de la BNS… et de Crédit Suisse :

« Les mesures en cas de crise ont pour objectif de limiter les effets dommageables d’une menace d’insolvabilité d’un établissement d’importance systémique et se fondent sur des plans généraux d’assainissement et de liquidation. Le modèle qui s’est imposé dans le débat international est celui du renflouement interne (bail-in), autrement dit de la conversion de fonds de tiers en fonds propres. Les créanciers de la banque (à l’exception des déposants protégés) sont en l’occurrence contraints de participer aux pertes de l’établissement. »

On pourrait penser que cette approche n’engage que le petit « groupe d’experts » en question. Or, les recommandations qui en découlent ont été reprises mot pour mot dans le « rapport too-big-to-fail » remis par le Conseil fédéral au Conseil des États le 18 février 2015 !

« les enquêtes internationales les plus récentes montrent qu’en matière de mesures en cas de crise, l’arsenal juridique suisse présente certaines faiblesses. La réduction de créance n’est par exemple pas expressément prévue par la loi, même lorsqu’un assainissement est inévitable. De plus, selon la loi sur les banques (LB), un renflouement interne n’est possible qu’à titre de mesure ultime. Une certaine tension existe donc entre, d’un côté, le droit en vigueur et, de l’autre, la stratégie d’assainissement et de liquidation privilégiée par la FINMA ainsi que les développements internationaux. »

Il s’agit donc bel et bien d’aplanir le terrain à la Finma, en reprenant dans le droit suisse les mesures de « réduction de créance » prévues à l’art. 50 de l’Ordonnance Finma sur l’insolvabilité bancaire !

Sources :

a) news.admin.ch, Rapport final du groupe d’experts chargé du développement de la stratégie en matière de marchés financiers, Annexe 4

b) admin.ch, Rapport du Conseil fédéral : « Too-big-to-fail », point 7 – Modifications législatives visant à renforcer le dispositif prévu en cas de crise