Der Finanzausgleich soll das Wetteifern der Kantone um das Steuersubstrat soweit zügeln, dass am Ende die gewünschte Dosis an Steuerwettbewerb resultiert. Quelle: Wikimediahttps://de.wikipedia.org/wiki/Geographie_der_Schweiz#/media/File:Switzerland,_administrative_divisions_-_de_-_colored.svg - TUBS Der Steuerföderalismus in der Schweiz ist einzigartig. In kaum einem anderen entwickelten Land haben die lokalen Gebietskörperschaften so viel steuerpolitische Souveränitäthttps://www.iconomix.ch/de/service/glossar/details/detail/default/souveraenitaet/ wie bei uns. Rund 40% der gesamtschweizerischen Steuereinnahmen fallen in den Kantonen und Gemeinden an. Zudem können diese weitgehend selbständig über die Festsetzung der Steuersätze entscheiden. Die dezentrale Steuerkompetenz ermöglicht den Kantonen, auf lokale fiskalpolitische Bedürfnisse einzugehen. Gleichzeitig schafft sie einen sanften Druck auf die kantonalen und kommunalen Regierungen, haushälterisch mit den Steuergeldern umzugehen. Wer jedes Loch in der Staatsrechnung mit Steuererhöhungen füllen will, der läuft Gefahr, dass die Steuerzahler abwandern. Dank dem Finanzausgleich zur richtigen Dosis Steuerwettbewerb? Ein interkantonaler Steuerwettbewerb ohne Leitplanken würde zu weit gehen, davon sind viele überzeugt.

Topics:

iconomix considers the following as important:

This could be interesting, too:

finews.ch writes Führungswechsel bei der Global Lending Unit der UBS

finews.ch writes Carsten K. Rath: «Dieses Hotel ist ein Herzensprojekt am Ende der Welt»

finews.ch writes Julien Tornare: «Ohne Zweifel ist Hublot meine Lieblingsuhrenmarke»

finews.ch writes BPS (Suisse) überrascht mit gutem Zinsgeschäft

Der Finanzausgleich soll das Wetteifern der Kantone um das Steuersubstrat soweit zügeln, dass am Ende die gewünschte Dosis an Steuerwettbewerb resultiert.

Quelle: Wikimedia![]() https://de.wikipedia.org/wiki/Geographie_der_Schweiz#/media/File:Switzerland,_administrative_divisions_-_de_-_colored.svg - TUBS

https://de.wikipedia.org/wiki/Geographie_der_Schweiz#/media/File:Switzerland,_administrative_divisions_-_de_-_colored.svg - TUBS

Der Steuerföderalismus in der Schweiz ist einzigartig. In kaum einem anderen entwickelten Land haben die lokalen Gebietskörperschaften so viel steuerpolitische Souveränitäthttps://www.iconomix.ch/de/service/glossar/details/detail/default/souveraenitaet/ wie bei uns. Rund 40% der gesamtschweizerischen Steuereinnahmen fallen in den Kantonen und Gemeinden an. Zudem können diese weitgehend selbständig über die Festsetzung der Steuersätze entscheiden.

Die dezentrale Steuerkompetenz ermöglicht den Kantonen, auf lokale fiskalpolitische Bedürfnisse einzugehen. Gleichzeitig schafft sie einen sanften Druck auf die kantonalen und kommunalen Regierungen, haushälterisch mit den Steuergeldern umzugehen. Wer jedes Loch in der Staatsrechnung mit Steuererhöhungen füllen will, der läuft Gefahr, dass die Steuerzahler abwandern.

Dank dem Finanzausgleich zur richtigen Dosis Steuerwettbewerb?

Ein interkantonaler Steuerwettbewerb ohne Leitplanken würde zu weit gehen, davon sind viele überzeugt. Der Kampf um das Steuersubstrat würde im vielzitierten «Race to the bottom» enden, in dem sich die Kantone durch immer noch tiefere Steuersätze gegenseitig die guten Steuerzahler abjagen. Als Korrektiv haben wir deshalb den Finanzausgleich. Man kann ihn auch als «Lusthemmer![]() http://www.nzz.ch/wirtschaft/lusthemmender-finanzausgleich-1.18306507» bezeichnen, denn er hemmt die Lust auf aggressive Steuersenkungsstrategien. Wenn ein Kanton durch Steuersenkungen mehr Steuersubstrat anlockt, dann fliesst ein Teil der hinzugewonnenen Steuereinnahmen zurück in den Ausgleichstopf.

http://www.nzz.ch/wirtschaft/lusthemmender-finanzausgleich-1.18306507» bezeichnen, denn er hemmt die Lust auf aggressive Steuersenkungsstrategien. Wenn ein Kanton durch Steuersenkungen mehr Steuersubstrat anlockt, dann fliesst ein Teil der hinzugewonnenen Steuereinnahmen zurück in den Ausgleichstopf.

Analysen![]() http://www.ub.unibas.ch/digi/a125/sachdok/2014/BAU_1_6280540.pdf zeigen, dass der im Jahre 2008 eingeführte neue Finanzausgleich den Nehmerkantonen den stärkeren «Lusthemmer

http://www.ub.unibas.ch/digi/a125/sachdok/2014/BAU_1_6280540.pdf zeigen, dass der im Jahre 2008 eingeführte neue Finanzausgleich den Nehmerkantonen den stärkeren «Lusthemmer![]() http://www.nzz.ch/wirtschaft/lusthemmender-finanzausgleich-1.18306507» verabreicht. Ganze 79% der durch zusätzliches Ressourcenpotential gewonnenen Steuereinnahmen gehen über Mindereinnahmen aus dem Finanzausgleich wieder verloren. Bei den Geberkantonen – die deutlich weniger zahlreich sind – ist diese sogenannte Grenzabschöpfungsquote bei vergleichsweise tiefen 20%.

http://www.nzz.ch/wirtschaft/lusthemmender-finanzausgleich-1.18306507» verabreicht. Ganze 79% der durch zusätzliches Ressourcenpotential gewonnenen Steuereinnahmen gehen über Mindereinnahmen aus dem Finanzausgleich wieder verloren. Bei den Geberkantonen – die deutlich weniger zahlreich sind – ist diese sogenannte Grenzabschöpfungsquote bei vergleichsweise tiefen 20%.

Grosse Unterschiede trotz Finanzausgleich

Mit Blick auf die Steuerlandschaft Schweiz lassen sich namentlich drei Beobachtungen machen:

- Die Unterschiede in den Steuerbelastungen

http://www.srf.ch/sendungen/kassensturz-espresso/themen/geld/kantone-im-steuervergleich-vom-wettbewerb-profitieren-nur-reiche sind enorm. Ein Lediger mit einem Bruttoarbeitseinkommen von 70‘000 Franken bezahlt in der Stadt Neuenburg Einkommenssteuern in Höhe von 10‘833 Franken. Die Stadt Zug ist für eine Person mit demselben Einkommen mit 3‘579 Franken Einkommenssteuern vergleichsweise ein Steuerparadies.Unterschiedlich mild gestimmt ist der Fiskus auch bei den juristischen Personen. Eine durchschnittliche steuerpflichtige Firma mit 2 Mio. Franken investiertem Kapitalhttps://www.iconomix.ch/de/service/glossar/details/detail/default/kapital/ und einer Renditehttps://www.iconomix.ch/de/service/glossar/details/detail/default/rendite/ von 8% bezahlt am steuergünstigsten Kantonshauptort Stans (NW) Steuern in Höhe von 12,77% des Reingewinns. In der Stadt Basel wird dieselbe Firma mit 25,54% Steuern doppelt so stark zur Kasse gebeten (jeweils Zahlen für das Jahr 2014).

http://www.srf.ch/sendungen/kassensturz-espresso/themen/geld/kantone-im-steuervergleich-vom-wettbewerb-profitieren-nur-reiche sind enorm. Ein Lediger mit einem Bruttoarbeitseinkommen von 70‘000 Franken bezahlt in der Stadt Neuenburg Einkommenssteuern in Höhe von 10‘833 Franken. Die Stadt Zug ist für eine Person mit demselben Einkommen mit 3‘579 Franken Einkommenssteuern vergleichsweise ein Steuerparadies.Unterschiedlich mild gestimmt ist der Fiskus auch bei den juristischen Personen. Eine durchschnittliche steuerpflichtige Firma mit 2 Mio. Franken investiertem Kapitalhttps://www.iconomix.ch/de/service/glossar/details/detail/default/kapital/ und einer Renditehttps://www.iconomix.ch/de/service/glossar/details/detail/default/rendite/ von 8% bezahlt am steuergünstigsten Kantonshauptort Stans (NW) Steuern in Höhe von 12,77% des Reingewinns. In der Stadt Basel wird dieselbe Firma mit 25,54% Steuern doppelt so stark zur Kasse gebeten (jeweils Zahlen für das Jahr 2014).

- Der neue Finanzausgleich hat bisher nicht dazu geführt, dass sich die Steuerbelastungen in den Kantonen einander annähern. Im Gegenteil, die Streuung der Steuersätze zwischen den Kantonen ist tendenziell gestiegen.

- Die Lust auf Steuersenkungen ist den Kantonen nicht vergangen. Die Unternehmenssteuerbelastung war in den vier Jahren nach Einführung des neuen Finanzausgleichs im Durchschnitt um 3,1 Prozentpunkte tiefer als in derselben Zeitspanne davor. Bei der Besteuerung der natürlichen Personen ging der Trend in dieselbe Richtung, wenn auch etwas weniger stark.

In diesen Beobachtungen ist offensichtlich die Handschrift des Steuerwettbewerbs zu erkennen. Kantone mit hohem Steuersubstrat können im Vergleich zu ressourcenschwachen Kantonen mit einem Bruchteil der Steuersätze dasselbe Steueraufkommen generieren. Die oft schon mit reichlichen Ressourcen gesegneten Tiefsteuerkantone sind so für Neuankömmlinge – Firmen oder Privatpersonen – besonders attraktiv und können ihren Vorsprung tendenziell ausbauen. Um die Disparitäten zwischen den Kantonen im Sinne des nationalen Zusammenhalts trotzdem nicht zu gross werden zu lassen, lagen immer wieder politische Vorschläge auf dem Tisch.

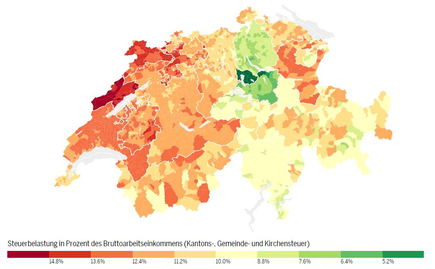

Grafische Darstellung der Steuerbelastungen für eine ledige Person mit einem Bruttoarbeitseinkommen von 70‘000 Franken. Quelle: Eidg. Steuerverwaltung, Tagesanzeiger![]() http://blog.tagesanzeiger.ch/datenblog/index.php/4117/wo-liegt-ihr-steuerparadies

http://blog.tagesanzeiger.ch/datenblog/index.php/4117/wo-liegt-ihr-steuerparadies

Die Quadratur des Kreises einer politischen Lösung liegt darin, neben einer Eindämmung der kantonalen Disparitäten zwischen ressourcenstarken und ressourcenschwachen, gleichzeitig auch folgenden Ansprüchen zu genügen: Der in der Schweizer DNA verankerte Steuerföderalismus muss gewahrt werden und die Anreize der Kantone, sich um steuerliche Attraktivität zu bemühen, sollten nicht untergraben werden.

Die «Steuergerechtigkeitsinitiative» wollte 2010 den Kantonen Mindeststeuersätze für Einkommen und Vermögen ab einer bestimmen Höhe vorschreiben. Für das Volk ging dieser Eingriff in die kantonale Steuerautonomie zu weit, das Anliegen scheiterte an der Urne. Ein Ausbau des Finanzausgleichs nach dem Motto «mehr vom Gleichen» wäre ein wirksames Mittel, um die interkantonalen Ressourcenunterschiede zu reduzieren und ein weiteres Öffnen der Schere zu verhindern. Ausgehend von den bereits hohen Grenzabschöpfungsquoten von bis zu 79% würde diese Option aber potentiell dem Anreiz der Kantone zu solider Fiskalpolitik zuwiderlaufen. Wenn wir dem Treiben des Steuerwettbewerbs jedoch untätig zusehen, laufen wir Gefahr, dass die Niveaus der kantonalen Steuersubstrate weiter auseinanderlaufen.

Marius Brülhart, Wirtschaftsprofessor an der Universität Lausanne, schlägt zur Lösung eine Änderung bei der Bestimmung der Ressourcenpotentiale der Kantone vor. Heute werden dazu – grob gesagt – sämtliche besteuerbaren Einkommen von Privatpersonen und Firmen zusammengezählt. Gemäss der Idee soll das Ressourcenpotential der Privatpersonen differenzierter beurteilt werden. Eine Einzelperson mit 5 Mio. Franken besteuerbarem Einkommen soll sich stärker auf das Ressourcenpotential auswirken als 50 Personen mit je 100‘000 Franken besteuerbarem Einkommen (obwohl die Summe dieselbe ist). Konkret könnten für die Bestimmung des Ressourcenpotentials Einzeleinkommen ab einer gewissen Höhe (beispielsweise ab 1 Mio. Franken) mit dem Faktor 1,5 gewichtet werden.

Bei einer geografischen Konzentration von hohen Einkommen müssten so die betreffenden Kantone einen grösseren Obolus in den Ausgleichstopf leisten. Damit würde das Wetteifern um die ganz guten Steuerzahler etwas reduziert, was eine tendenziell dämpfende Wirkung auf die interkantonalen Ressourcenunterschiede hätte. Die Anreize, ein attraktives fiskalisches Umfeld zu bieten, blieben unverändert hoch. Jedoch würden die Steuerstrategien weniger stark als bisher auf die hohen Einkommen ausgerichtet, dies zugunsten der mittleren und tieferen Einkommen.

Zu guter Letzt würde die fiskalische Autonomiehttps://www.iconomix.ch/de/service/glossar/details/detail/default/autonomie/ aufrechterhalten. Trotz veränderter Spielregeln des Finanzausgleichs sind die Kantone in der Gestaltung ihrer Steuerpolitik frei. Im Sinne der oben genannten Quadratur des Kreises daher ein prüfenswerter Vorschlag.

Lesen Sie auch:

Zum Thema:

David Staubli, Ökonom, MSc der Universität Basel, Doktorand und Lehrassistent an der Universität Lausanne.

Dies ist ein Gastbeitrag. Inhaltlich verantwortlich ist der jeweilige Autor, die jeweilige Autorin.