Summary:

Kapital, Grösse und Risikofreude werden heute zu Unrecht als grösste Probleme im Bankensektor ausgemacht. Der kritischste Punkt für die Stabilität ist die ungenügende Profitabilität, meint Martin Hess.Würde man auf der Strasse und im Bundeshaus eine Umfrage machen, in welchen Bereichen heute die Bankrisiken liegen, dürften schnell die Worte Kapital oder Grösse fallen. Und risikoreiches Wirtschaften. Hausaufgaben gemacht Nun, das war vor ein paar Jahren absolut zutreffend. Die Finanzkrise hat viele Risiken an die Oberfläche gespült, die dringend behoben werden mussten und auch behoben wurden. Im Bereich der Steuern beispielsweise wird nun selbst von ehemals scharfen Kritikern anerkannt, dass die Schweiz ihre Hausaufgaben gemacht hat. Bisweilen wird sogar befürchtet, dass wir uns als Musterschülerin in der Standortpolitik selbst ein Bein stellen. Gleiches Ungemach lässt sich auch bei der Bankenregulierung feststellen. Profitabilität ist Problem Nr. 1 Aber dieses Bewusstsein ist noch nicht überall durchgedrungen. Von den Ewiggestrigen werden die Banken nach wie vor als gierige Geldmaschinen abgestempelt. Noch im Dezember warnte der Bundesrat vor der „Gefahr, dass Finanzinstitute aufgrund einer hohen Gewinnmarge vermehrt riskante Kredite vergeben“. Hätten Sie es gewusst? Die grössten Risiken bei Banken liegen heute in deren mangelnden Profitabilität.

Topics:

Martin Hess considers the following as important:

This could be interesting, too:

Kapital, Grösse und Risikofreude werden heute zu Unrecht als grösste Probleme im Bankensektor ausgemacht. Der kritischste Punkt für die Stabilität ist die ungenügende Profitabilität, meint Martin Hess.Würde man auf der Strasse und im Bundeshaus eine Umfrage machen, in welchen Bereichen heute die Bankrisiken liegen, dürften schnell die Worte Kapital oder Grösse fallen. Und risikoreiches Wirtschaften. Hausaufgaben gemacht Nun, das war vor ein paar Jahren absolut zutreffend. Die Finanzkrise hat viele Risiken an die Oberfläche gespült, die dringend behoben werden mussten und auch behoben wurden. Im Bereich der Steuern beispielsweise wird nun selbst von ehemals scharfen Kritikern anerkannt, dass die Schweiz ihre Hausaufgaben gemacht hat. Bisweilen wird sogar befürchtet, dass wir uns als Musterschülerin in der Standortpolitik selbst ein Bein stellen. Gleiches Ungemach lässt sich auch bei der Bankenregulierung feststellen. Profitabilität ist Problem Nr. 1 Aber dieses Bewusstsein ist noch nicht überall durchgedrungen. Von den Ewiggestrigen werden die Banken nach wie vor als gierige Geldmaschinen abgestempelt. Noch im Dezember warnte der Bundesrat vor der „Gefahr, dass Finanzinstitute aufgrund einer hohen Gewinnmarge vermehrt riskante Kredite vergeben“. Hätten Sie es gewusst? Die grössten Risiken bei Banken liegen heute in deren mangelnden Profitabilität.

Topics:

Martin Hess considers the following as important:

This could be interesting, too:

investrends.ch writes Anleihenmarkt 2026: Zwischen Zinswende und Selektivität

Acemaxx-Analytics writes Shared Prosperity in a Fractured World

finews.ch writes Martin Hess: «Politik muss die Goldene Regel berücksichtigen»

finews.ch writes Wirz & Partners holt neuen Manager für Banken und Versicherungen

Kapital, Grösse und Risikofreude werden heute zu Unrecht als grösste Probleme im Bankensektor ausgemacht. Der kritischste Punkt für die Stabilität ist die ungenügende Profitabilität, meint Martin Hess.Würde man auf der Strasse und im Bundeshaus eine Umfrage machen, in welchen Bereichen heute die Bankrisiken liegen, dürften schnell die Worte Kapital oder Grösse fallen. Und risikoreiches Wirtschaften.

Hausaufgaben gemacht

Nun, das war vor ein paar Jahren absolut zutreffend. Die Finanzkrise hat viele Risiken an die Oberfläche gespült, die dringend behoben werden mussten und auch behoben wurden.

Im Bereich der Steuern beispielsweise wird nun selbst von ehemals scharfen Kritikern anerkannt, dass die Schweiz ihre Hausaufgaben gemacht hat. Bisweilen wird sogar befürchtet, dass wir uns als Musterschülerin in der Standortpolitik selbst ein Bein stellen. Gleiches Ungemach lässt sich auch bei der Bankenregulierung feststellen.

Profitabilität ist Problem Nr. 1

Aber dieses Bewusstsein ist noch nicht überall durchgedrungen. Von den Ewiggestrigen werden die Banken nach wie vor als gierige Geldmaschinen abgestempelt. Noch im Dezember warnte der Bundesrat vor der „Gefahr, dass Finanzinstitute aufgrund einer hohen Gewinnmarge vermehrt riskante Kredite vergeben“. Hätten Sie es gewusst? Die grössten Risiken bei Banken liegen heute in deren mangelnden Profitabilität.

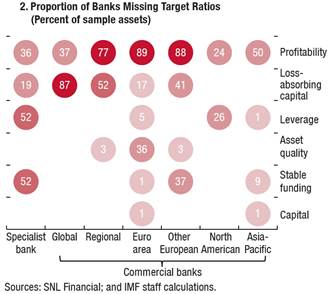

Die Grafik aus dem neusten Global Financial Stability Report des IWF zeigt, dass ein grosser Anteil der Banken wenig profitabel wirtschaftet. Sehr häufig liegt die Rendite unter der Zielgrösse, die für die Sicherstellung von Stabilität und Wirtschaftswachstum nötig wäre. In vielen Weltregionen ist die mangelnde Profitabilität, d.h. eine Eigenkapitalrendite von unter 10 Prozent, sogar das Problem Nr. 1. Bei nahezu allen anderen stabilitätsrelevanten Kapital- und Liquiditätskennzahlen ist der Anteil der Banken, welche die von den internationalen Mindeststandards vorgegebene Zielgrösse verfehlen, wesentlich kleiner.