Les « opérations de refinancement » de la BNS peuvent-elles exposer l’ensemble du système bancaire suisse aux aléas de la finance spéculative européenne ? Les too-big-to-fail sont-elles les seules concernées ? Eh bien non. Certaines déclarations du directeur de la Banque cantonale vaudoise (BCV*) nous ont incité à nous pencher sur les comptes de cet établissement de taille moyenne. Dans une interview accordée au Temps en début d’année 2017, le directeur de la Banque cantonale vaudoise (BCV) détaillait la manière dont son établissement prélevait des intérêts négatifs sur les avoirs de « certains clients »… à commencer par le canton de Vaud lui-même ! Fait intéressant, ces ponctions étaient soumises à certaines

Topics:

Vincent Held considers the following as important: Autres articles, Featured, French Posts on SNB, newslettersent

This could be interesting, too:

RIA Team writes The Importance of Emergency Funds in Retirement Planning

Nachrichten Ticker - www.finanzen.ch writes Gesetzesvorschlag in Arizona: Wird Bitcoin bald zur Staatsreserve?

Nachrichten Ticker - www.finanzen.ch writes So bewegen sich Bitcoin & Co. heute

Nachrichten Ticker - www.finanzen.ch writes Aktueller Marktbericht zu Bitcoin & Co.

| Les « opérations de refinancement » de la BNS peuvent-elles exposer l’ensemble du système bancaire suisse aux aléas de la finance spéculative européenne ? Les too-big-to-fail sont-elles les seules concernées ? Eh bien non. Certaines déclarations du directeur de la Banque cantonale vaudoise (BCV*) nous ont incité à nous pencher sur les comptes de cet établissement de taille moyenne.

Dans une interview accordée au Temps en début d’année 2017, le directeur de la Banque cantonale vaudoise (BCV) détaillait la manière dont son établissement prélevait des intérêts négatifs sur les avoirs de « certains clients »… à commencer par le canton de Vaud lui-même ! Fait intéressant, ces ponctions étaient soumises à certaines « règles personnalisées ». Plus précisément, la BCV avait décidé de conduire une « étude de chaque cas particulier », en tenant compte de « son historique, son volume d’affaires avec la banque, etc. » En clair : la BCV était libre d’imposer des intérêts négatifs à la tête du client. Cet exposé d’une grande franchise était complété par une affirmation-choc, destinée à justifier ces prélèvements quelque peu arbitraires : « Chaque franc qui rentre nous coûte de l’argent, puisque l’on paie 0,75% d’intérêts à la BNS. » Une manière rapide de présenter les choses ! |

|

Une brève mise au point sur le prélèvement de l’intérêt négatifComme elle l’explique en effet elle-même très clairement, la Banque nationale ne prélève pas ses fameux intérêts négatifs sur « chaque franc qui rentre » à la BCV, mais uniquement sur les avoirs en compte de virement que cette banque a décidé de déposer auprès d’elle. En outre, la BCV est exonérée de tout prélèvement de l’intérêt négatif jusqu’à concurrence d’environ 20 fois (!) le montant des réserves minimales légales qu’elle doit détenir auprès de la Banque nationale… (1) |

|

| Il est donc évident que la BCV ne doit pas payer d’intérêts négatifs à la BNS sur l’intégralité des dépôts de sa clientèle – loin s’en faut !

Par ailleurs, n’est-ce pas la direction de la BCV elle-même qui a décidé d’accumuler à la BNS des montants très supérieurs à ceux exigés par la loi ? Est-il alors acceptable que la BCV fasse payer ses clients (dont le canton de Vaud, rappelons-le !) pour un choix aussi contestable ? Les explications peu satisfaisantes présentées par Le Temps nous ont ainsi encouragé à nous intéresser d’un peu plus près à la politique d’investissement de la BCV. Et en particulier aux relations que cette banque cantonale entretient avec certains acteurs majeurs de la finance spéculative européenne. Mais il nous faut avant tout constater la manière spectaculaire dont le bilan de la BCV a été restructuré au cours des dernières années. Quand la BCV accumule des montagnes de liquidités à la BNS…« Les liquidités, dont une immense partie est déposée auprès de la BNS, atteignent 7,5 milliards [de francs], contre 6,9 milliards un an plus tôt » (Le Temps) Eh oui, à la fin décembre 2016, les liquidités de la BCV, « principalement détenues sous forme de comptes auprès de la BNS », représentaient ainsi pas moins de 17% de la valeur totale de son bilan ! A titre de comparaison, à la fin 2007, ces mêmes liquidités atteignaient en tout et pour tout 353 millions de francs – soit tout juste 1% du total des actifs de la banque… Mais alors comment expliquer une évolution aussi spectaculaire ? Par l’accroissement des exigences de la Finma en matière de ratio de liquidité, sans doute ? Eh bien non, même pas ! Dans son rapport annuel 2016, la BCV indiquait, en effet, noir sur blanc que cet indicateur se situait bien au-dessus des niveaux requis : « le ratio de liquidités à court terme […] s’élevait à 113% au quatrième trimestre 2016 contre une limite réglementaire fixée à 70% pour l’année 2016 » Voilà de quoi nous conforter dans l’impression que la BCV a bel et bien décidé elle-même de se transformer en vache à lait pour la Banque nationale. Car comme nous l’avons déjà vu plus haut, plus la banque cantonale transfère de fonds à la BNS et plus le volume des intérêts négatifs à payer augmente ! Le fait que la BCV ait visiblement décidé de contribuer à la croissance vertigineuse du bilan de la Banque nationale indépendamment de toute contrainte extérieure – et en en répercutant le coût sur sa clientèle ! – est déjà, en soi, passablement choquant. Alors que dire si cette approche l’expose en outre à des risques de marché potentiellement explosifs ? |

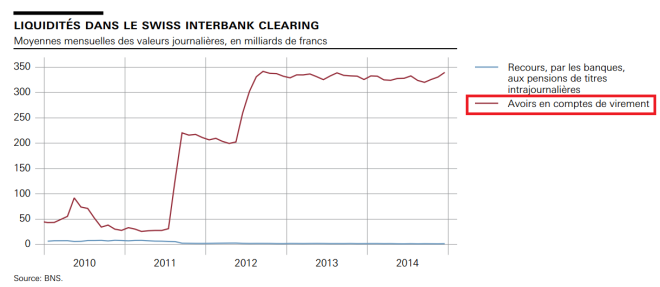

Liquiditès Dans le Swiss Interbank Clearing, 2010 - 2014 |

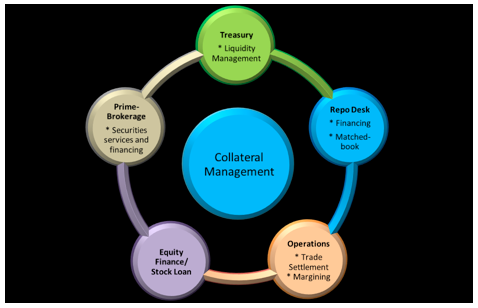

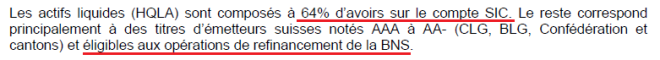

Un accès à la finance spéculative internationale via la BNS… entre autres !Nous avons déjà eu l’occasion de remarquer à diverses reprises qu’en échange des avoirs en comptes de virement qu’elles déposent auprès de la BNS, les banques suisses reçoivent un montant équivalent de liquidités sur la plateforme de paiements électroniques de la Banque nationale, le Swiss Interbank Clearing (SIC). De fait, un rapport sur la « discipline de marché » de la BCV paru le 30 juin 2017 nous informait que « les actifs liquides […] sont composés à 64% d’avoirs sur le [Swiss Interbank Clearing] ». (2) Ces avoirs représentaient donc 4,8 milliards de francs, soit près de 11% du total du bilan de la banque cantonale ! Or, comme nous avons déjà eu l’occasion de l’expliquer de façon détaillée par ailleurs, ces montagnes de liquidités peuvent être utilisées comme « collatéral » – c’est-à-dire littéralement mises en gage – dans des opérations spéculatives portant sur des titres financiers internationaux de qualité fort variable. Mais nous allons revenir sur ce point de façon plus rapide dans un instant. Il convient en effet avant tout de nous interroger sur la manière dont sont employés les 36% de liquidités (2,7 milliards de francs) que la BCV N’A PAS déposées sur son compte de virement à la BNS. Eh bien, à en croire la BCV elle-même, ces montants auraient été investis « principalement » dans des titres « éligibles aux opérations de refinancement de la BNS » (2). En clair, ce sont-là des actifs qui peuvent être engagés dans les mêmes transactions spéculatives que les liquidités détenues sur le Swiss Interbank Clearing ! Prenons l’exemple des obligations de la Banque des lettres de gage (Pfandbriefbank), que la BCV mentionne explicitement dans son rapport comme une cible d’investissement privilégiée. Eh bien, figurez-vous que cette institution de premier plan met en avant la possibilité d’engager les titres qu’elle émet sur le marché des produits dérivés ! Une information qui figure d’ailleurs en toutes lettres sur la page de couverture de son rapport annuel : « Nos lettres de gage offrent aux investisseurs la possibilité d’investir régulièrement et pour des montants importants […] sur le marché repo. » (3) |

|

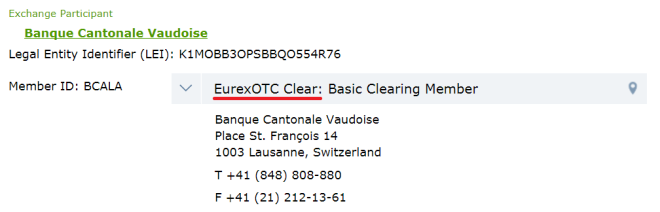

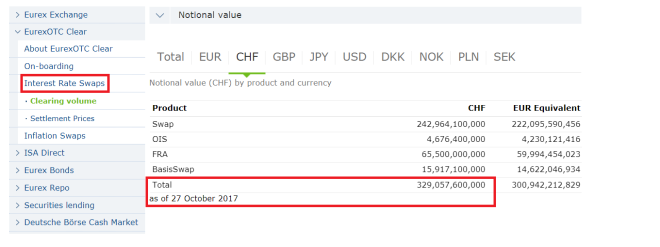

| Et voilà que l’on découvre, ô surprise, que la BCV est elle-même active sur ce mystérieux marché repo – et au niveau européen, qui plus est ! Elle est en effet cliente de la société allemande Eurex (basée à Francfort avec une antenne à Zurich pour les produits repo), qui permet de réaliser des transactions spéculatives tant à l’aide des liquidités détenues sur le Swiss Interbank Clearing que de divers titres en francs suisses… dont les fameuses lettres de gage mentionnées plus haut ! (4)

Rien d’étonnant, donc, à ce que les activités de négoce (c’est-à-dire de trading) de la BCV se portent plutôt bien. La question est en revanche de savoir à quel point cette banque régionale – qui avait déjà dû être recapitalisée à deux reprises au début des années 2000 – sera capable de résister à la prochaine crise financière internationale… Une problématique qui concerne le système financier suisse dans son ensemble, y compris hors du secteur bancaire. Il serait d’ailleurs intéressant que l’on nous explique un jour comment des assurances sociales telles que le Fonds AVS et la SUVA se sont retrouvées, elles aussi, enchevêtrées dans les transactions à haut risque du marché repo… Par Vincent Held, Master en Finance (HEC Lausanne) et auteur du Crépuscule de la Banque nationale suisse, publié aux Éditions Xenia. * Il n’existe aucune intention de stigmatiser la BCV en particulier. Le phénomène existe dans d’autres établissements financiers bancaires ou pas. Notes et références1) « L’intérêt négatif est calculé sur une base journalière pour la part des avoirs en comptes de virement excédant le montant exonéré. » Pour les banques suisses, ce montant exonéré est équivalent à environ 20 fois le montant des réserves minimales légales qu’elles doivent détenir sur leurs comptes de virement (cf. point 4 du document ci-dessous). BNS, Note concernant le prélèvement d’un intérêt négatif, 01.05.2015 2) Source : BCV, Rapport Bâle III – Pilier 3, 17.08.2017 3) Le texte original est en allemand : « Den Investoren bieten unsere Pfandbriefe die Möglichkeit, regelmässig und in beachtlichem Volumen in repofähigen Obligationen der allerhöchsten Bonität (Aaa/mündelsicher) anzulegen. » Source : Pfandbriefbank Schweizerischer Hypothekarinstitute, Geschäftsbericht 2016 (p.1 – Vision) Le terme « repofähig » peut être traduit par « pouvant être mis en pension », les « pensions de titres » étant l’équivalent français du terme « repo ». 4) La BCV est en effet cliente de la société Eurex pour une gamme de produits dérivés « OTC », qui correspondent à des transactions de gré à gré non supervisées par l’autorité boursière (et pouvant donc porter sur de la dette internationale de tout type, sans restriction aucune en termes de risque de crédit) : |

|

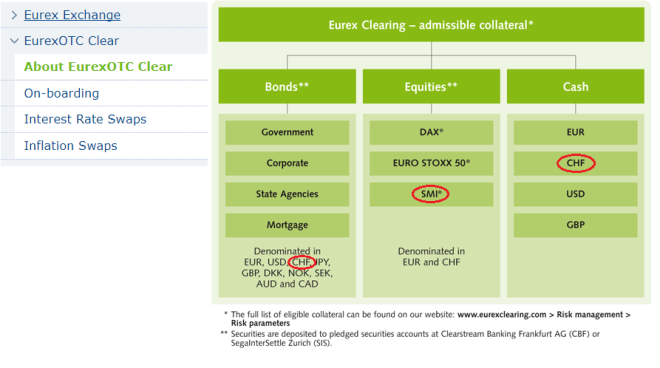

| Le tableau ci-dessous fournit un aperçu complet des « collatéraux éligibles » pour les transactions OTC Clear. Comme nous allons le voir, cette illustration indique que tant les liquidités déposées sur le Swiss Interbank Clearing (« cash collateral ») que les lettres de gage et autres titres de dette (publique ou privée) suisses peuvent être mis en gage dans des transactions OTC via la plateforme Eurex : | |

| Le tableau ci-dessous fournit un aperçu complet des « collatéraux éligibles » pour les transactions OTC Clear. Comme nous allons le voir, cette illustration indique que tant les liquidités déposées sur le Swiss Interbank Clearing (« cash collateral ») que les lettres de gage et autres titres de dette (publique ou privée) suisses peuvent être mis en gage dans des transactions OTC via la plateforme Eurex: |

Eurex Clearing - admissible collateral |

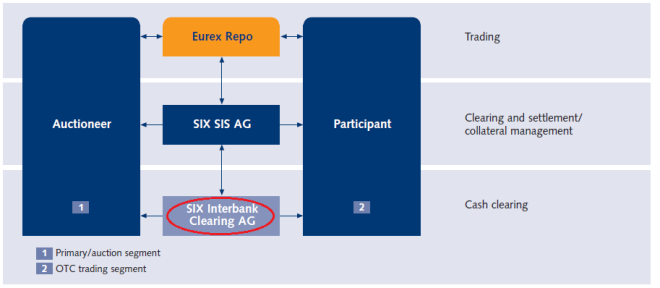

| Pour multiplier les points de vue, voici une illustration tirée d’une brochure publiée en 2011, dans laquelle la société Eurex Repo présentait un « concept de marché » pour ses produits OTC. Et le moins que l’on puisse dire, c’est que la société suisse SIX Interbank Clearing y était à l’honneur ! Or c’est précisément cette filiale de SIX Group qui est chargée d’exploiter le Swiss Interbank Clearing « sur mandat de la BNS » ! | |

| Quant à SIX SIS (SIX Securities Services), il apparaît qu’elle joue exactement le même rôle que sa société-sœur – mais pour les collatéraux fournis sous forme de titres.

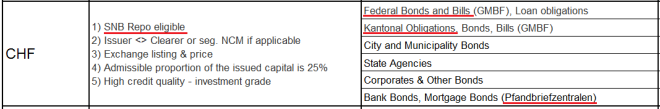

On notera au passage que les lettres de gage (Pfandbriefe) sont mentionnés expressément par la société Eurex dans la liste de ses « collatéraux admissibles » : |

|

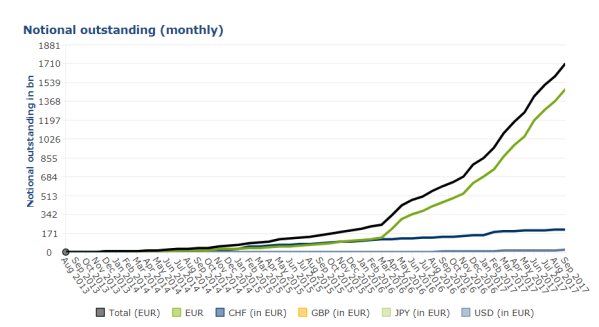

| Quoiqu’il en soit, le Swiss Interbank Clearing contient actuellement à lui seul pour plus de 500 milliards de francs de liquidités… On comprend mieux comment certains produits OTC Clear d’Eurex Repo ont pu atteindre, ces dernières années, des volumes d’investissements en francs suisses aussi faramineux (plus de 200 milliards de francs pour les seuls « Interest Rate Swaps » !) | |

| Précisons, pour bien situer les choses, que ce marché était encore quasiment inexistant jusqu’à la fin 2014 : |

Notional Outstanding, Aug 2013 - Sep 2017 |

| Il semblerait après tout que les swaps sur taux d’intérêts (ou du moins leur variante avec clearing) contiennent quelques mystères que la littérature académique n’a pas encore explorés !

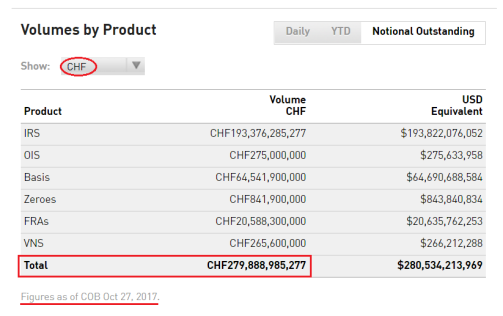

ET POUR ÉLARGIR UN PEU NOS HORIZONS INTELLECTUELS… Il peut encore être intéressant de relever les très bons scores réalisés par les produits OTC Interest Rate Swaps en francs suisses sur la plateforme SwapClear du groupe LCH : |

|

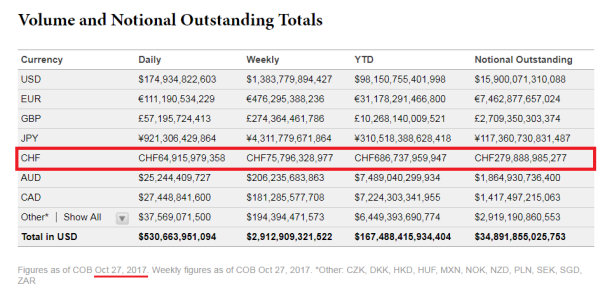

| Et finalement, pour conclure, quelques chiffres éloquents qui nous permettront d’élargir un peu notre perspective à l’international : | |

| Les 5% restants (et même un peu plus) semblent être l’apanage de la société Eurex Clearing, avec un outstanding volume de 1’780 milliards d’euros pour les cleared interest rate swaps à la même date… | |

| 5) Le rapport de gestion 2016 de la SUVA (auditée par le Conseil fédéral) est étonnamment transparent à cet égard : | |

| Du côté du Fonds AVS, les explications sont un peu plus emberlificotées mais restent néanmoins compréhensibles : |

Les « pensions de titres » étant la traduction française du terme « repo » (cf. illustration précédente).

Tags: Autres articles,Featured,newslettersent