Https://www.swissinfo.ch/eng/business/snb-bills_how-the-swiss-national-bank-will-raise-interest-rates/44713506 Est-ce que la BNS peut faire faillite? C’était notre questionnement de janvier 2021 (ICI). Avec une perte de 142 milliards à fin septembre 2022, c’est autour d’un journal populaire de se poser la question de la faillite de la noble institution. L’article se finit avec des propos rassurants: Non la BNS ne peut pas faire faillite même si elle a des fonds propres négatifs. Seul inconvénient admis: les cantons et la Confédération ne recevraient pas leur obole annuelle. Comprenez que les impôts devraient augmenter pour compenser ce trou pas si grave finalement. Cependant, en y regardant de plus près, on trouve quelques mots essaimés ça et là qui montrent que finalement

Topics:

Liliane HeldKhawam considers the following as important: Autres articles

This could be interesting, too:

Liliane HeldKhawam writes 34’000 citoyens suisses demandent la sortie de la Suisse de l’OMS. Pétition.

Liliane HeldKhawam writes 2025 sera l’année de l’avènement des révolutionnaires de la BigTech au sommet de la gouvernance politique.

Liliane HeldKhawam writes Un Sauveur nous est né! Joyeux Noël.

Liliane HeldKhawam writes L’Humanité vampirisée disponible.

Est-ce que la BNS peut faire faillite? C’était notre questionnement de janvier 2021 (ICI).

Avec une perte de 142 milliards à fin septembre 2022, c’est autour d’un journal populaire de se poser la question de la faillite de la noble institution. L’article se finit avec des propos rassurants: Non la BNS ne peut pas faire faillite même si elle a des fonds propres négatifs. Seul inconvénient admis: les cantons et la Confédération ne recevraient pas leur obole annuelle. Comprenez que les impôts devraient augmenter pour compenser ce trou pas si grave finalement.

Cependant, en y regardant de plus près, on trouve quelques mots essaimés ça et là qui montrent que finalement cela n’est pas si anodin que cela. On relèvera les mots « conséquences immédiates ». Donc si la chose devait durer, on se retrouve dans le cas de figure où l’institution perdrait de son crédit.

La BNS pourrait-elle faire faillite?

Non, rassurez-vous: il est impossible que la Banque nationale suisse fasse faillite. Si les fonds propres de la BNS devaient passer en négatif, cela n’aurait pas de conséquences immédiates pour la banque. Car, dans un tel cas de figure, la réserve de distribution tomberait simplement en négatif elle aussi.

Seule conséquence majeure (à priori): une banque centrale a tout intérêt à ne pas afficher trop longtemps des fonds propres négatifs, sinon sa crédibilité sur les marchés risque d’en pâtir. Dans le pire des cas, cela peut l’empêcher d’assumer pleinement son mandat de régulateur de la politique monétaire.

https://www.blick.ch/fr/news/suisse/un-record-historique-de-142-milliards-de-deficit-la-banque-nationale-suisse-bns-peut-elle-faire-faillite-id18011347.html

En gros, les mainstreams locaux nous expliquent que ce résultat n’est pas bien mais il n’est finalement pas si grave… Pour l’instant.

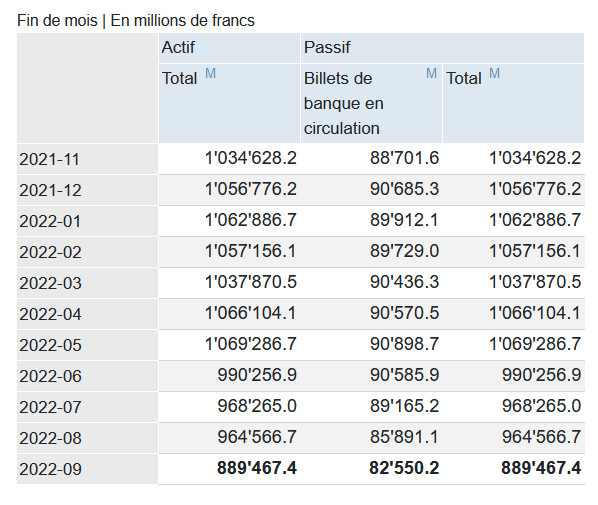

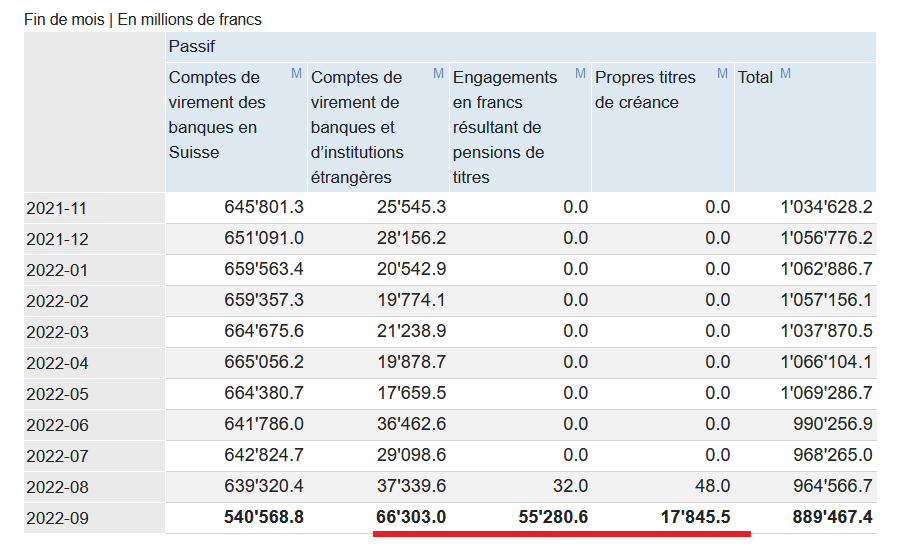

A retenir que pour l’instant, la BNS n’a pas fait tourner la véritable planche à billets. Au contraire, leur volume est réduit de presque 10% par rapport à fin 2021.

Le bilan de la BNS réduit de la valeur de ses pertes actuelles

La question de la source de financement du bilan de la BNS (ou de toute autre banque centrale d’ailleurs) est lancinante sauf pour les médias mainstream qui rassurent en disant qu’elle fait tourner sa planche à billet et que cela ne génère aucun coût, ce à quoi on rétorque le plus simplement du monde: Pourquoi la Banque du Liban, celle du Zimbabwe, ou celle du Venezuela ne le feraient pas elles aussi? La réponse est simple: la BNS se sert dans le trafic de paiement qui se trouve tout comme le « Compte des virements des banques en Suisse » sous l’administration de la BNS et sous la gestion déléguée du groupe SIX aux mains de Planète finance.

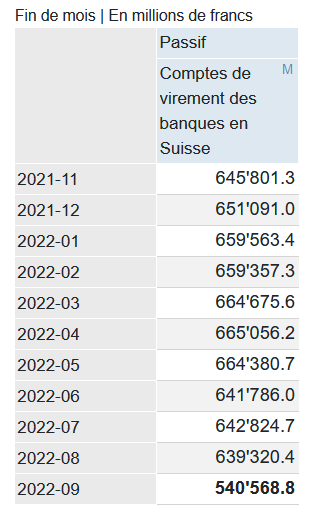

La BNS réduit son exposition en franc suisse auprès des banques locales

Nous constatons que les banques suisses détiennent près de 110 milliards de moins auprès de la BNS par rapport à fin décembre 2021. Une baisse gigantesque! A quoi est-elle due? Nous ne formulerons pas d’hypothèses qui ne reposent pas sur des données.

La BNS augmente son exposition en devises étrangères.

Revenons un instant à la problématique des fonds propres négatifs de la BNS. Thomas Jordan, gouverneur de la BNS, avait expliqué dans une présentation qu’il n’existait pas de problème à ce niveau puisque la BNS peut créer à tout moment de la monnaie. Ce en quoi il a raison. En théorie, la BNS peut émettre autant de billets de banque qu’elle en aurait envie. Mais ceci est de la théorie parce qu’alors elle va créer de la vraie inflation et une véritable destruction de la valeur du franc. C’est pourquoi malgré les pertes, la BNS n’a pas fait appel à la planche à billet. Au contraire. Son bilan a diminué, de même que le numéraire disponible.

(…) la loi confère à la BNS le droit de régler des créances en cours en créant des francs. On parle, dans ce contexte, du droit des banques centrales de créer de la monnaie. Grâce à ce monopole d’émission des billets de banque, la BNS n’est jamais confrontée à un manque de liquidités.

Thomas Jordan, La Banque nationale suisse a-t-elle besoin de fonds propres? Thomas J. Jordan Vice-président de la Direction générale de la Banque nationale suisse, Société de statistique et d’économie politique, Bâle, le 28 septembre 2011Texte disponible ici: https://lilianeheldkhawam.com/2018/01/08/lendettement-des-banques-centrales-est-une-realite-exemple-de-la-bns-liliane-held-khawam/

Or, voilà qu’en ce septembre 2022, la BNS réduit le compte des virements aux banques suisses et compense cette diminition directement auprès du marché, en franc suisse mais aussi en devises étrangères.

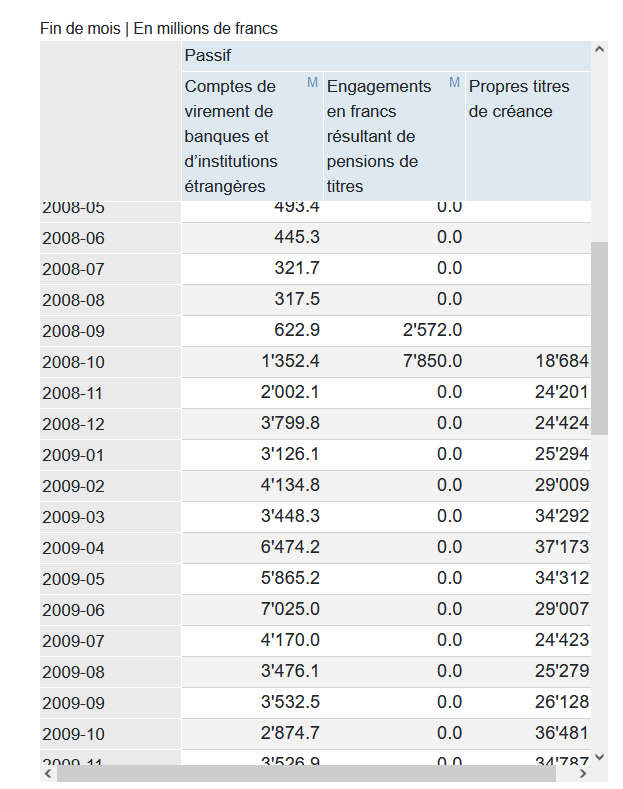

L’endettement par le compte de virement de banques et d’institutions étrangères a été multiplié par près de 2,5! Comment expliquer cette prise de risque supplémentaire? M Jordan avait bien dit que la BNS pouvait en théorie créer des francs. Mais il est hors de question qu’elle puisse créer des dollars ou des euros! Risque accru donc.

On constate sur cet extrait de comptes que la BNS a émis des obligations (SNB bills) à hauteur d’environ 18 milliards. Pourquoi?

La BNS a mis en pension des titres en francs pour près de 55 milliards! Pourquoi?

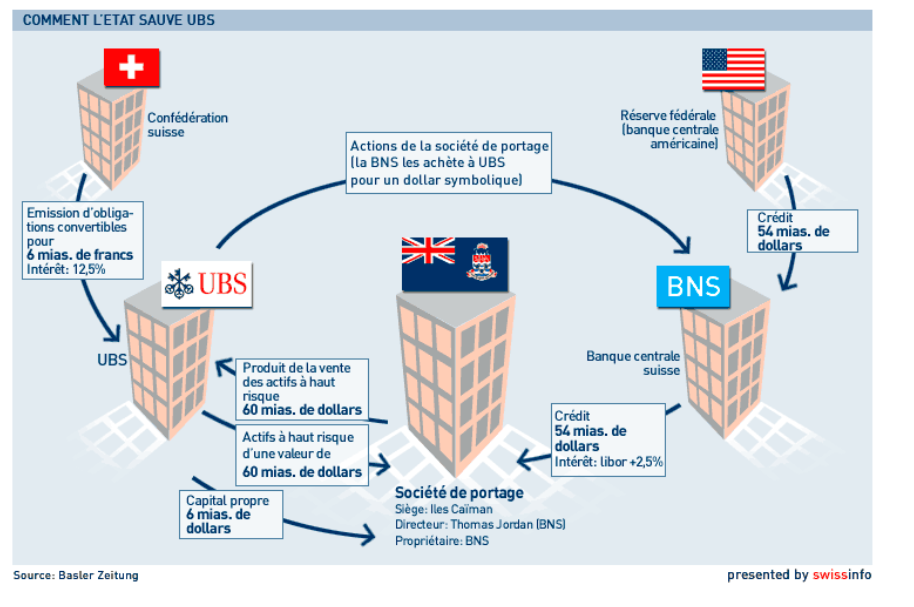

La BNS est-elle en train de sauver le Credit Suisse?

Ces modifications notables rappellent tristement la crise des subprimes et le sauvetage de UBS.

Souvenez-vous, c’était en octobre 2008:

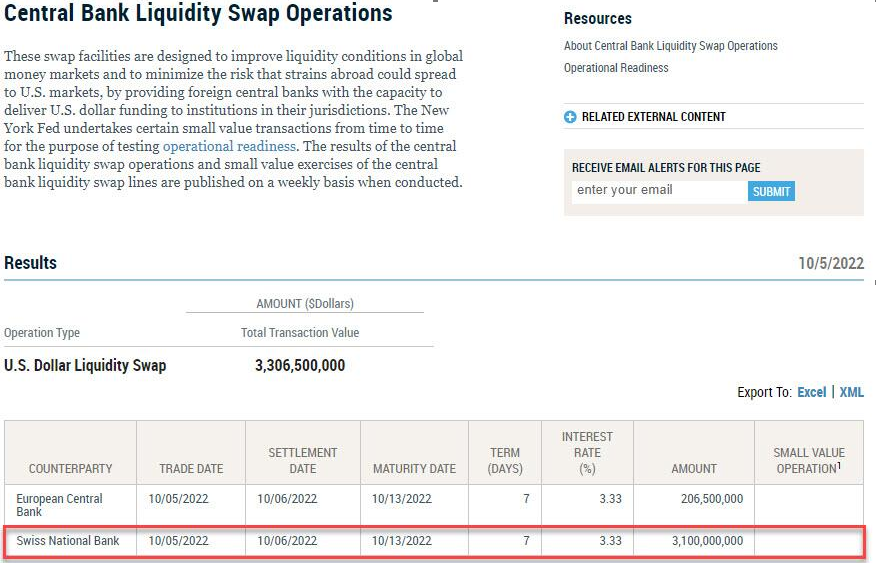

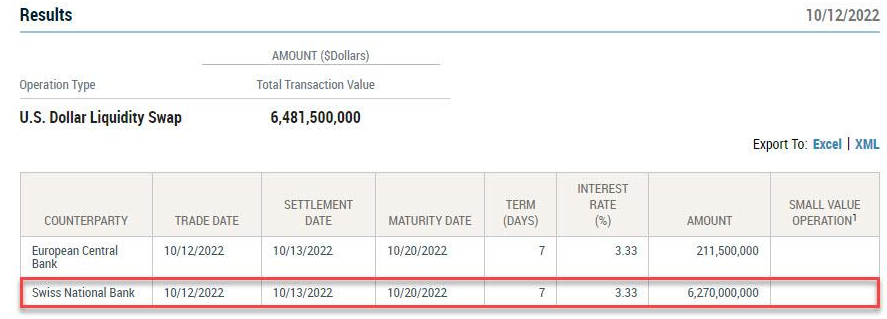

Nombreux sont ceux qui se posent des questions sur la stratégie opaque de la BNS. Un lecteur de longue date de ce site m’a envoyé il y a quelques semaines cette info:

Pas besoin de tout comprendre. La BNS a multiplié les lignes de Swap pour obtenir des liquidités en dollars. Voyez-vous les différences avec l’ensemble de la Zone euro? Alors pourquoi?

Des sommes folles aux mains de planète finance avec le contribuable pris en otage car garant de ce casino qu’aucune lumière ne pénètre!

Voici une pépite trouvée sur le site du Parlement suisse.

Des projets de mise en place d’un micro-impôt sur le trafic des paiements seront lancés dans plusieurs pays. Les volumes effectifs du trafic des paiements seront déterminants pour cet impôt. Dans les pays de l’OCDE, ce volume est généralement 100 fois supérieur au PIB. Pour que le volume du trafic des paiements en Suisse puisse être évalué, je prie le Conseil fédéral de répondre aux questions suivantes:

1. Quel est le volume total du trafic des paiements en Suisse?

– Les données sont-elles comparables avec celles des pays étrangers?

– Quelle part de ce volume est-elle liée à la place économique suisse?

2. La statistique C1 de la BNS recense le trafic des paiements « Swiss Interbank Clearing (SIC) ».

– Quel a été le volume de ce trafic de paiements pendant les années 2012 à 2017?

– Quelles données cette statistique recense-t-elle précisément?

– A quel montant s’élèvent les virements excédentaires pour les années 2013 à 2018?

– La statistique qui recense le trafic des paiements a-t-elle été modifiée depuis 2012?

3. Le volume des paiements internes (dit « in house ») des banques n’est pas publié.

– Quel est le volume des transactions « in house » des banques, Postfinance y compris?

– Peut-on l’estimer à quelque 35 000 milliards de francs?

4. Depuis octobre 2017, les opérations sur dérivés doivent être déclarées dans un référentiel central reconnu. Les chiffres publiés soulèvent eux aussi des questions. Le 9 octobre 2017 (semaine 40), SIX comptabilisait, pour les opérations sur dérivés de la rubrique « Equity », 837 000 transactions et une « notional value of open positions » de 1,3 « billiards » (1,3 million de milliards de francs). Le 24 avril 2018 (semaine 17), SIX faisait état de 855 000 transactions, mais d’une « notional value of open positions » de 3000 milliards de francs seulement. Entre ces deux semaines, le nombre de transactions a donc augmenté de 2,1 pour cent alors que la valeur baissait de plus de 99 pour cent pour la « notional value of open positions ».

– Comment peut-on expliquer que la valeur ait reculé de près de 1,3 millions de milliards de francs dans les opérations sur dérivés de la rubrique « Equity » alors que le nombre de transactions est resté pratiquement équivalent?

1. Les données disponibles ne permettent pas de chiffrer le volume total du trafic des paiements en Suisse. Les données des statistiques de la BNS concernant le trafic des paiements interbancaires dans le Swiss Interbank Clearing (SIC) fournissent cependant un certain ordre de grandeur puisque ces paiements représentent, de par leur nature, une grande partie du volume du trafic des paiements en Suisse. Le volume des paiements dans le SIC s’élevait à 43 396 milliards de francs en 2017. En outre, il existe des données sur le volume des paiements effectués par les clients des banques. Ce volume se montait à 4417 milliards en 2016 selon les statistiques de la Banque des règlements internationaux. Toutefois, il n’est pas possible d’additionner ce volume à celui du système de paiement SIC car ces deux volumes se recoupent en partie.

Le volume dans le système de paiement SIC correspond à environ 5900 pour cent du PIB suisse (2016), ce qui est dans un ordre de grandeur similaire au volume dans les systèmes de paiement interbancaires dans l’UE (environ 5000 pour cent du PIB en 2016) ou aux Etats-Unis (environ 6100 pour cent du PIB en 2016). La participation au SIC n’est pas réservée aux institutions suisses, et il n’existe pas de données sur la répartition du volume entre les participants suisses et étrangers.

2. Le volume du trafic des paiements dans le SIC pour les années 2012 à 2017 était le suivant (francs): 30 244 milliards (2012), 31 945 milliards (2013), 29 752 milliards (2014), 38 889 milliards (2015), 38 961 milliards (2016), 43 396 milliards (2017). Le système de paiement SIC permet aussi bien les paiements de masse que les paiements de gros montant. En 2017, le volume des paiements de 1 à 4999 francs se montait à 332 milliards, celui des paiements de 5000 à 999 999 à 1 932 milliards et celui des paiements d’un million et plus à 41 131 milliards.

Les statistiques des paiements dans le SIC n’incluent plus les virements excédentaires dans les montants (depuis 2008) et dans le nombre de transactions (depuis 2013). La raison est que les virements excédentaires ne sont pas des paiements, mais des virements techniques, à chaque début et à chaque fin de journée du SIC, entre les comptes de virement auprès de la BNS et les comptes de compensation auprès du SIC. La BNS ne publie pas de statistique concernant les virements excédentaires.

3. Le volume global des transactions internes (« in house ») des banques n’est pas connu. Une partie de ce volume se retrouve dans les statistiques des paiements effectués par les clients des banques. Ces paiements se montaient à 4417 milliards en 2016. Il existe également des données concernant spécifiquement PostFinance, qui joue un rôle clé pour les paiements de masse en Suisse. Les clients de PostFinance ont effectué des transactions pour un montant de 1800 milliards en 2017 selon le rapport annuel de PostFinance.

4. Le processus de déclaration est très récent et encore peu éprouvé. L’expérience par rapport à la déclaration et à l’analyse de ces données n’est donc pas encore suffisante pour pouvoir apporter une réponse à cette question.https://www.parlament.ch/fr/ratsbetrieb/suche-curia-vista/geschaeft?AffairId=20183582

Un pouvoir surréaliste aux mains de 3 personnes qui ne sont éventuellement qu’un pivot dominé par des puissances monétaires, économiques et financières étrangères!

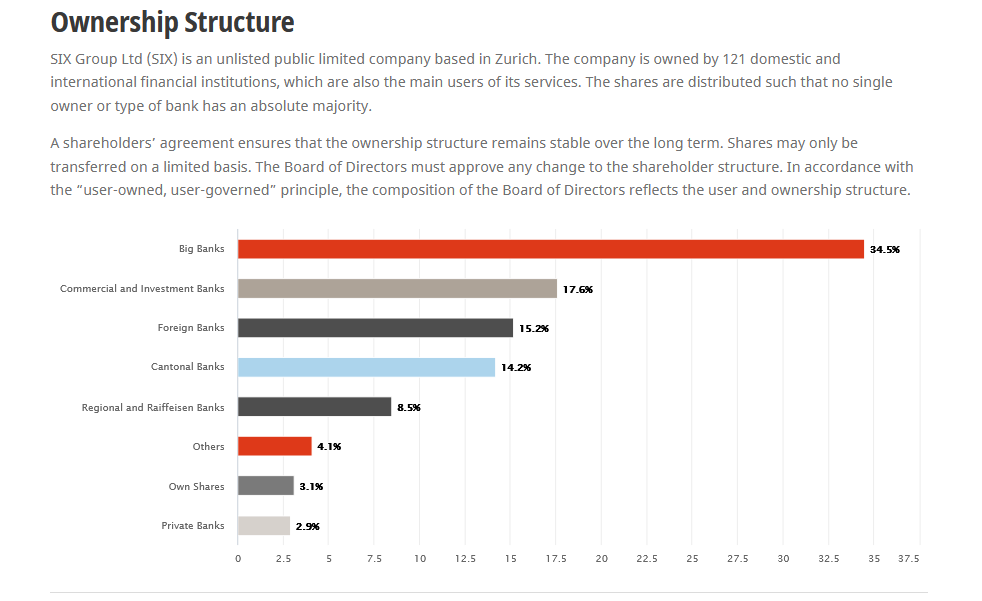

Un dialogue surréaliste avec des montants imprononçables sont aux mains de 3 personnes, mais surtout sont sous-traités à SIX group . Et qui possède Six group? Combien détiennent Blackrock et Vanguard? Eh bien on ne le sait pas! https://lilianeheldkhawam.com/2016/01/23/qui-dirige-la-bns-liliane-held-khawam/

Je finirai avec la question de l’inflation.

La théorie quantitative de la monnaie est supposée cadrer la définition de l’inflation.

La théorie quantitative de la monnaie postule un lien direct entre la quantité de monnaie en circulation et le niveau des prix. Selon cette approche, une stimulation monétaire n’a pas d’effets bénéfiques durables sur l’économie, elle ne génèrera que de l’inflation.

https://www.lafinancepourtous.com/decryptages/politiques-economiques/theories-economiques/theorie-quantitative-de-la-monnaie/

L’équation à la base de la théorie quantitative de la monnaie est due à Irving Fischer, économiste américain du début du XXème siècle. Elle se présente sous la forme :

M×V = P×Y

Où est la quantité de monnaie en circulation, V la vitesse de circulation de la monnaie (nombre de transactions effectuées), P le niveau des prix et Y le volume de production (autrement dit le PIB).

(…) une hausse de la quantité de monnaie crée mécaniquement de l’inflation

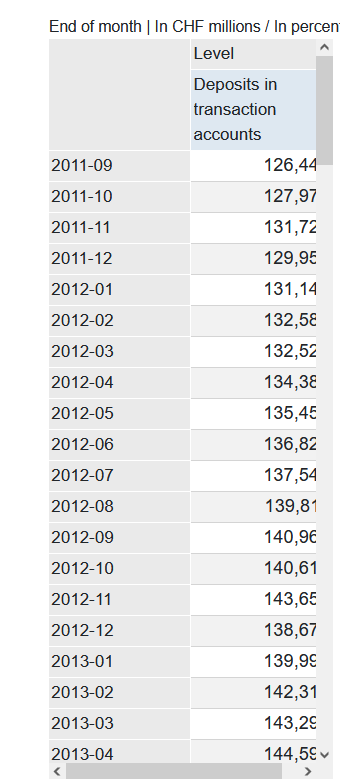

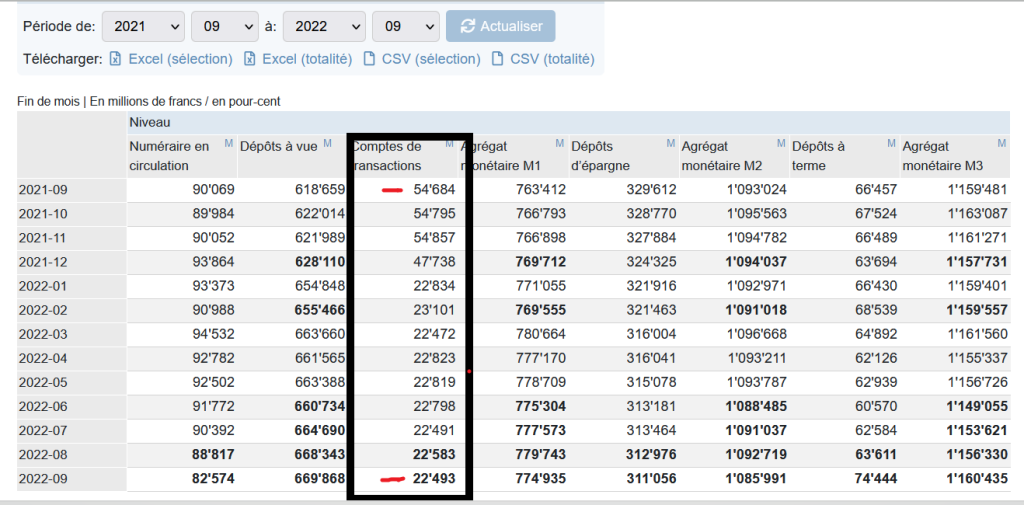

Pourtant en Suisse, on craint l’inflation alors même que ni la masse monétaire, ni la vitesse de circulation de la monnaie ne donnent prise. Le volume des comptes de dépôts des transactions étaient très hauts quand la BNS a fait gonfler son bilan. Or, personne n’a constaté d’inflation. Au contraire nous avons parlé ici de déflation. https://lilianeheldkhawam.com/2015/04/30/la-deflation-frappe-la-suisse-depuis-2011-la-bns-en-echec-par-liliane-held-khawam/

Et maintenant que la BNS réduit son bilan et que le volume des comptes de transaction se casse la figure, les prix montent!

La réalité est que le pouvoir absolu que s’est octroyée Planète finance lui permet de fixer les prix et d’offrir les quantités et la qualité des produits et des services à sa guise.

La théorie quantitative comme tout le reste ne sert à rien quand l’intérêt du grand nombre cède la place à une poignée de bénéficiaires finaux non identifiée.

Pourquoi les Suisses acceptent-ils de se soumettre aveuglément à des gens qui poursuivent des intérêts divergents de ceux du grand nombre?

LHK

Complément