Les statistiques sont l’un des outils de la gouvernance politique globalisée. Si celles-ci sont fausses, toute la chaîne de décisions politiques sera biaisée, avec des conséquences sociétales potentiellement incontrôlables. Dans la crise actuelle due au COVID-19, nous avons retenu au fil de nos publications au moins quatre raisons pour supposer fortement que les statistiques qui circulent sont fausses: Le virus était très probablement présent dans les pays d’Europe de nombreuses semaines avant que le chrono des épidémiologistes ne soit lancé. L’indisponibilité des tests de dépistage du virus auprès des cabinets médicaux. La volonté politique de ne tester que les personnes présentant déjà des symptômes prononcés. L’absence de mesures des personnes ayant présenté peu, voire pas de

Topics:

Liliane HeldKhawam considers the following as important: Autres articles

This could be interesting, too:

Liliane HeldKhawam writes 34’000 citoyens suisses demandent la sortie de la Suisse de l’OMS. Pétition.

Liliane HeldKhawam writes 2025 sera l’année de l’avènement des révolutionnaires de la BigTech au sommet de la gouvernance politique.

Liliane HeldKhawam writes Un Sauveur nous est né! Joyeux Noël.

Liliane HeldKhawam writes L’Humanité vampirisée disponible.

Les statistiques sont l’un des outils de la gouvernance politique globalisée. Si celles-ci sont fausses, toute la chaîne de décisions politiques sera biaisée, avec des conséquences sociétales potentiellement incontrôlables.

Dans la crise actuelle due au COVID-19, nous avons retenu au fil de nos publications au moins quatre raisons pour supposer fortement que les statistiques qui circulent sont fausses:

- Le virus était très probablement présent dans les pays d’Europe de nombreuses semaines avant que le chrono des épidémiologistes ne soit lancé.

- L’indisponibilité des tests de dépistage du virus auprès des cabinets médicaux.

- La volonté politique de ne tester que les personnes présentant déjà des symptômes prononcés.

- L’absence de mesures des personnes ayant présenté peu, voire pas de symptômes. Ce facteur qui s’il avait été pris en compte aurait fait chuter drastiquement le taux de mortalité dû à ce virus. Les autorités sanitaires pourront toujours le contrôler. Il leur suffirait de prendre un échantillon représentatif de la population, d’en tester l’immunité par un examen sérologique, et d’établir un rapport entre le nombre de personnes immunisées au nombre de décès dû au COVID-19. Nous pouvons supposer que compte tenu du haut de gré de contagiosité, la faiblesse du taux de mortalité risquera d’en surprendre beaucoup.

A ce qui précède, vient s’ajouter toute la polémique autour du protocole de traitement préconisé par le professeur Raoult. Pourtant, si les chiffres que son institut présente devaient se vérifier -ce dont nous ne doutons pas- l’efficacité de ses résultats est sans appel.

Pourtant, tout est fait pour mettre hors de portée de la population un traitement qui semble prometteur! A ce sujet le comportement erratique des décideurs politiques français est assez surprenant…

Toutefois, nous avons trouvé encore plus intéressant!

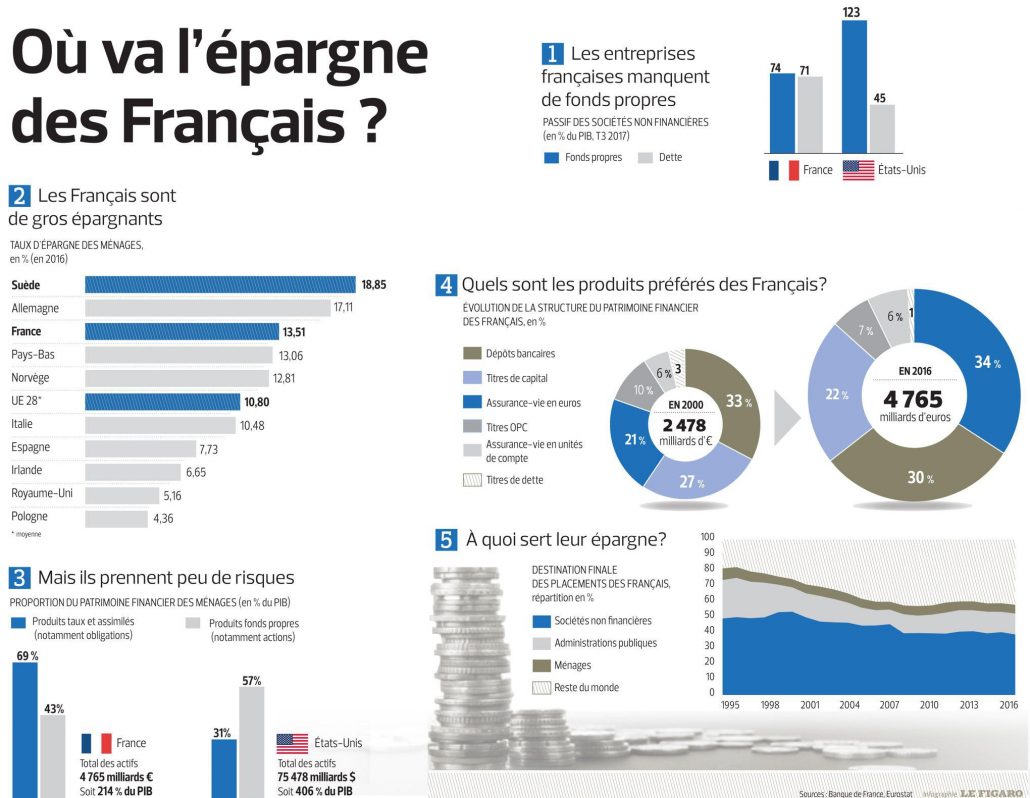

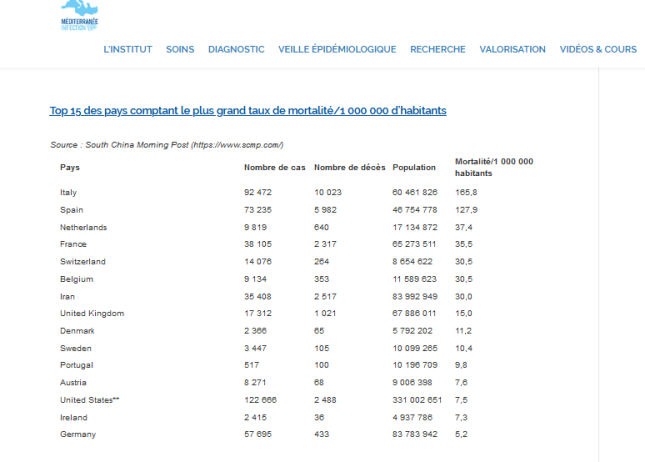

L’identification des 15 pays qui présentent le plus fort taux de mortalité par million d’habitants. Nous y trouvons 12 pays de l’Eurozone (y compris Suisse qui en fait de facto partie), la Grande-Bretagne, et les Etats-Unis. Pour une surprise, c’est une énorme surprise pour toute personne qui a lu Dépossession, ou qui suit les publications de ce site!(Cf. Annexe 2 ci-dessous)

14 des 15 pays qui sont les plus durement frappés par la mortalité au COVID-19 sont parmi ceux qui présentent aussi un niveau d’épargne parmi les plus élevés! Quand nous savons que le taux de mortalité pénalise le plus les personnes âgées au bénéfice d’une pension de retraite, nous ne pouvons que conclure que les plus grands bénéficiaires de la pandémie sont les décideurs gestionnaires des actifs des caisses de pension! Chaque décès de retraité réduit d’autant le poids de la charge.

Epargne-retraite, un accès toujours plus compliqué.https://lilianeheldkhawam.com/2019/12/10/epargne-retraite-un-acces-toujours-plus-complique-lhk/

Y a-t-il corrélation entre le volume (non le taux) d’épargne des pays (dépôts bancaires, assurance-viagère, caisses de pension, et leur taux de mortalité? …

Les personnes âgées livrées à la haute finance globale. https://lilianeheldkhawam.com/2020/03/19/les-personnes-agees-livrees-a-la-haute-finance-globale-lhk/

Une question se pose au sujet du taux de mortalité de la Suisse. Nous savons que son système hospitalier soulage le français. Ainsi, elle reçoit des patients français gravement atteints. Questions: l’a-t-on fait avec les Italiens, Allemands, etc.? Si décès il devait y avoir, viennent-ils gonfler les décès comptabilisés par la Suisse? Selon les réponses, cela signifierait que même le taux de mortalité serait faux en Suisse.

Dernière remarque au sujet de la top liste des 15 pays présentant le taux de mortalité le plus élevé pour un million d’habitants. Nous trouvons en 7ème place l’Iran… Nous nous abstiendrons de la commenter…

LHK

Annexe1

| Global Pension System Ranking by Country | ||

|---|---|---|

| Rank | Country | 2019 Index Score |

| 1 | The Netherlands | 81 |

| 2 | Denmark | 80.3 |

| 3 | Australia | 75.3 |

| 4 | Finland | 73.6 |

| 5 | Sweden | 72.3 |

| 6 | Norway | 71.2 |

| 7 | Singapore | 70.8 |

| 8 | New Zealand | 70.1 |

| 9 | Canada | 69.2 |

| 10 | Chile | 68.7 |

| 11 | Ireland | 67.3 |

| 12 | Switzerland | 66.7 |

| 13 | Germany | 66.1 |

| 14 | United Kingdom | 64.4 |

| 15 | Hong Kong | 61.9 |

| 16 | United States | 60.6 |

| 16 | Malaysia | 60.6 |

| 18 | France | 60.2 |

| 19 | Peru | 58.5 |

| 20 | Colombia | 58.4 |

| 21 | Poland | 57.4 |

| 22 | Saudi Arabia | 57.1 |

| 23 | Brazil | 55.9 |

| 24 | Spain | 54.7 |

| 25 | Austria | 53.9 |

| 26 | South Africa | 52.6 |

| 27 | Italy | 52.2 |

| 27 | Indonesia | 52.2 |

| 29 | Korea | 49.8 |

| 30 | China | 48.7 |

| 31 | Japan | 48.3 |

| 32 | India | 45.8 |

| 33 | Mexico | 45.3 |

| 34 | Philippines | 43.7 |

| 35 | Turkey | 42.2 |

| 36 | Argentina | 39.5 |

| 37 | Thailand | 39.4 |

https://www.investopedia.com/articles/personal-finance/042914/top-pension-systems-world.asp#citation-2

Annexe 2.

Extrait de Dépossession

Parallèlement à cette restructuration des agents du marché, l’alliance « grandes banques+banques centrales+asset managers » veut pouvoir disposer des immenses capitaux des différents pays sans risques de retrait desdits capitaux. Une forme de collectivisation, sauf que dans notre cas, celle-ci ne serait pas destinée à un quelconque prolétariat, mais au microcosme qui dirige le marché de la haute finance.

Et dans ce domaine, l’épargne représente bien évidemment un enjeu de premier plan, qu’il s’agit de récupérer. Cette denrée rare doit ensuite être rendue inaccessible à l’épargnant, et ce de manière durable !

Or, la principale épargne est celle de la retraite[1].

Pour illustrer notre propos, voici l’exemple de François Villeroy de Galhau, banquier central français qui va monter au créneau auprès de son gouvernement pour compliquer l’accès des déposants à leur épargne. En septembre 2015, suite au programme d’assouplissement quantitatif annoncé en janvier de la même année par la BCE, il va remettre un document officiel[2] au gouvernement français.

Détaillant l’usage qu’il souhaite faire de l’épargne européenne, cet ancien dirigeant de la BNP Paribas[3] va émettre des propositions visant à limiter au maximum les retraits. Il va ainsi proposer un moyen de bloquer les capitaux confiés aux établissements financiers tels que les banques, les assurances, et autres caisses de pension.

Dans son rapport, le banquier central va se plaindre de la prudence qui entoure l’investissement de l’épargne. « De ces travaux ressortent un défi et une conviction. Le défi pour la France et l’Europe est d’assurer la bonne compatibilité du « triangle de financement [4]», entre des attentes également légitimes mais en tension potentielle : des investissements plus innovants et donc plus risqués ; une épargne abondante mais prudente ; un système financier mieux sécurisé après la crise.

La conviction est qu’une Union de financement et d’investissement4 efficace en Europe est porteuse de solutions, si nous lui donnons bien trois ambitions : diversifier les possibilités de financement des entreprises ; mieux mutualiser l’épargne en zone euro ; orienter davantage les épargnants européens vers le long terme”[5].

Ces quelques lignes de M. Villeroy de Galhau nous renvoient aux commentaires relatifs au modèle d’intermédiation financière du shadow banking system. On y détecte les arguments en faveur d’investissements plus risqués et sur une durée plus longue, allant ainsi à l’encontre de l’intérêt des détenteurs de cette épargne. Le marché a besoin de l’épargne abondante de la zone euro pour faciliter l’emploi des produits dérivés et l’émission de créances à risques. De fait, l’épargne des ménages se montait à plus de 20’000 milliards d’euros en 2014, soit 12,7 % du PIB. Une manne bienvenue !

Des propositions cohérentes avec son statut de banquier et son appartenance à la corporation bancaire. L’idée de « mutualiser » l’épargne en zone euro est un point particulièrement intéressant. Le banquier central propose ainsi de mettre en commun l’épargne au sein de la zone euro. Nous revoilà donc avec un siphonage des liquidités vers le circuit financier supranational, avalisé par les représentants des États qui sont invités à mettre en place la législation nécessaire pour que les épargnants ne soient pas tentés par les retraits. Il s’agit donc d’une confiscation de la propriété privée au profit d’un « collectivisme » privatisé.

Et comment faire pour que les épargnants ne touchent pas à leur bien sans que cela ne soit ouvertement présenté comme une mesure de confiscation ? Voici l’argumentaire astucieux et alambiqué de M. Villeroy de Galhau : « Le FEEI[6] émettrait des bons d’épargne à très long terme, assortis d’une garantie de rendement réel minimal sous condition d’une période de détention suffisamment longue (de l’ordre de 1% à 1,5% par an hors inflation, pour un placement sur 20 ans). Différentes durées de détention pourraient être proposées en fonction de la date de départ à la retraite. Les retraits anticipés ne seraient pas possibles, sauf dans certaines circonstances exceptionnelles (et avec pénalités). La maturité moyenne de ces bons serait ainsi d’environ 20 ans. Le caractère attractif de ces bons d’épargne pourrait être renforcé en les rendant éligibles au régime fiscal couramment appliqué en matière d’épargne-retraite : les montants investis dans ces bons seraient déductibles du revenu imposable tandis que leurs produits seraient taxés à la sortie, c’est-à-dire normalement au moment de la retraite. »

Monsieur Villeroy de Galhau va aller encore plus loin en demandant à remettre la gestion de l’immense épargne, une fois centralisée, entre les mains des actionnaires d’actifs tout en interdisant à l’État de s’en mêler. « La collecte de l’épargne pourrait être centralisée au sein des banques publiques nationales (telles que KfW en Allemagne, la Caisse des dépôts en France, Cassa depositi e prestiti en Italie, ICO en Espagne, …). Ces institutions publiques garantiraient le rendement réel minimal et le remboursement des bons d’épargne (avec le soutien des États qui devraient les indemniser contre toute perte éventuelle liée au programme) ». M. Villeroy de Galhau demande donc à l’État, le plus sérieusement et le plus officiellement du monde, de laisser des financiers privés disposer librement et durablement de l’épargne nationale. Il faut donc pouvoir prendre des risques pour gagner de l’argent dans le cadre des investissements (spéculation ?) souhaités, mais en couvrant leurs risques avec l’argent public[7]. Résumons. Voilà un représentant d’un établissement public qui dispose de la puissance publique et qui travaille ouvertement à faire affluer l’épargne vers le circuit financier supranationale privé !

Que vont faire les dirigeants politiques qui reconnaissent le « marché » de la haute finance en tant que pièce centrale du puzzle de la mondialisation ? Ils vont retarder tout naturellement l’âge de la retraite et prôner la « flexibilité »…

C’est exactement ce qui se passe en Suisse. Le conseiller fédéral socialiste Alain Berset, qui a également milité en faveur de la loi de protection des grandes banques (ou « loi too-big-to-fail »), a fait diverses propositions pour retarder l’âge de la retraite. En voici quelques-unes : Faire passer l’âge de la retraite des femmes de 64[8] à 65ans, puis lier la retraite – hommes et femmes confondus – à une fourchette dont les 65 ans ne sont plus qu’un « âge de référence », avec 70 ans en limite supérieure. En faisant acter cet âge par le législateur, l’homme de gauche brise un tabou !

Quant à M. Villeroy de Galhau, descendant des industriels Villeroy et Boch, il fut président de Cetelem du groupe BNP Paribas, spécialiste du crédit à la consommation, avant de devenir directeur-général délégué du groupe BNP Paribas. La veille de sa nomination au poste de gouverneur de la Banque de France, un collectif de 150 économistes a rappelé le risque de conflits d’intérêts et a demandé aux parlementaires de s’y opposer. En vain.

- Villeroy de Galhau siège donc aujourd’hui à la BCE auprès de son ancien collègue de la BGL BNP Paribas[3], Gaston Reinesch, actuel gouverneur de la Banque du Luxembourg.

A propos de M. Gaston Reinesch, on relèvera qu’il a notamment occupé les fonctions suivantes : président de la BGL BNP Paribas, présidentde la National credit and Investment Company, et membre du conseil de European Investment bank…