Ne détenez pas d’or dans une banque suisse ou dans n’importe quelle autre banque. Nous voyons régulièrement des exemples dans des banques suisses de taille moyenne et de grande taille qui devraient fortement inquiéter les clients. En voici quelques-uns : Un client entrepose de l’or physique dans une banque, mais lorsqu’il souhaite le transférer vers des coffres privés, l’or n’y est plus et la banque doit s’en procurer. Des lingots d’or de 400 onces achetés par la banque pour le client en 2005 ont été frappés en 2011 seulement – donc l’or n’existait pas. Un client entrepose de l’or dans une banque très réputée. Le client dispose d’une attestation de la banque selon laquelle il détient de l’or physique. Lorsqu’il demande à inspecter son or, la banque refuse sa requête. On dit au

Topics:

Liliane HeldKhawam considers the following as important: Autres articles

This could be interesting, too:

Liliane HeldKhawam writes 2025 sera l’année de l’avènement des révolutionnaires de la BigTech au sommet de la gouvernance politique.

Liliane HeldKhawam writes Un Sauveur nous est né! Joyeux Noël.

Liliane HeldKhawam writes L’Humanité vampirisée disponible.

Liliane HeldKhawam writes L’Humanité vampirisée disponible.

Ne détenez pas d’or dans une banque suisse ou dans n’importe quelle autre banque. Nous voyons régulièrement des exemples dans des banques suisses de taille moyenne et de grande taille qui devraient fortement inquiéter les clients. En voici quelques-uns :

- Un client entrepose de l’or physique dans une banque, mais lorsqu’il souhaite le transférer vers des coffres privés, l’or n’y est plus et la banque doit s’en procurer.

- Des lingots d’or de 400 onces achetés par la banque pour le client en 2005 ont été frappés en 2011 seulement – donc l’or n’existait pas.

- Un client entrepose de l’or dans une banque très réputée. Le client dispose d’une attestation de la banque selon laquelle il détient de l’or physique. Lorsqu’il demande à inspecter son or, la banque refuse sa requête.

- On dit au client qu’il possède de l’or ou de l’argent physique, mais en réalité, il n’a que du métal-papier.

- Les banques suisses font tout ce qu’elles peuvent pour empêcher leurs clients de retirer leur or. Une grande banque refuse de transférer de l’or à l’extérieur si le client n’est pas présent. Une autre grande banque a récemment informé le client qu’elle ne transfèrerait pas d’or hors de la banque, même s’il le demande.

- Les banques suisses disent que l’or ou l’argent physique détenu dans leurs coffres ne figure pas sur leur bilan et que, selon la loi suisse, il appartient au client. Cela est correct, mais combien de fois avons-nous vu des banques sous pression utiliser les actifs de leurs clients comme collatéral pour leurs transactions – surtout lorsqu’elles sont sous pression ?

Tous les exemples ci-dessus sont tirés d’expériences directes de notre société. Ce ne sont pas des rumeurs – ce sont des faits.

Nous n’irons pas jusqu’à dire que nos expériences sont la norme pour les banques suisses. Mais nous avons trop de mauvais exemples impliquant des établissements réputés pour faire confiance aux banques, suisses ou étrangères, ou pour détenir des actifs solides de préservation de richesse à l’intérieur du système bancaire.

DÉTENEZ VOS ACTIFS DE PRÉSERVATION DE RICHESSE HORS DU SYSTÈME BANCAIRE

L’or et l’argent sont des actifs de préservation de richesse. Donc ils ne doivent pas être détenus à l’intérieur d’un système financier pourri et massivement sous levier. L’or physique et l’argent doivent être détenus dans des coffres privés sécurisés, hors du système bancaire, et le client doit y avoir accès.

Cela ne sert évidemment à rien de posséder une part d’un ou plusieurs lingots d’or de 400 onces. Les investisseurs doivent détenir leurs propres lingots et, préférablement, des lingots de petites tailles comme les 100 grammes ou 1 once. Si l’on a besoin de son or comme monnaie ou pour échanger, des lingots de 400 onces ou même de 1 kilogramme sont trop gros.

La Suisse a probablement le meilleur système politique au monde, et son économie est très bien gérée. C’est dommage que la Banque nationale suisse et le système bancaire suisse aient totalement abandonné la vieille façon de faire des banques suisse, c’est-à-dire le conservatisme, le service et la responsabilité personnelle. Auparavant, les actionnaires des banques suisses privées étaient tenus personnellement responsables du bilan de la banque. Si toutes les banques étaient gérées selon ce modèle, il n’y aurait pas souvent de crises financières. Les banques seraient dirigées avec prudence et conservatisme. Mais, en lieu et place, nous avons un système dans lequel la direction de la banque met le capital sous levier des centaines de fois, si l’on inclut les produits dérivés. Les profits sont ensuite privatisés, tandis que les pertes, elles, sont socialisées, c’est-à-dire essuyées par les gouvernements ou les déposants. L’ancien modèle bancaire suisse était superbe, mais il a été totalement détruit par le gouvernement américain qui a poursuivi un grand nombre de banquiers et gestionnaires d’actifs suisses. Il est intéressant de noter que personne n’a attaqué les grandes banques américaines, qui ont coûté au monde des dizaines de milliards de dollars en 2007-2009.

Comme mentionné dans un récent article, la Banque nationale suisse est le plus gros hedge fund au monde, et les banques suisses sont trop grosses pour le pays. Ceci est le résultat du modèle américain, et il y a aussi la cupidité, qui a envahi le système financier occidental.

Le système bancaire suisse fait cinq à six fois la taille du PIB suisse, ce qui est trop gros pour le pays. C’était la taille du système bancaire chypriote, lorsqu’il s’est effondré, en 2013. Malheureusement, les banques suisses sont aussi risquées que toutes les autres grandes banques internationales et ne sont pas un bon endroit pour détenir des actifs majeurs, selon notre opinion.

L’ÉCONOMIE SUISSE EST LA MEILLEURE AU MONDE

Par contre, si vous regardez l’économie et le système politique de la Suisse, il s’agit probablement du pays le mieux géré au monde. Tout récemment, j’ai eu des exemples d’événements qui n’arrivent dans aucun autre pays. Le taux de la TVA suisse sera abaissé de 8% à 7%, à partir du 1er janvier 2018. Nous avons reçu une lettre du propriétaire de notre bureau à Zurich nous annonçant que notre loyer serait réduit. Dans quel autre pays au monde les impôts et les loyers sont-ils réduits ? Dans aucun, bien sûr, étant donné que tout grimpe, en phase avec la création de dette et l’impression monétaire. Mais pas en Suisse, parce que le pays est bien géré, par le peuple et non pas par un gouvernement irresponsable.

La réduction de la TVA est le résultat d’un récent référendum, dans lequel les gens ont voté contre une augmentation de la TVA pour financer les retraites. La proposition amenée par le gouvernement fut rejetée par les Suisses et, comme résultat, au lieu d’augmenter la TVA à 8,3%, elle fut réduite à 7,7%. Dans le reste de l’Europe, il n’est pas question de réduire la TVA. La TVA est arrivée en tant que faible taxe de vente dans plusieurs pays européens, et a progressivement augmenté jusqu’à des niveaux atteignant 20-27%. Non seulement aucun pays n’a réduit la TVA, mais à chaque fois qu’il y a une augmentation de taxe, les gens n’ont pas leur mot à dire. Dans la plupart des pays, les taxes sont décidées par le Parlement.

La démocratie directe de la Suisse en fait le pays le mieux géré au monde. Le gouvernement a moins de pouvoir que dans n’importe quel autre pays occidental. Le gouvernement suisse compte sept membres, qui forment ensemble le Conseil fédéral. Le président de la Confédération est élu à chaque fois pour une année. Le rôle du président est surtout cérémonial.

Le Parlement suisse se réunit quatre fois par an, pendant trois semaines. Les sessions journalières pendant cette période sont relativement courtes. Les membres élus ont donc besoin d’un total de douze semaines pour « diriger » le pays. Il s’agit d’un temps assez court, comparé à la plupart des autres pays. Une grande partie des orientations politiques et fiscales du pays est déterminée par les cantons (états locaux), lesquels reçoivent également la majeure partie des recettes fiscales.

LA CORRECTION DE L’OR EST TERMINÉE

Pour ceux qui détiennent de l’or, l’attente peut paraître très longue avant que le prix de l’or ne reflète l’impression monétaire massive observée depuis 2007. Il est vrai que l’or, en dollars US, est un peu terne depuis 2012-2013, mais nous devons mettre cela en perspective. Depuis 2014, Le dollar a repris de la force à l’intérieur de sa tendance baissière à long terme. Cette montée temporaire du dollar s’est très probablement terminée au début 2017 et, à un moment donné, le dollar tombera dans un trou noir et disparaîtra dans l’oubli lorsque la Chine, la Russie et d’autres pays mettront fin au pétrodollar.

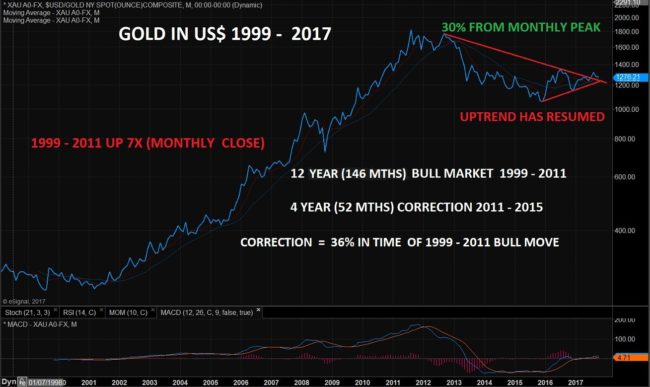

Malgré un dollar temporairement fort, l’or a très bien performé, même mesuré en dollars. Après avoir été multiplié par sept (clôture mensuelle) entre 1999 et 2011, il y a eu une correction de quatre ans jusqu’en 2015. En termes de temps, cette correction correspond à 36% de la période entre 1999 et 2011, ce qui est très proche de la période normale de Fibonacci de 38% à laquelle on pourrait s’attendre. Alors, même si cela a semblé long, nous sommes dans les délais prévus.

L’or, en dollars, est toujours à 30% de son plus haut mensuel, mais cet écart devrait se combler assez rapidement.

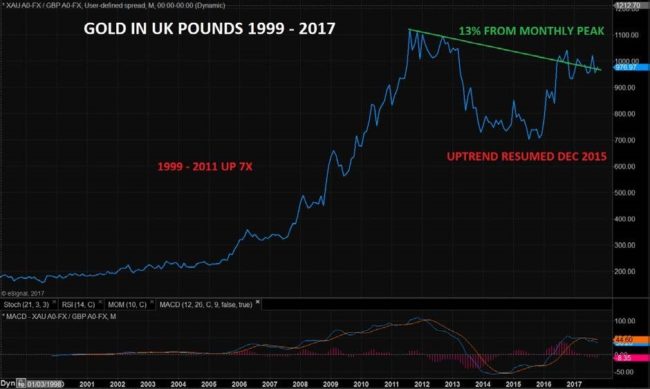

Si nous jetons un coup d’œil sur l’or dans d’autres devises, on voit que la correction fut à la fois plus courte et plus faible.

En dollars canadiens, par exemple, la correction ne dura que deux ans, jusqu’en 2013. Le prix de l’or en dollars canadiens n’est aujourd’hui qu’à 11% de son plus haut mensuel.

Même chose pour l’or en livres sterling. Le prix n’est qu’à 13% du pic mensuel de 2011, et l’or, en livres, est en route vers de nouveaux sommets.

Dans la plupart des devises, sauf en dollars, l’or a très bien performé, à la fois dans le temps et dans le prix. La tendance haussière est claire, et la question n’est pas de savoir si, mais quand l’or repartira vers de nouveaux sommets. Que ce soit en 2017 ou 2018 n’a pas vraiment d’importance. Ce qui est certain est que ce mouvement à la hausse est pratiquement garanti.

L’OR FAIT BEAUCOUP MIEUX QUE LE NASDAQ

Finalement, regardons l’or versus le NASDAQ. Entre 2000 et 2009, le Nasdaq a chuté de 93% par rapport à l’or. Malgré une multiplication par cinq de l’indice NASDAQ depuis 2009, la correction par rapport à l’or est minime, étant donné que le NASDAQ, par rapport à l’or, est toujours à 70% de son pic de 2000. Que cette correction ait lieu cette année ou l’année suivante, nous verrons une autre chute d’au moins 93%, et probablement plus, comme en 2000-2003.

Clairement, aucun investisseur en bourse ne croit en une telle chute. Mais, en janvier 2000, personne ne croyait que l’indice NASDAQ chuterait de 80% en deux ans, ou qu’il perdrait 93% par rapport à l’or. (…)