Ein Reservoir an arbeitslosen ArbeitskräftenDie US-Notenbank hat am 3. Mai die sog. Fed Funds Rate um 0,25% erhöht. Die Zinserhöhung der Fed war bereits die zehnte in Folge. Damit liegt der Leitzins in einer Spanne von 5,0 bis 5,25%. Unabhängig davon, ob demnächst eine «Zinspause» erfolgt oder nicht, hat der restriktive Kurs der US-Notenbank längst eine gewisse ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Migration der Superreichen: Die Dominanz Europas schwindet

finews.ch writes Zurich macht Ergänzungsakquisition in Down Under

finews.ch writes Veit De Maddalena: «Nach der Transformation sind wir jetzt im Übergangsjahr»

finews.ch writes Tessiner Privatbank ernennt neuen Leiter für Zürich

Ein Reservoir an arbeitslosen Arbeitskräften

Die US-Notenbank hat am 3. Mai die sog. Fed Funds Rate um 0,25% erhöht.

Die Zinserhöhung der Fed war bereits die zehnte in Folge. Damit liegt der Leitzins in einer Spanne von 5,0 bis 5,25%.

Unabhängig davon, ob demnächst eine «Zinspause» erfolgt oder nicht, hat der restriktive Kurs der US-Notenbank längst eine gewisse Angst vor einer bevorstehenden Rezession ausgelöst.

Denn wenn die Zinsen steigen, wird es teurer, sich Geld zu leihen.

Wenn die Fed ihren Kreditzins anhebt, werden sich die Kosten für die Kreditaufnahme für Verbraucher und Unternehmen erhöhen, was sich negativ auf die Ausgaben auswirken kann.

Und wenn die Nachfrage nach Waren und Dienstleistungen sinkt, fallen die Erträge von Unternehmen zurück.

Wenn die Unternehmen ihre Ausgaben einschränken, leiden Investitionen. Und dies kann zu einer Verlangsamung der Geschäftstätigkeit und möglicherweise zu weniger Beschäftigungsmöglichkeiten führen.

Es ist wichtig zu wissen, dass die Beziehung zwischen Zinssätzen und Beschäftigung komplex ist und die tatsächlichen Auswirkungen von verschiedenen Faktoren wie der allgemeinen Wirtschaftslage, dem Ausmaß von Zinsänderungen und anderen politischen Maßnahmen der Regierung abhängen können.

|

Mehr als 230 amerikanische Unternehmen haben bis April Insolvenz angemeldet. Laut S&P Global der höchste Stand in den ersten vier Monaten eines Jahres seit 2010, Graph: New York Times, May 19, 2023 |

Dennoch ist es nicht unberechtigt, mit einem signifikanten Anstieg der Arbeitslosigkeit zu rechnen.

Eine Anhebung der Zinssätze kann ferner die Währung eines Landes für ausländische Investoren attraktiver machen, was zu einer Aufwertung führt.

Eine stärkere Währung kann aber Exporte verteuern und weniger wettbewerbsfähig machen, was exportabhängigen Branchen schaden kann und möglicherweise zu Arbeitsplatzverlusten führt.

Es ist bemerkenswert, dass der US-Dollar derzeit trotz des anhaltenden Unfugs um eine Einigung bei der US-Schuldenobergrenze («Debt Ceiling») Stärke zeigt.

Während der Euro eine internationale Währung ist, ist der Greenback eine globale Währung, die in Zeiten Unsicherheit an Attraktivität gewinnt.

|

Drama um die Schuldenobergrenze: Die Vorschläge der Republikaner würden eine Kürzung der gesamten realen nichtmilitärischen, diskretionären Ausgaben um 47 % zwischen 2024 und 2033 vorsehen, Graph: Martin Wolf, FT, May 17, 2023. |

Alles in allem kann der vor einem Jahr angeschlagene restriktive Kurs der Geldpolitik auf beiden Seiten des Atlantiks als Monetary Austerity beschrieben werden:

Maßnahmen zur Geldaufwertung, wie z. B. eine Erhöhung der Zinssätze und eine Verringerung der Geldmenge gehören dazu, welche die Gläubiger direkt schützen und den Wert ihrer Ersparnisse erhöhen.

Weniger Geld im Umlauf drückt die Wirtschaft und verringert die Verhandlungsmacht der Arbeiterklasse.

Sowohl die Fed als auch die EZB setzen auf Arbeitslosigkeit, um das Lohnwachstum zu bremsen.

Der erschöpfende Hinweis auf «Lohn-Preis-Spirale» ist lediglich eine Nebelkerze, die von übereifrigen Politikern projiziert wird.

Wie Paul Donovan, UBS unterstreicht, befindet sich die erste Welle der Inflation nach der Pandemie (nachfragebedingte, vorübergehende Inflation) bereits in der Disinflation.

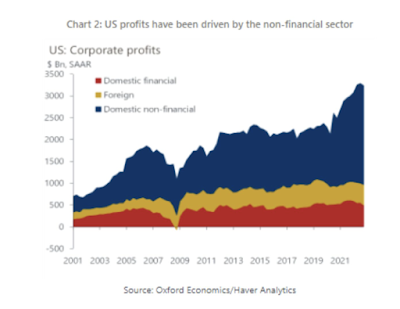

Die zweite Welle (angebotsgesteuerte Energieinflation) wird allmählich disinflationär. Und die dritte Welle der Inflation, die zurückbleibt, ist gewinnorientiert («profit-driven inflation»).

|

| Clara E. Mattei: The Capital Order – How Economists Invented Austerity and Paved the Way to Fascism, The University of Chicago Press, 2023. |

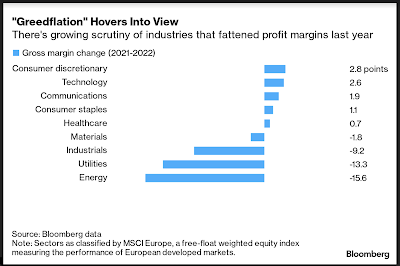

Die gewinngetriebene Inflation könnte also die jüngsten monatlichen Preiserhöhungen angekurbelt haben. Normalerweise werden die Preise erhöht, um die Kosten zu decken. Doch derzeit erhöhen einige Unternehmen die Preise, um die Gewinnmargen («profit margin») zu steigern, was zu einer Aufwärtstendenz für die Inflation zu Beginn des Jahres dürfte geführt haben.

Clara E. Mattei unterscheidet in ihrem neulich vorgelegten Buch drei Formen der Austeritätspolitik (Austerity Trinity):

Fiskalpolitik,

Geldpolitik,

Industriepolitik.

Bei Industrial Austerity geht es um Sparmaßnahmen, die die Form einer autoritären Industriepolitik (Entlassungen von Staatsbediensteten, Lohnkürzungen, Gewerkschafts- und Streikbekämpfung usw.) annehmen, die vertikalen Lohnbeziehungen zwischen Eigentümern und Arbeitern weiter schützen und Lohnunterdrückung zugunsten der höheren Profite einiger wenige fördern.

Eine fiskal-politische Austerität erfolgt i.d.R. in Form einer regressiven Besteuerung und Kürzungen „unproduktiver“ öffentlicher Ausgaben, insbesondere bei sozialen Bestrebungen (Gesundheit, Bildung usw.).

Die Frage ist aber, wozu Monetary Austerity eigentlich dient, wenn es Arbeitslosigkeit auslöst?

|

Zur Frage, ob sich die Inflation wieder auf den Trend vor der Pandemie einpendeln wird: Veränderung der Gewinnspanne 2021-2022, Graph: Bloomberg, May 19, 2023. |

Es ist wichtig zu beachten, dass die Auswirkungen der rigorosen Sparmaßnahmen je nach spezifischem Kontext, der Wirksamkeit der politischen Umsetzung und anderen Faktoren, die in der Wirtschaft eine Rolle spielen, variieren können.

|

| Während der sogenannten Großen Moderation machte es die niedrige Inflation den Unternehmen schwer, ihre Gewinne durch Preiserhöhungen zu steigern. Sie würden von der Konkurrenz unterboten werden, Graph: Oxford Economics Research, May 19, 2023. |

Nach der vorherrschenden neoklassischen Theorie benötigt eine Marktwirtschaft ein Reservoir an arbeitslosen Arbeitskräften, die bereit sind, eingestellt zu werden, um die steigende Produktionsnachfrage zu befriedigen.

Das Vorhandensein dieser Personen garantiert niedrigere Arbeitskosten (weil die Arbeitnehmer ersetzbar sind) und diszipliniert "natürlich" die Arbeitnehmer, die einen Anreiz haben, ihre Arbeitsplätze und Gehälter zu behalten, wie Mattei im oben zitierten Buch weiter argumentiert.

Ein Großteil der höheren Inflation in den 1970er Jahren war nicht wirklich auf eine hohe Gesamtnachfrage zurückzuführen, sondern wurde vielmehr durch hohe Kosten auf der Angebotsseite verursacht.

Die Parallelen zwischen den heutigen Preisanstiegen und der Inflation von damals sind unübersehbar.

Es gab zwei Ölpreisschocks. Da das Problem nicht wirklich in einer zu hohen Gesamtnachfrage lag, war es ein Fehler, diese angebotsseitige Inflation durch Austerität zu bekämpfen. Wenn gespart und weniger investiert wird, verlieren Menschen ihren Job.