Summary:

Der weltweit grösste Anleihemarkt schliesst das Jahr 2019 mit einer Gesamtrendite von rund 7% ab. Das ist die stärkste Performance des UST-Marktes seit 2011.Bemerkenswert ist, dass Anleihen-ETFs in der grossen Rotation zum passiven Investieren an Boden gewinnen.Wie sieht es mit festverzinslichen Wertpapieren im nächsten Jahr aus?Die Fed hat angekündigt, dass sie die Zinsen 2020 nicht ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Der weltweit grösste Anleihemarkt schliesst das Jahr 2019 mit einer Gesamtrendite von rund 7% ab. Das ist die stärkste Performance des UST-Marktes seit 2011.Bemerkenswert ist, dass Anleihen-ETFs in der grossen Rotation zum passiven Investieren an Boden gewinnen.Wie sieht es mit festverzinslichen Wertpapieren im nächsten Jahr aus?Die Fed hat angekündigt, dass sie die Zinsen 2020 nicht ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes EZB senkt Leitzinsen im Zollstreit auf 2,25 Prozent

investrends.ch writes «Der Handelskonflikt dürfte sich noch über eine längere Zeit hinziehen»

investrends.ch writes «Infrastruktur-Aktien: Solides Fundament für eine volatile Welt»

investrends.ch writes Hochwasser bedroht Osterferien in Italien

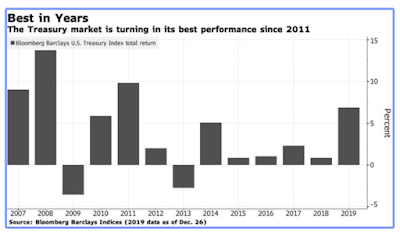

Der weltweit grösste Anleihemarkt schliesst das Jahr 2019 mit einer Gesamtrendite von rund 7% ab. Das ist die stärkste Performance des UST-Marktes seit 2011.

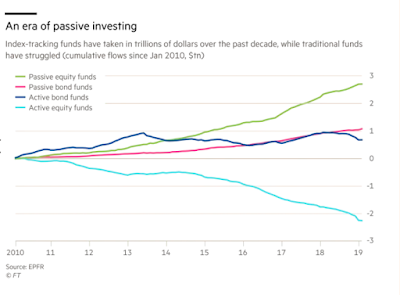

Bemerkenswert ist, dass Anleihen-ETFs in der grossen Rotation zum passiven Investieren an Boden gewinnen.

Wie sieht es mit festverzinslichen Wertpapieren im nächsten Jahr aus?

Die Fed hat angekündigt, dass sie die Zinsen 2020 nicht erhöhen will, solange die Inflation nicht wesentlich ansteigt.

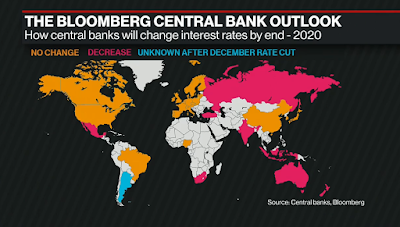

Die folgende Abbildung von Bloomberg zeigt den globalen Ausblick für die mögliche Entwicklung der Leitzinsen 2020. Es ist allem Anschein nach nicht mit Überraschungen zu rechnen.

Bloomberg Ausblick für die Zinspolitik der führenden Zentralbanken, Graph: BloombergTV, Dec 31, 2019

Das negative „cash-rate“-Umfeld in Europa und Japan dürfte bestehen bleiben, begleitet von einer besonders „dovish“ eingestellten US-Notenbank.

Ein weiterer Anker ist die Knappheit an sicheren, liquiden und erstklassigen Staatsanleihen, verursacht durch die fortbestehende QE-Politik.

Anleihen-ETFs gewinnen an Boden, Graph: FT, Dec 30, 2019

Und in Europa kommt dazu, dass das Angebot an sicheren Geldanlagen wegen der Besessenheit von Haushaltsdefiziten (diktiert durch Berlin) kontinuierlich abnimmt, d.h. dass die öffentliche Hand immer weniger Wertpapiere ausgibt, während die Nachfrage zunimmt.

Aber auch die wachsenden Spannungen in Sachen Handelspolitik zwischen den USA und China (mit Rückwirkungen auf Europa) und Rezessionsängste trugen dazu bei, dass die sicheren Anleihen in der Beliebtheitsskala der Anlagemöglichkeiten ganz oben standen.

Wertentwicklung der Obligationen im Jahr 2019, US versus Global, weiss: UST, blau: US Aggregate Bond Total Return, und gelb: Global Aggregate Bond Total Return, Graph: Bloomberg TV Dec 30, 2019

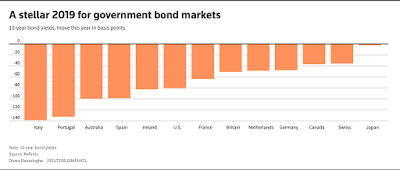

Zur Erinnerung: Die Fed hat 2019 die Zinsen dreimal gesenkt, während die EZB im September den Einlagezins (deposit rate) gelockert und die Rückkehr von Anleihekäufen angekündigt hat.

Auch China hat am Wochenende mitgeteilt, die Kreditkosten zu senken, um das Wirtschaftswachstum anzukurbeln.

10y Govt Bond Performance 2019, Graph: Dhara Ranasinghe, Reuters, Dec 30, 2019

Interessant ist zu beobachten, wie die US-amerikanischen Unternehmen die Ausgabe von EUR-Anleihen (die sog. Reverse Yankee Bonds) in diesem Jahr mehr als verdoppelten (€130Mrd.), dank niedriger Finanzierungskosten.

10 US-Treasury Bonds’ Performance 2019, Graph: Bloomberg Dec 30, 2019.

Fazit: Es gibt derzeit keinen Anlass, eine „bearish“ Stimmung in Bezug auf globale Staatsanleihen im kommenden Jahr an den Tag zu legen. Es ist sogar zu erwarten, dass eine Unmenge von Investoren 2020 von „Untergewichtung“ zu einer neutralen Haltung übergehen dürften.

Warum erholt sich die Wirtschaft aber nicht schneller?

Der wichtigste Grund ist „fiscal austerity“.

Ausgabenkürzungen würden angeblich das Haushaltsdefizit verringern, so die radikale Behauptung. Doch die „Gürtel-enger-schnallen“-Politik hat eindeutig auf dem Wirtschaftswachstum gelastet.

Auch als die Arbeitslosenquote über 8% lag, bestanden die Entscheidungsträger darauf, dass das Haushaltsdefizit ein grösseres Problem darstelle als der Mangel an Arbeitsplätzen.

Die Arbeitslosigkeit ist inzwischen auf beiden Seiten des Atlantiks von ihrem Höhepunkt nach der Krise (GFC) langsam zurückgegangen.

Sind wir aber jetzt OK?

Nein. Die Austerität hat viele bleibende Narben hinterlassen, insbesondere in der Politik, wie Paul Krugman in seiner Kolumne bei NYTimes am Dienstag unterstreicht.

Es gibt bestimmt mehrere Erklärungen für die populistische Wut, die die Demokratie in der westlichen Welt gefährdet. Aber die Nebenwirkungen von widrigen Sparmassnahmen stehen laut Krugman sicherlich ganz oben auf der Liste.