Normalerweise ist die Drittquartalszahlensaison nicht sehr spektakulär. Viele Firmen legen keine Gewinne, sondern bloss Umsatzzahlen vor. Einige verzichten gar ganz auf eine Berichterstattung. Zudem haben zuvor bereits die Halbjahreszahlen die Richtung aufgezeigt, unter normalen Umständen bleiben da die dicken Überraschungen aus. Doch in diesem Jahr ist das etwas anders: Ängste über eine weitere Konjunktureintrübung lassen der laufenden Reporting Season eine besondere Bedeutung zukommen. Wie stark haben sich die Geschäfte verlangsamt? Werden die Firmen die Erwartungen für die Zukunft etwas dämpfen? Anleger blicken gespannt auf die Zahlen der Schweizer Firmen. Und werden grosso modo nicht enttäuscht: "Die Berichtsaison ist insgesamt sehr positiv, UBS, Kühne+Nagel oder ABB haben etwa

Topics:

Von Pascal Züger considers the following as important:

This could be interesting, too:

investrends.ch writes Studie: Chancen für Bankenplatz Schweiz

investrends.ch writes «Jetzt ist die Zeit für aktives Investment»

finews.ch writes Verlieren die USA schon heute das letzte Triple-A-Rating?

finews.ch writes Getrumpt – Oswald Grübel über die Folgen der US-Zölle

Normalerweise ist die Drittquartalszahlensaison nicht sehr spektakulär. Viele Firmen legen keine Gewinne, sondern bloss Umsatzzahlen vor. Einige verzichten gar ganz auf eine Berichterstattung. Zudem haben zuvor bereits die Halbjahreszahlen die Richtung aufgezeigt, unter normalen Umständen bleiben da die dicken Überraschungen aus.

Doch in diesem Jahr ist das etwas anders: Ängste über eine weitere Konjunktureintrübung lassen der laufenden Reporting Season eine besondere Bedeutung zukommen. Wie stark haben sich die Geschäfte verlangsamt? Werden die Firmen die Erwartungen für die Zukunft etwas dämpfen? Anleger blicken gespannt auf die Zahlen der Schweizer Firmen.

Und werden grosso modo nicht enttäuscht: "Die Berichtsaison ist insgesamt sehr positiv, UBS, Kühne+Nagel oder ABB haben etwa überrascht, was sich auch positiv auf den Aktienpreis ausgewirkt hat", sagt Marc Hänni, Leiter Aktien Schweiz von Vontobel Asset Management, im cash-Börsen-Talk. Allerdings sei bei diesen Firmen auch die Erwartungshaltung nicht sehr hoch gewesen.

Daneben hätten einige in etwa die Erwartungen getroffen, während zwei "Ausreisser" enttäuschten: Nestlé und Temenos. Beide sind quasi Opfer ihres eigenen Erfolgs geworden, da die Erwartungshaltung der Anleger im Vorfeld der Zahlen sehr hoch war. Nestlé, die zuvor an der Börse einen beeindruckenden Lauf hatte, hat nun in den letzten vier Wochen vier Prozent korrigiert, Temenos allein in den letzten fünf Handelstagen 18 Prozent.

«Es wird noch Korrekturen geben»

Nichtsdestotrotz dürfen die insgesamt eher positiven Zahlen nicht darüber hinwegtäuschen, dass es der Wirtschaft immer schlechter läuft: Viele Einkaufsmanagerindizes (PMI) – sie zeigen der Zustand einer Volkswirtschaft – sind unter die kritische Grenze von 50 gefallen. Solche Werte signalisieren eine schrumpfende Industrie. Derzeit ist dies etwa in der Schweiz, in Deutschland, in Grossbritannien, in China oder in den USA der Fall.

"In den schwierigen Jahren 2001, 2009 und 2014, wo sich die PMI auf einem ähnlichen Niveau wie heute befunden haben, sind die Gewinnrevisionen der Firmen schon viel stärker im negativen Bereich gewesen", so Hänni. Am Schweizer Markt seien die Gewinnerwartungen für das nächste Jahr im Schnitt im hohen einstelligen Prozentbereich, was laut Hänni eher hoch ist. "Wir gehen davon aus, dass es hier noch Korrekturen geben wird."

Hänni rät in diesem schwierigen Umfeld Vorsicht walten zu lassen und nicht zu stark in den zyklischen Bereich zu gehen. Schwierig sollen es dabei vor allem die kleineren Titel haben: "Sowohl vom Konjunkturzyklus, als auch vom Börsenzyklus her ist es nicht der richtige Zeitpunkt, um in Small Caps zu investieren", meint Hänni.

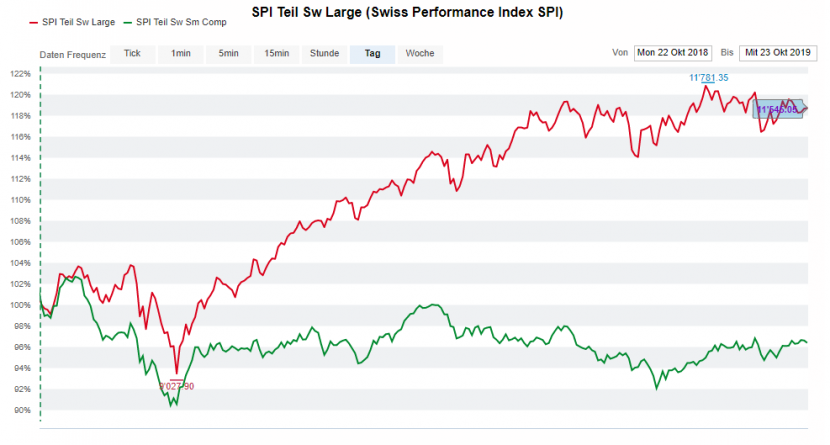

Gerade die kleinen Titel, die in den letzten 12 Monaten an der Börse klar schlechter als die grössten Schweizer Firmen abschnitten, sind häufig im zyklischen Bereich tätig, teilweise auch Zulieferer der kriselnden Autobranche. Der SPI Small, er beinhaltet die Schweizer Aktien, die nicht in den Top 100 sind, hat in den letzten 52 Wochen 3 Prozent eingebüsst. Im gleichen Zeitraum gewannen die 20 grössten Aktien (SPI Large) 19 Prozent dazu.

Kursentwicklung SPI Small (grün) und SPI Large (rot) in den letzten 52 Wochen, Quelle: cash.ch

Kursentwicklung SPI Small (grün) und SPI Large (rot) in den letzten 52 Wochen, Quelle: cash.ch

Hännis Fonds, der Swiss Mid and Small Cap Equity A, hat in den letzten 12 Monaten den Industrie- sowie den Chemiesektor reduziert. Aufgestockt hat er bei Firmen wie Cembra, Emmi, Galenica oder Vifor, ganz neu ins Portfolio gekommen ist Vetropack. "Unserer Meinung nach haben diese Titel genügend Visibilität, damit sie sich in den nächsten 12 Monaten positiv entwickeln können", sagt Hänni.

Gerade Vetropack dürften noch nicht allzu viele Anleger auf dem Radar haben, schliesslich ist es mit einem Börsenwert von ungefähr einer Milliarde Franken ein kleinkapitalisierter Wert. Die Firma aus Bülach stellt Verpackungen aus Glas her und weist ein hohes Wachstum auf. Die Aktie konnte in diesem Jahr bereits 30 Prozent zulegen auf inzwischen 2595 Franken.

Für Vetropack macht Hänni also eine Ausnahme und setzt entgegen seinem eigenen Ratschlag auf einen Small Cap. Was macht den Titel interessant? "Vetropack hat eine hohe Kapazitätsauslastung und ist in der Lage eine bessere Marge zu erzielen", so der Aktienexperte. In vielen Märkten sei die Firma besser positioniert als der Konkurrent Verallia aus Frankreich, zudem habe Vetropack die besseren Produktionsstätten und sei auch von der Bewertung her "interessanter".

Im cash-Börsen-Talk erläutert Marc Hänni ausserdem, wie sich die Small und Mid Caps in der längeren Frist entwickelt haben, zudem nennt er drei weitere Favoriten aus dem Mid-Caps-Bereich.