Summary:

UST-Trader gehen allem Anschein nach davon aus, dass die Fed tatsächlich die Pause-Taste gedrückt hat, und daher in absehbarer Zeit keine weiteren Zinserhöhungen zu erwarten sind.Da die Risiken einer ansteigenden Inflation und unmittelbar bevorstehenden Straffung der Geldpolitik durch die Fed gering empfunden werden, bleibt die Laufzeitprämie (term premium) weiterhin negativ (violette Linie), wie in der ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

UST-Trader gehen allem Anschein nach davon aus, dass die Fed tatsächlich die Pause-Taste gedrückt hat, und daher in absehbarer Zeit keine weiteren Zinserhöhungen zu erwarten sind.Da die Risiken einer ansteigenden Inflation und unmittelbar bevorstehenden Straffung der Geldpolitik durch die Fed gering empfunden werden, bleibt die Laufzeitprämie (term premium) weiterhin negativ (violette Linie), wie in der ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Energiebörse EEX kündigt neue Produkte für Energiewende an

investrends.ch writes Vier Stolperfallen bei der neuen Einreisekarte für Thailand

investrends.ch writes Vontobel: Neue Leiterin Clients International

investrends.ch writes Eurizon: Neuer Verkaufschef für die Schweiz

UST-Trader gehen allem Anschein nach davon aus, dass die Fed tatsächlich die Pause-Taste gedrückt hat, und daher in absehbarer Zeit keine weiteren Zinserhöhungen zu erwarten sind.

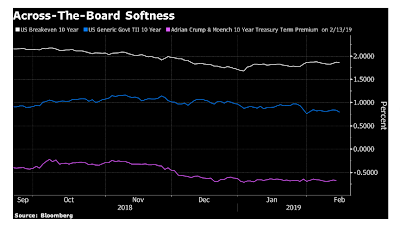

Da die Risiken einer ansteigenden Inflation und unmittelbar bevorstehenden Straffung der Geldpolitik durch die Fed gering empfunden werden, bleibt die Laufzeitprämie (term premium) weiterhin negativ (violette Linie), wie in der folgenden Abbildung zu sehen ist.

Die Inflationserwartungen, gemessen durch die Breakeven-Sätze (weisse Linie), belaufen sich auf weniger als 2%, nämlich auf 1,87%.

Auch die Rendite der TIPS, d.h. der inflationsindexierten UST-Bonds, mit 10 Jahren Laufzeit verharrt auf einem niedrigen Niveau: 0,79%. Das ist die reale Rendite.

UST Bonds mit 10 Jahren Laufzeit und die negative Laufzeitprämie (neg term premium), Graph: Bloomberg, Febr 15 2019

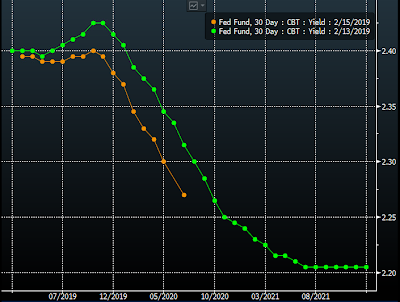

Vor diesem Hintergrund ist es kein Wunder, dass die Fed Funds Futures Kurve auf eine Entspannung hindeutet, soweit das Auge reicht.

Fed Funds Future Kurve, Graph: Bloomberg, Febr 15, 2019

Bemerkenswert ist in diesem Umfeld der Wirtschaft, dass die von Präsident Trump ernannten Personen weiterhin Deflationisten sind, wie Paul Krugman sie in seinem Blog bei NYTimes beschreibt.

Männer, die jeden Versuch, die Wirtschaft vor der globalen Finanzkrise (GFC) zu retten, zurückwiesen und sich angesichts der niedrigen Zinsen verbittert gegen die Fed aussprachen, wie z.B. Larry Kudlow, Kevin Hassett, David Malpass.

Sie sind alle rechtskonservative, ohne Ausnahme, hard-money und „Inflation-lauert-um-die-Ecke“ Typen, einfach Mitläufer im Sinne von Trumps Weltanschauung.

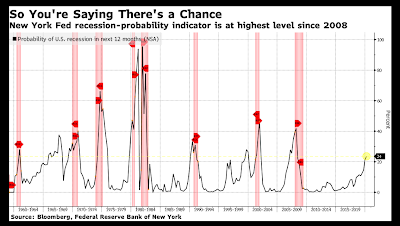

Die Wahrscheinlichkeit einer US-Rezession in den kommenden 12 Monaten, Graph: Bloomberg Febr 16, 2019

Armutszeugnis. Es geht, kurz gesagt, um bad economics.

Es ist der seltsame Konsensus, Defizite immer ein wichtigeres Problem zu betrachten als die Arbeitslosigkeit. Und die falsche Schlussfolgerung daraus ist, dass Haushaltskonsolidierung immer als notwendig und unvermeidbar angestrebt werden muss: Schulden-Reduzierung, koste es was es wolle.

Die dazu zugrunde liegende Annahme propagiert nämlich die Effizienz der Märkte. „Wir müssen das Vertrauen der Märkte gewinnen“, lautet das Mantra. Nur so könne das Wachstum gestützt werden.

Deshalb wird auch der Arbeitsmarkt als inhärent stabil angesehen, basierend auf der angebotsseitig bestimmten Höhe der Produktion und Beschäftigung.

Doch die aus dem neoklassisch geprägten Ansatz hergeleitete Makroökonomik trägt dazu bei, dass die Unterbeschäftigung zunimmt und das Wirtschaftswachstum schwach bleibt.

Märkte sagen heute etwas völlig anderes aus als die von der (vorherrschenden) Theorie unterstellt wird.