Summary:

Der „dovish“e Ton, den die Zentralbanken in den grossen Volkswirtschaften rund um den Globus zuletzt anschlugen, hat Folgen.Die festverzinslichen Papiere rücken wieder in den Vordergrund. Insbesondere sind sichere und liquide Staatsanleihen wieder rege gefragt.Bemerkenswert ist dabei die Stellung der japanischen Staatspapiere. Während die JGBs negative oder nahezu null Renditen aufweisen, können Investoren noch immer saftige ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Der „dovish“e Ton, den die Zentralbanken in den grossen Volkswirtschaften rund um den Globus zuletzt anschlugen, hat Folgen.Die festverzinslichen Papiere rücken wieder in den Vordergrund. Insbesondere sind sichere und liquide Staatsanleihen wieder rege gefragt.Bemerkenswert ist dabei die Stellung der japanischen Staatspapiere. Während die JGBs negative oder nahezu null Renditen aufweisen, können Investoren noch immer saftige ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Energiebörse EEX kündigt neue Produkte für Energiewende an

investrends.ch writes Vier Stolperfallen bei der neuen Einreisekarte für Thailand

investrends.ch writes Vontobel: Neue Leiterin Clients International

investrends.ch writes Eurizon: Neuer Verkaufschef für die Schweiz

Der „dovish“e Ton, den die Zentralbanken in den grossen Volkswirtschaften rund um den Globus zuletzt anschlugen, hat Folgen.

Die festverzinslichen Papiere rücken wieder in den Vordergrund. Insbesondere sind sichere und liquide Staatsanleihen wieder rege gefragt.

Bemerkenswert ist dabei die Stellung der japanischen Staatspapiere. Während die JGBs negative oder nahezu null Renditen aufweisen, können Investoren noch immer saftige Erträge erzielen, wie Bloomberg berichtet.

Wie kommt es?

Wenn Spekulanten Fremdwährungen in Yen eintauschen und den Erlös anschliessend in japanische Schuldtitel investieren, winken verhältnismässig hohe Renditen, dank „basis swaps“.

Das nennt man „carry trades“.

Die Daten des japanischen Finanzministeriums zeigen, dass ausländische Investoren in fünf Tagen bis zum ersten Februar 5,8 Mrd. USD japanische Staatspapiere kauften.

Japans Staatsanleihen glänzten in jüngster Zeit mit einem positiven Ertrag, während die japanischen Aktien eingebrochen sind, Graph: Bloomberg, Febr 8, 2019

Durch den Einsatz von Swap-Transaktionen, die Wechselkurse einschliessen, können Investoren mit japanischen Anleihen mehr verdienen als mit Staatsanleihen in USD oder in EUR.

Bemerkenswert ist, dass die JGBs nach der Schweiz weltweit die niedrigsten Renditen bieten.

Die Rendite der japanischen Staatspapiere mit 6 Monaten Laufzeit, abgesichert mit USD, Graph: Bloomberg, Febr 8, 2019

Zum Beispiel beläuft sich die effektive Rendite von JGBs mit 5 Jahren Laufzeit auf 2,96%, d.h. 50 Basispunkte mehr als bei US Treasury Bonds.

Investoren aus Übersee kaufen Haufen JGBs, Graph: Bloomberg, Febr 8, 2019

Basis-Swaps tragen dazu bei, dass v.a. kurzfristige japanische Staatspapiere zu einem lukrativen Angebot für Dollar-Kreditgeber werden.

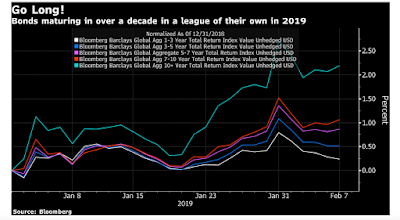

Die Erträge der langfristigen Anleihen überragt seit Jahresbeginn die der kurzfristigen Anleihen, Graph: Bloomberg, Febr 9, 2019

Während die UST-Kurve die flache Form fortsetzt, sorgt die japanische Zentralbank (Bank of Japan: BoJ) mit ihrer „yield-curve“-Kontrolle Massnahme (YCC) dafür, dass der Rendite-Abstand (spread) zwischen dem japanischen Leitzins und der Rendite der 10-jährigen Staatsanleihen mehr oder weniger unverändert bleibt.

Das heisst, dass die von der BoJ kontrollierte, relativ steile Form der japanischen Rendite-Kurve die JGBs aus Sicht der ausländischen Investoren „attraktiv“ erscheinen lässt.

Die Renditen der japanischen Staatsanleihen (JPY): (*)

2J: -0.18%

5J: -0.17%

10J: -0.04%

20J: 0.40%

30J: 0.57%

Die Renditen der amerikanischen Staatsanleihen (USD): (*)

3M: 2.41%

6M: 2.49%

12M: 2.52%

2J: 2.47%

5J:2.44%

10J: 2.63%

Quelle: Bloomberg, Febr 8, 2018