Les quantitative easing de la dernière décennie ont créé un assèchement de liquidités locales. Ceci est un fait observable. Les banques locales sont étranglées par diverses directives imposées par les tenants et « régulateurs » de la haute finance internationale (Finma pour la Suisse). L’échec économique se propage, avec de multiples faillites de commerces et d’entreprises? Vous n’avez plus accès à vos capitaux-épargne? Vos autorités ne veulent plus vous remettre vos capitaux de retraite? Milton Friedman avait déjà prévu les conséquences du néo-libéralisme. Il a promu l’instrument qui devrait combler les maux générés par ses propres concepts. L’hélicoptère monétaire, ou « quantitative easing pour le peuple« , fut avancé par le père du néolibéralisme, le monétariste Milton Friedman, et

Topics:

Liliane HeldKhawam considers the following as important: Autres articles

This could be interesting, too:

Liliane HeldKhawam writes 34’000 citoyens suisses demandent la sortie de la Suisse de l’OMS. Pétition.

Liliane HeldKhawam writes 2025 sera l’année de l’avènement des révolutionnaires de la BigTech au sommet de la gouvernance politique.

Liliane HeldKhawam writes Un Sauveur nous est né! Joyeux Noël.

Liliane HeldKhawam writes L’Humanité vampirisée disponible.

Les quantitative easing de la dernière décennie ont créé un assèchement de liquidités locales. Ceci est un fait observable. Les banques locales sont étranglées par diverses directives imposées par les tenants et « régulateurs » de la haute finance internationale (Finma pour la Suisse).

L’échec économique se propage, avec de multiples faillites de commerces et d’entreprises? Vous n’avez plus accès à vos capitaux-épargne? Vos autorités ne veulent plus vous remettre vos capitaux de retraite? Milton Friedman avait déjà prévu les conséquences du néo-libéralisme. Il a promu l’instrument qui devrait combler les maux générés par ses propres concepts.

L’hélicoptère monétaire, ou « quantitative easing pour le peuple« , fut avancé par le père du néolibéralisme, le monétariste Milton Friedman, et ce dès les années 60. « Dans sa logique monétariste, la banque centrale doit avoir recours à la distribution de liquidités (Friedman utilise alors l’image d’une distribution de billets par hélicoptère) pour mettre fin à un risque de spirale de baisse des prix. L’argent distribué vient gonfler la demande et relancer l’inflation.

La logique est bien celle du monétarisme : agir sur la masse monétaire pour agir sur les prix. On remarque aussi que ce concept se distingue de l’usage habituel de la planche à billets, qui sert souvent à combler un déficit chronique de l’Etat. Ici, l’Etat n’intervient pas, précisément pour éviter tout risque de spirale hyperinflationniste. En étant distribué aux agents économiques pour être dépensé, cet argent, au contraire, dispense l’Etat de s’endetter davantage et comble les déficits en venant grossir les revenus fiscaux. » (R Godin)

Reste plus qu’à savoir qui paie et si cela signifie une confiscation généralisée des avoirs bancaires…

LHK

Ci-dessous 2 articles

Les banques centrales vous annoncent un krach financier… et l’arrivée du revenu de base universel! Vincent Held

Difficile d’imaginer que des États désespérément surendettés – tels que la Grèce, l’Italie, l’Espagne, les États-Unis ou même la France – puissent un jour réellement mettre en œuvre un quelconque revenu de base universel. Et pourtant, ces pays sont aujourd’hui prêts à dépenser des dizaines de millions pour répliquer, chez eux, la fameuse « expérimentation finlandaise »!

L’explication de ce paradoxe est en réalité très simple: le revenu de base ne coûtera rien aux États qui décideront de le mettre en œuvre. Il devrait même leur permettre de réaliser de gigantesques économies à un moment où ils en auront le plus grand besoin!

Mais cela ne sera pas nécessairement gratuit pour tout le monde…

Vidéo du Mouvement Français pour un Revenu de Base (MFRB)

Vers un revenu de base administré par les banques centrales

Comment ne pas être frappé par le soudain engouement des banques centrales européenne, suisse, américaine, japonaise et suédoise pour l’idée de « l’hélicoptère monétaire »?

« Vous pouvez créer de la monnaie et la distribuer aux gens. C’est l’hélicoptère monétaire. […] La question est de savoir […] quand il est opportun de recourir à ce type d’instrument de dernier recours. » (Peter Praet, économiste en chef de la BCE, 15.03.2016)

Comme le démontre très bien la citation ci-dessus, « l’hélicoptère monétaire » consiste à créer de l’argent frais pour le verser directement aux citoyens… ce qui revient, bien évidemment, à mettre en place un revenu de base universel!

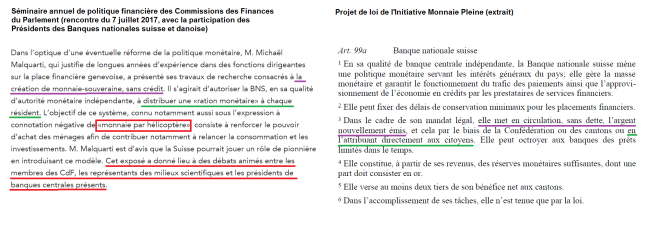

C’est ce qu’expliquait récemment une députée suisse à ses collègues du Parlement:

« La Banque nationale devrait fournir de l’argent sans dette. […] Si l’argent est versé directement à la population […], il en résulte automatiquement une sorte de revenu de base. […] La Banque nationale suisse [pourra] créer de l’argent – et le répartir – comme depuis un hélicoptère ». (Kathrin Bertschy, au cours des débats du Parlement suisse sur l’Initiative Monnaie Pleine, 14/12/2017)

Il aura en tout cas suffi qu’en mars 2016, le président de la BCE (Mario Draghi) qualifie l’hélicoptère monétaire de « concept très intéressant » pour que tout s’emballe…

Quatre jours plus tard, un cadre dirigeant de la Banque nationale suisse reprenait l’idée à son compte – sans que l’on comprenne au juste qu’elle mouche avait bien pu le piquer!

« Il est important de parler de l’hélicoptère monétaire, car les gens doivent comprendre qu’il existe des outils qui peuvent être utiles dans les situations extrêmes. » (Ben Bernanke à la télévision d’État suisse – SRF, 14.06.2016)

Janet Yellen, alors présidente de la Réserve fédérale américaine, n’allait pas tarder à trouver, elle aussi, du charme à cette idée exotique:

« [L’hélicoptère monétaire] est quelque chose que l’on peut légitimement considérer dans une situation anormale et extrême »

Renchérissement par un autre haut responsable de la Fed le mois suivant (juillet 2016) :

« [L’hélicoptère monétaire] pourrait être la prochaine étape… »

Et du côté de la Banque du Japon – une semaine plus tard à peine:

« A ce stade, il n’est pas nécessaire […] d’employer l’hélicoptère monétaire »

Voilà bien des propos rassurants! Nulle situation « anormale » ou « extrême » à l’horizon, donc…

Quand la Suisse se prépare activement à un scénario catastrophe…

Tout comme leurs homologues américains et européens, les banquiers centraux suisses sont bien conscients du fait que « l’hélicoptère monétaire » doit être envisagé comme une option de dernier recours:

« Cette politique [de l’hélicoptère monétaire] ne peut avoir de sens que dans le cas d’une économie complètement bloquée. […] C’est un coup à peu près unique. Il faut choisir le bon moment » (Le Temps, 15.04.2016)

On peut ainsi s’étonner du fait qu’une mesure censée répondre à une situation économique « extrême » ou « complètement bloquée » se retrouve aujourd’hui au cœur des débats du Parlement suisse… Et ce, en coordination directe avec la Banque nationale!

Activée il y a une dizaine d’années, la fameuse « bombe à retardement » de la Banque nationale (l’expression vient d’un cadre dirigeant de l’établissement!) aurait-elle entamé son compte à rebours final?

Cette question ne concerne évidemment pas que le seul peuple suisse. Ce compte à rebours est aussi celui de toutes les autres banques centrales aujourd’hui engagées dans la grande fuite en avant des quantitative easing : Réserve fédérale américaine, BCE, Banque du Japon, Banque d’Angleterre, Banque de Suède…

« On dirait bien que nous sommes en train de créer une bulle [sur le marché de la dette] qui causera des pertes importantes quand les taux remonteront. On pourrait presque dire que c’est là notre stratégie. » (Jerome Powell, actuel président de la Réserve fédérale américaine – à propos du quantitative easing américain, octobre 2012)

L’hélicoptère monétaire est donc la roue de secours sur laquelle les dirigeants occidentaux pourront (momentanément) s’appuyer pour faire face à leurs obligations sociales (allocations chômage, famille, retraites…), lorsque l’élastique – toujours plus tendu – de la dette aura fini par lâcher. Pas étonnant que des dirigeants politiques de tous bords expriment tant d’enthousiasme pour l’idée du revenu de base!

Mais si cette mesure ne coûtera rien aux États, il n’est pas encore dit qu’elle sera totalement gratuite pour tout le monde…

Comme le remarquait récemment le grand quotidien suisse Le Temps, il y a en effet peu de chances pour que l’épargne privée des citoyens échappe totalement à la casse le jour où la gigantesque bulle de la dette occidentale éclatera. Même les capitaux de l’épargne-retraite ne seront pas à l’abri d’éventuelles ponctions comme en témoigne, dans le cas français, la spectaculaire loi Sapin II.

Introduire le revenu de base pour confisquer l’épargne-retraite?

Non, la Suisse n’est pas un pays communiste – très loin de cela, même. Et pourtant, la suppression pure et simple des rentes LPP – pourtant basées sur une épargne privée! – peut aujourd’hui être proposée ouvertement par des parlementaires sans susciter le moindre émoi. Et ce n’est pas d’un marginal quelconque – mais bien d’un représentant du plus grand parti politique helvétique – que nous vient aujourd’hui cette demande d’expropriation tout à fait inédite!

« Nous dépensons aujourd’hui des sommes colossales pour redistribuer les fonds des assurances sociales de façon équitable – et en particulier l’assurance-vieillesse, la prévoyance professionnelle (LPP), l’assurance-invalidité, l’assurance-chômage, l’assurance-accidents […] Si l’on pouvait économiser toutes ces dépenses de redistribution et verser un certain montant à tous les habitants de ce pays, alors me disais-je, l’idée [du revenu de base] mériterait réflexion. Mais cela impliquerait que l’on supprime toutes les aides sociales existantes. » (Sebastian Frehner, au cours des débats du Parlement suisse sur le Revenu de Base Inconditionnel)

Les militants fervents du revenu de base ont en tout cas de quoi se réjouir. Leurs vœux risquent bien de se réaliser plus vite encore qu’ils ne l’espèrent!

Vincent Held, Master en Finance (HEC Lausanne) et auteur du Crépuscule de la Banque nationale suisse, publié aux Éditions Xenia (synopsis).

La BCE prête à sortir son « monnaie hélicoptère »

L’économiste en chef de la BCE, le Belge Peter Praet, l’a confirmé : l’usage de « l’hélicoptère », autrement dit de la création monétaire directe pour les agents économiques, est une arme dont dispose la BCE. Est-ce un moyen d’ancrer à tout prix les anticipations d’inflation ou est-ce une vraie possibilité ?

L’usage de l’« hélicoptère » monétaire, autrement dit du déversement massif de monnaie sur l’économie, va-t-elle devenir réalité en zone euro ? Cette vieille idée évoquée par Milton Friedman, le père du monétarisme, en 1948, va-t-elle être utilisée par l’institution de Francfort qui désespère de plus en plus de l’efficacité de son « assouplissement quantitatif » ?

La BCE évoque enfin la monnaie hélicoptère

La question est, en tout cas, clairement sur la table. Lors de sa conférence de presse du 10 mars, Mario Draghi avait jugé cette idée « intéressante », tout en affirmant que le Conseil des gouverneurs n’avait « pas encore étudié ce concept. » Les observateurs n’ont pas manqué de relever combien ce « pas encore » laissait de porte ouverte. Huit jours plus tard, dans une interview accordée au quotidien italien La Repubblica, l’économiste en chef de la BCE, membre du directoire, Peter Praet, est allé nettement plus loin en affirmant que la monnaie « hélicoptère » entrait dans la « boîte à outil » de la BCE. « Oui, toutes les banques centrales peuvent le faire », a confirmé l’économiste belge. Et de marteler : « Donc, quand nous disons que nous n’avons pas atteint les limites de nos outils, je pense que c’est vrai. » Le message est donc claire : l’hélicoptère monnaie est désormais une arme possible pour la BCE.

Qu’est-ce que la monnaie hélicoptère ?

Qu’est-ce que l’hélicoptère ? Milton Friedman l’a décrit au début de sa carrière, à l’époque où la crise déflationniste des années 1930 est encore dans les mémoires. Dans la logique monétariste, la banque centrale doit avoir recours à la distribution de liquidités (Friedman utilise alors l’image d’une distribution de billets par hélicoptère) pour mettre fin à un risque de spirale de baisse des prix. L’argent distribué vient gonfler la demande et relancer l’inflation.

La logique est bien celle du monétarisme : agir sur la masse monétaire pour agir sur les prix. On remarque aussi que ce concept se distingue de l’usage habituel de la planche à billets, qui sert souvent à combler un déficit chronique de l’Etat. Ici, l’Etat n’intervient pas, précisément pour éviter tout risque de spirale hyperinflationniste. En étant distribué aux agents économiques pour être dépensé, cet argent, au contraire, dispense l’Etat de s’endetter davantage et comble les déficits en venant grossir les revenus fiscaux.

La crédibilité de la BCE en jeu

Si la BCE ne peut plus faire l’impasse sur un tel instrument, c’est que, désormais, sa crédibilité est en jeu. L’institution de Mario Draghi semble être arrivée au bout de sa logique d’assouplissement quantitatif. Après un an de rachats d’actifs publics à hauteur de 60 milliards d’euros, l’inflation reste désespérément faible. Certes, cette faiblesse est tirée par les prix de l’énergie et des matières premières, mais l’inflation sous-jacente demeure également faible au regard des moyens mis sur la table. En février, les prix en zone euro ont reculé sur un an de 0,2 %. L’inflation sous-jacente (hors énergie, produits alimentaires, alcools et tabacs) est passée de 1 % à 0,8 %. Résultat : les anticipations d’inflation sur les marchés se sont fortement dégradées, s’éloignant de l’objectif de la BCE. En clair : les marchés ne croient plus dans l’efficacité de la politique de la banque centrale. C’est donc bien la crédibilité de la BCE qui est en jeu.

Convaincre les marchés de la détermination de la BCE

Le 10 mars, Mario Draghi a donc frappé fort en augmentant le volume des rachats de 60 à 80 milliards d’euros mensuels, tandis que le taux de dépôt négatif a été alourdi de -0,3 % à -0,4 %. Un nouvel instrument, le TLTRO II, visant à inciter les banques à prêter à l’économie par une « récompense » sous forme de taux négatif, a été mise en place. Cet arsenal vise à convaincre les marchés de la détermination de la BCE. Mais il ne suffira pas. Ces annonces n’ont ainsi pas permis de peser sur l’euro qui, depuis le 10 mars, a progressé face au dollar. Dans un contexte où chaque banque centrale tente d’exporter sa déflation et où les fondamentaux de la zone euro, avec son excédent courant et son économie qui résiste dans le ralentissement mondial, l’euro peine à reculer. La BCE doit donc aller plus loin, du moins en parole, pour restaurer sa crédibilité.

Dans l’interview déjà citée à la Repubblica, Peter Praet affirme ainsi que le taux de dépôt négatif n’a pas atteint sa limite basse, il peut encore baisser. L’allusion à l’hélicoptère monnaie entre dans cette logique : impressionner et prévenir que l’on est prêt à tout, même à l’impensable.

Pas seulement une menace

Faut-il donc ne prendre ces paroles que pour des menaces vaines, qui ne se traduiront pas dans les faits ? Rien n’est moins sûr. La BCE a préparé de cette manière l’introduction des taux négatifs et de l’assouplissement quantitatif, par des allusions visant à impressionner le marché. Mais la réalité de l’inflation faible ne changeant pas, ces instruments sont devenus des « exigences » du marché, qu’il a fallu mettre en œuvre, au risque de provoquer, comme le 3 décembre dernier, des déceptions désastreuses de la part des investisseurs.

Bref, comme précédemment, la BCE pourrait bien être pris à son propre piège et se voir contrainte à monter dans l’hélicoptère par la force des événements. Ces déclarations ne peuvent donc pas être considérées comme de simples paroles en l’air.

Une mesure qui contourne les banques

En théorie, l’hélicoptère monnaie dispose de beaucoup d’avantages pour la BCE. Ce procédé permet de contourner un système bancaire qui demeure un des principaux obstacles à la transmission de la politique monétaire à l’économie réelle et qui a conduit à limiter l’impact de l’assouplissement quantitatif. Il permet aussi d’avoir moins recours aux taux négatifs dont l’usage est in fine périlleux. La monnaie distribuée directement aux consommateurs viendra naturellement gonfler la demande et exercer une pression inflationniste qui permettra un relèvement des anticipations d’inflation. Dès lors, un cercle vertueux peut se mettre en place : rassurées par les perspectives sur les prix et donc sur leur capacité à fixer leurs prix, les entreprises pourraient alors investir. La croissance se renforcera et les anticipations d’inflation également.

Une mesure légale en zone euro

L’autre avantage de l’hélicoptère monnaie, c’est qu’elle n’est pas expressément interdite par les traités européens, à la différence du financement monétaire des Etats. Or, on l’a vu, ce procédé a été mis en avant par Milton Friedman précisément parce qu’il épargne les budgets. En distribuant de l’argent, la BCE pourrait ainsi prétendre préserver même l’esprit des traités en incitant les Etats à réduire leurs déficits et même en les aidant à le faire.

C’est un élément important compte tenu de la levée de boucliers attendue en Allemagne en cas de recours à cette méthode, et notamment de la confusion qui pourrait naître d’une comparaison avec l’hyperinflation de la République Weimar où, en réalité, on avait connu un financement monétaire des dépenses publiques.

De la création monétaire pure

Pour la BCE, les vrais obstacles pourraient être ailleurs. D’abord, dans la couverture des pertes. Car cette monnaie émise n’est pas « couverte » par une contrepartie, à la différence des rachats d’actifs ou des prêts à long terme des banques. Certes, les rachats d’actifs peuvent entraîner des pertes liées au prix de rachat, qui seront couvertes par de la création monétaire ex nihilo, mais la logique de l’hélicoptère monnaie est différente.

Il s’agit en effet de la planche à billets pure, sans contrepartie dans le bilan de la banque centrale, qui entraîne une perte sèche pour la BCE. On notera que la BCE, pour la première fois, le 10 mars, a montré qu’elle était prête à s’engager dans cette voie avec le TLTRO II. Les banques qui auront emprunté de l’argent à la BCE et auront augmenté leur volant de prêts bénéficieront en effet d’un taux négatif, autrement dit d’une « prime » sous forme de remise d’une partie du capital emprunté. Cette prime est de la création monétaire sans contrepartie.

La question des pertes de la BCE

Cette perte peut être certes compensée par plusieurs moyens. D’abord, par les profits générés par ailleurs qui peuvent couvrir ces pertes. En 2014, ce bénéfice net était de près d’un milliard d’euros, mais il ne prend pas en compte l’effet des taux négatifs et du QE. Ensuite, parce qu’en cas de perte nette, la BCE peut, selon l’article 33-2 du traité de fonctionnement de l’UE, avoir recours à son fonds de réserve général (fin 2014, il était à 7,6 milliards d’euros) et, sur décision du conseil des gouverneurs, utiliser les revenus monétaires des banques centrales nationales. Ces « coussins » de sécurité paraissent cependant trop faibles pour irriguer une économie de 340 millions d’habitants. Il faudra donc sans doute une recapitalisation par les banques centrales nationales, donc par les Etats ou un maintien en bilan négatif, ce que ne prévoient pas les traités. Un choix « politique » qui risque d’être délicat à gérer.

Quelle forme pour l’hélicoptère ?

Deuxième problème majeur : la forme que devra prendre l’hélicoptère. Faut-il procéder à un simple crédit en une fois sur les comptes courants des citoyens d’une somme fixe en euros ? Dans ce cas, l’efficacité risque d’être réduite.

Pour plusieurs raisons. Une partie de cette somme pourrait en effet être épargnée ou placée dans des bulles spéculatives. Par ailleurs, la croissance européenne est, aujourd’hui, tirée par la consommation dopée par la baisse du prix de l’énergie. Est-il utile de « tout miser » sur cette seule consommation aujourd’hui au risque de voir ce moteur non seulement alimenter surtout les importations ? Et une fois cet effet terminé et l’inflation remontée, ne faut-il pas craindre une baisse des revenus et des dépenses des ménages ?

Dans ce cas, l’hélicoptère pourrait être un feu de paille bien moins utile, par exemple, qu’une hausse des salaires. Certes, comme le souligne l’économiste britannique Simon Wren-Lewis, toute hausse de la demande agira directement sur l’inflation, mais un simple hélicoptère risque de ne pas résoudre les plaies de la zone euro : la perte de revenu durable des salariés du sud de l’Europe et le sous-investissement, notamment.

Des mesures « ciblées » ?

Pour être efficace, la monnaie créée doit donc être maîtrisée. D’abord, en « dirigeant » cette monnaie vers la dépense et vers la dépense « utile ». Pour cela, il faut sans doute imaginer des aménagements géographiques (est-il raisonnable de soutenir la consommation allemande autant que celle de la Grèce, par exemple ?) ou sociaux (en distribuant selon les revenus), mais aussi techniques. On peut ainsi imaginer des « bons » ayant valeur monétaire, mais ne permettant d’acheter que certains biens « utiles » à l’investissement des entreprises européennes soient émis. On peut également, pour mieux « ancrer » les anticipations d’inflation, faire « durer » cette émission monétaire via des bons à péremption limitée qui seraient renouvelés à intervalle régulier et dans des proportions différentes.

Il existe donc des solutions pour améliorer la simple notion de monnaie hélicoptère lancée sans conditions imaginée par Milton Friedman. Evidemment, ces éléments nécessitent un travail technique complexe et il n’est pas certain que la BCE s’y attèle lorsque l’on a pu constater que le taux négatif à plusieurs niveaux en pratique en Suisse ou au Japon a été jugé trop « complexe » par la BCE pour la zone euro.

Une dépossession des Etats ?

La dernière difficulté est celle de la justification « politique » de cette création monétaire. En contournant les banques, la BCE contournerait également les gouvernements élus. Elle ferait en réalité un plan de relance sans l’accord des Etats. La banque centrale indépendante serait-elle alors toujours dans son rôle ? N’est-ce pas aux représentants des citoyens de déterminer quelles dépenses relèvent ou non de l’intérêt général ? N’est-ce pas au Conseil européen ou au parlement de construire un plan pour l’ensemble de l’Europe ?

La question se pose et pourrait faire monter une véritable fronde de certains gouvernements mécontents de se voir ainsi « déposséder » de leur pouvoir budgétaire par la BCE. Mais la zone euro dans sa version actuelle ne permet pas de vrai plan de relance vigoureux, ni au niveau des Etats, ni au niveau européen. La BCE s’adapte donc à cette donne, même si un plan de relance budgétaire pourrait être plus efficace que l’hélicoptère.