Das Angebot hält mit der Nachfrage nicht mit: Ein chinesischer Bitcoin-Miner untersucht einen defekten Rechner. Foto: Liu Xingzhe (Keystone) Beginnen wir mit vier Fragen: Verfolgen Sie die Preisentwicklung von Bitcoin? Kennen Sie jemanden, der mit Bitcoin in den letzten Monaten viel Geld verdient hat? Ärgern Sie sich, dass Sie nicht schon früher Bitcoin gekauft haben? Überlegen Sie sich, jetzt Bitcoin zu kaufen, weil Sie denken, dass der Preis noch viel weiter steigen wird und Sie den Zug nicht verpassen wollen? Wenn Sie alle vier Fragen mit Ja beantwortet haben: Willkommen im Club. Genau so wie Sie heute haben sich in den vergangenen Jahrhunderten schon Tausende von Investoren in einer Reihe von Spekulationsblasen gefühlt – egal, ob sie es mit Tulpenzwiebeln, sagenhaften

Topics:

Mark Dittli considers the following as important: Allgemein, Bitcoin, Blase, Börse, Börsencrash, internet, Währungen

This could be interesting, too:

investrends.ch writes Welche Rolle spielen gehebelte Produkte beim jüngsten Einbruch der Krypto-Währungen?

investrends.ch writes «Die Nerven liegen derzeit blank»

investrends.ch writes Bitcoin fällt unter 90 000 US-Dollar

investrends.ch writes Bitcoin zieht deutlich an

Das Angebot hält mit der Nachfrage nicht mit: Ein chinesischer Bitcoin-Miner untersucht einen defekten Rechner. Foto: Liu Xingzhe (Keystone)

Beginnen wir mit vier Fragen:

- Verfolgen Sie die Preisentwicklung von Bitcoin?

- Kennen Sie jemanden, der mit Bitcoin in den letzten Monaten viel Geld verdient hat?

- Ärgern Sie sich, dass Sie nicht schon früher Bitcoin gekauft haben?

- Überlegen Sie sich, jetzt Bitcoin zu kaufen, weil Sie denken, dass der Preis noch viel weiter steigen wird und Sie den Zug nicht verpassen wollen?

Wenn Sie alle vier Fragen mit Ja beantwortet haben: Willkommen im Club. Genau so wie Sie heute haben sich in den vergangenen Jahrhunderten schon Tausende von Investoren in einer Reihe von Spekulationsblasen gefühlt – egal, ob sie es mit Tulpenzwiebeln, sagenhaften Überseeländereien, Eisenbahngesellschaften oder Internetunternehmen zu tun hatten.

Spekulationsblasen zählen zu den faszinierendsten Studienobjekten der Finanzgeschichte. Besonders beeindruckend daran: Sie folgen immer dem gleichen Muster. Und sie enden immer in einem Crash.

Gegenwärtig ist die Reihe an Kryptowährungen, wovon Bitcoin mit Abstand die grösste und bekannteste ist. Das aktuelle Treiben um Bitcoin zeigt alle klassischen Signale einer Spekulationsblase. Schauen wirs uns also genauer an.

Zunächst ein Blick auf die Preisentwicklung in diesem Jahr. Seit Anfang 2017 hat sich der Wert eines Bitcoin fast verzehnfacht (Quelle: Bitcoin.com):

Ein Bitcoin kostet aktuell etwas mehr als 7200 Dollar. Der Wert aller im Umlauf befindlichen Bitcoin – im Jargon spricht man von Marktkapitalisierung – beläuft sich auf gut 120 Milliarden Dollar. Doch eine extreme Preisentwicklung per se ist noch kein Signal für eine Spekulationsblase. Wichtig ist die «Story», die dabei entsteht und sich in den Köpfen der Marktteilnehmer festsetzt. Und hier wirds spannend.

Wer sich mit historischen Spekulationsblasen befasst, trifft früher oder später auf die Namen Charles Kindleberger und Hyman Minsky: Zwei amerikanische Ökonomen, die in der Zeit zwischen 1950 und 1990 das instabile Wesen der Finanzmärkte untersucht und beschrieben haben (und die leider in den Neunziger- und Nullerjahren unter Ökonomen weitgehend in Vergessenheit gerieten). Wer sich näher mit Kindleberger und Minsky befassen will, sollte «Manias, Panics and Crashes» und «Stabilizing an Unstable Economy» lesen.

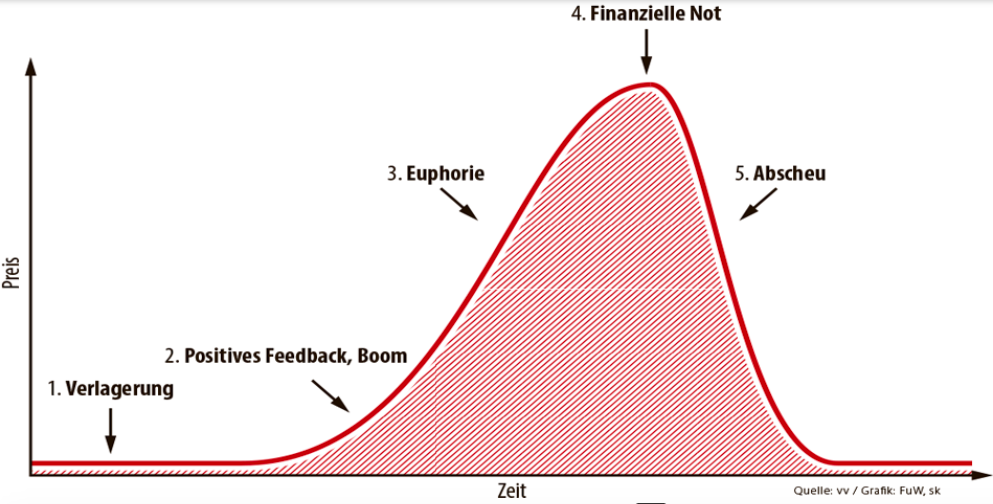

Aus den Arbeiten von Kindleberger und Minsky lässt sich ein Schema erarbeiten, dem in der Vergangenheit – seit der Tulpenmanie in Amsterdam von 1637 – alle Spekulationsblasen gefolgt sind. Das Schema sieht ungefähr so aus (Quelle: Fuw.ch):

Phase 1 wurde von Kindleberger «Displacement» genannt, auf Deutsch Verlagerung: Irgendein Ereignis – zum Beispiel die Erfindung einer neuen Technologie, eine Entdeckung, ein politischer Entscheid – ebnet das Terrain für eine neue Story. Einige Pioniere werden auf das «neue Ding» aufmerksam und investieren. Die breitere Öffentlichkeit an den Finanzmärkten nimmt aber noch kaum davon Kenntnis.

Ein typisches Beispiel für diese Verlagerungsphase war die Erfindung der Dampfeisenbahn im frühen 19. Jahrhundert oder das Internet um 1990. Im aktuellen Fall von Bitcoin fand die Verlagerung 2009 statt, als ein anonymer Entwickler mit dem Pseudonym Satoshi Nakamoto den Code von Bitcoin respektive der zugrunde liegenden Blockchain-Technologie veröffentlichte.

Dann folgt Phase 2: Der Boom. In dieser Phase bildet sich um den neuen Trend ein überzeugendes Narrativ. Es wird allmählich in einer breiteren Öffentlichkeit erkannt, dass das «neue Ding» die Welt verändern könnte. Geld beginnt in grösserem Stil in die Anlage zu fliessen, die Preise steigen, was wiederum die Medien und damit mehr Investoren auf die Story aufmerksam macht. Ein positiver Feedback-Loop entsteht.

Im Fall der Internetblase der späten Neunzigerjahre war das die Phase von 1995 bis etwa 1998, als Unternehmen wie Netscape oder Amazon an die Börse kamen. Im Fall von Bitcoin sprechen wir hier etwa vom Zeitraum bis 2015; der Preis von Bitcoin stieg noch einigermassen gemächlich, während sich gleichzeitig – dank Medienberichten, Konferenzen etc. – das Narrativ festigte, dass Kryptowährungen und die Blockchain-Technologie nicht bloss ein Spielzeug für Nerds sind, sondern die Welt revolutionieren werden.

Phase 3 ist die Euphorie. Nun fliesst richtig viel Geld, der Preisanstieg beschleunigt sich massiv. Hier findet in der Psyche der Marktteilnehmer etwas Entscheidendes statt: Wer bislang abseits gestanden ist und der neuen Story gegenüber skeptisch eingestellt war, bekommt es mit der Angst zu tun, etwas richtig Grosses zu verpassen. Links und rechts im Bekanntenkreis hört man von Leuten, die mit dem «neuen Ding» reich geworden sind.

Die Skepsis weicht dem «This time is different»-Denken. Nun wandelt sich das Narrativ um das boomende Anlagethema dahingehend, dass steigende Preise nicht mehr bloss eine Möglichkeit, sondern eine Gewissheit sind. Breitenmedien widmen sich dem Thema. Bewertungsmodelle oder...