Photo: Animesh Bhattarai from Unsplash (CC 0) Von Dr. Alexander Fink, Universität Leipzig, Senior Fellow des IREF – Institute for Research in Economic and Fiscal Issues und Fabian Kurz, Doktorand der Volkswirtschaftslehre. In Deutschland könnte die derzeit fremdkapitaldominierte und vom Arbeitgeber kontrollierte betriebliche Altersvorsorge zu einem Instrument des Aufbaus von flexiblem Beteiligungsvermögen umgebaut werden, indem die jeweils attraktivsten Elemente aus Großbritannien und Schweden übernommen werden: Die automatische Einschreibung samt Opt-out in Kombination mit einer freien Anlageentscheidung, die flankiert wird von einem staatlichen Default-Fonds. Die Vermögen von Haushalten in Deutschland sind im internationalen Vergleich niedrig. Zudem halten Haushalte in Deutschland wenig

Topics:

Gastbeitrag considers the following as important: blog, Gastbeiträge

This could be interesting, too:

Clemens Schneider writes Café Kyiv

Clemens Schneider writes Germaine de Stael

Clemens Schneider writes Museums-Empfehlung National Portrait Gallery

Clemens Schneider writes Entwicklungszusammenarbeit privatisieren

Related Articles

Photo: Animesh Bhattarai from Unsplash (CC 0)

Von Dr. Alexander Fink, Universität Leipzig, Senior Fellow des IREF – Institute for Research in Economic and Fiscal Issues und Fabian Kurz, Doktorand der Volkswirtschaftslehre.

In Deutschland könnte die derzeit fremdkapitaldominierte und vom Arbeitgeber kontrollierte betriebliche Altersvorsorge zu einem Instrument des Aufbaus von flexiblem Beteiligungsvermögen umgebaut werden, indem die jeweils attraktivsten Elemente aus Großbritannien und Schweden übernommen werden: Die automatische Einschreibung samt Opt-out in Kombination mit einer freien Anlageentscheidung, die flankiert wird von einem staatlichen Default-Fonds.

Die Vermögen von Haushalten in Deutschland sind im internationalen Vergleich niedrig. Zudem halten Haushalte in Deutschland wenig Vermögen in Form von Beteiligungskapital, das vielseitig einsetzbar ist. Es dominieren Ansprüche aus der umlagefinanzierten gesetzlichen Rente. Diese Ansprüche sind im Gegensatz zu Beteiligungsvermögen unflexibel. Grundsätzlich bieten die staatlich geförderte betriebliche und private Altersvorsorge die Möglichkeit, vielseitig einsetzbares Beteiligungsvermögen aufzubauen. Schweden und Großbritannien zeigen, wie das deutsche System verbessert und stärker flexibles sowie renditestarkes Beteiligungsvermögen in der betrieblichen Altersvorsorge aufgebaut werden könnte.

Der Arbeitgeber entscheidet

Bei der betrieblichen Altersvorsorge handelt es sich in Deutschland um eine freiwillige Leistung des Arbeitgebers. Der Arbeitgeber behält dabei einen Teil des Gehalts des Arbeitnehmers ein, um ihm nach dem Renteneintritt zusätzlich zur gesetzlichen Rente eine betriebliche Rente zu zahlen, sofern der Arbeitnehmer nicht für eine Einmalzahlung optiert.

Gerade die Option einer Einmalzahlung macht die betriebliche Altersvorsorge zwar deutlich flexibler als die gesetzliche Rente. Während der Ansparphase haben die Arbeitnehmer jedoch kaum Einfluss darauf, wie das Vermögen aufgebaut und angelegt wird. Der Arbeitgeber entscheidet über den Durchführungsweg der betrieblichen Altersvorsorge. Möglich sind: Direktzusage, Unterstützungskasse, Direktversicherung, Pensionskasse und Pensionsfonds.

Fünf Durchführungswege: Überwiegend Fremdkapitalcharakter

Im Rahmen einer Direktzusage verpflichtet sich der Arbeitgeber zu Leistungen in der Zukunft. Wählt der Arbeitgeber eine Unterstützungskasse, übermittelt der Arbeitgeber die Beiträge an die Unterstützungskasse, welche die Versorgungsleistungen erbringt. In beiden Fällen erfolgt die Zusage einer bestimmten Leistung, die entweder explizit zugesagt wird (Festbetrag, Betrag pro Dienstjahr, gehaltsabhängige Zusage) oder sich implizit aus den vereinbarten Beiträgen ergibt.

Die externen Durchführungswege Direktversicherung, Pensionskasse und Pensionsfonds können entweder explizit zugesagt werden (Festbetrag, Betrag pro Dienstjahr, gehaltsabhängige Zusage) oder sich implizit aus den vereinbarten Beiträgen ergeben. Ebenfalls möglich ist eine Beitragszusage mit Mindestleistung, bei der der Arbeitgeber den Erhalt der Beiträge garantiert und der Anleger zusätzlich von Erträgen profitieren kann.

Von der Wertentwicklung des Portfolios, in das die Beiträge der Anleger investiert werden, hängen die Forderungen nur im Falle einer Beitragszusage mit Mindestleistung ab. Diese Zusageform ist nur bei den externen Durchführungswegen Direktversicherung, Pensionskasse und Pensionsfonds möglich. In diesen Fällen ist der Eigenkapitalcharakter der betrieblichen Altersvorsorge aus Sicht des Anlegers also stärker ausgeprägt. Er kann bei höherem Risiko von einer höheren Rendite profitieren. Dabei ist es Anlegern am ehesten möglich, einen relativ hohen Aktienanteil zu erzielen, wenn eine fondsgebundene Direktversicherung oder ein Pensionsfonds gewählt wird. Im Falle der Pensionskasse ist der Anteil von Aktien und ähnlichen Vermögenswerten per Verordnung auf 35 Prozent des Sicherungsvermögens begrenzt.

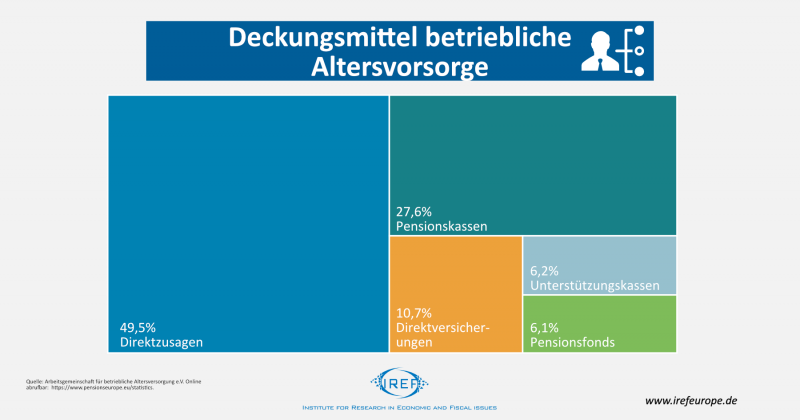

Der Stand des im Zuge der betrieblichen Altersvorsorge aufgebauten Deckungsvermögens belief sich im Jahr 2017 auf 613 Milliarden Euro. Davon entfielen fast 50 Prozent auf Direktzusagen und nur 6,1 Prozent auf die aktienlastigeren Pensionsfonds.

Obwohl grundsätzlich die Möglichkeit besteht, im Rahmen der betrieblichen Altersvorsorge einen Teil des Vermögens in Aktien anzulegen, dominiert der Fremdkapitalcharakter der Ansprüche und damit eine relativ niedrige erwartete Rendite. Ein Grund dafür ist, dass auch bei den externen Durchführungswegen Direktversicherung, Pensionskasse und Pensionsfonds der Aktienanteil implizit durch die stets zu erfolgende Garantie mindestens des Beitragserhalts beschränkt ist. Ohne die Garantie könnten Anleger bei höherem Risiko mit stärkerem Aktienanteil auch eine höhere Rendite erwarten.

UK: Automatische Einschreibung mit Opt-out

Dass es anders geht, zeigt Großbritannien. Nach einer Übergangsphase von 2012 bis 2018 werden in Großbritannien Arbeitnehmer grundsätzlich automatisch in eine vom Arbeitgeber ausgewählte Betriebsrente eingeschrieben.

Einmal eingeschriebene Arbeitnehmer haben aber die Möglichkeit, aus der Betriebsrente herauszuoptieren. Nutzen sie die Möglichkeit des Opt-outs, muss ihr Arbeitgeber sie nach üblicherweise drei Jahren wieder einschreiben. Eine Wiedereinschreibung erfolgt auch beim Wechsel des Arbeitgebers. Auch nach einer Wiedereinschreibung besteht stets die Möglichkeit des Opt-outs. In den letzten Jahren haben deutlich weniger als 10 Prozent der abhängig Beschäftigten ihre Opt-out-Option in Reaktion auf die automatische Einschreibung genutzt.

Entscheiden sich Arbeitnehmer nicht aktiv gegen die Betriebsrente, überweist der Arbeitgeber derzeit standardmäßig 8 Prozent des Arbeitgeberbruttos im Einkommensbereich von 6.136 bis 50.000 Pfund an die Betriebsrente.

Im Zuge der Betriebsrentenreform des Jahres 2008 wurde mit NEST („National Employment Savings Trust“) ein staatlicher Rentenfonds geschaffen, auf den alle Arbeitgeber zurückgreifen können. Dadurch sollte es vor allem kleineren Unternehmen erleichtert werden, eine betriebliche Altersvorsorge anzubieten.

In Abhängigkeit vom gewählten Betriebsrentenplan können Anleger ab einem Alter von 55 Jahren auf ihr Kapital zugreifen. Im Falle von NEST können die Anleger sich das Kapital voll oder teilweise auszahlen lassen und frei darüber verfügen. Sie können aber auch weiter über NEST anlegen.

Ebenfalls in Abhängigkeit vom gewählten Betriebsrentenplan hat das Vermögen einen mehr oder weniger starken Eigenkapitalcharakter. In NEST fließen die Mittel der Anleger per Default in einen Fonds, der auf das Renteneintrittsjahr abgestimmt ist und über die Zeit einen unterschiedlich hohen Anteil an Aktien aufweist. Die Anleger können aber auch einen Fonds wählen, der immer über 70 Prozent der Mittel in Aktien investiert.

Das britische Model sorgt zum einen dafür, dass Arbeitnehmer, die sich bezüglich ihrer Altersvorsorge eher passiv verhalten, attraktives Beteiligungskapital aufbauen, das eine hohe Rendite verspricht und im Alter flexibel eingesetzt werden kann. Zum anderen können Arbeitgeber, vor allem kleinere, unkompliziert auf den staatlichen Fonds zurückgreifen.

Schweden: Arbeitgeberunabhängige Fondsauswahl

Zwar stehen in Deutschland verschiedene Durchführungswege für die betriebliche Altersvorsorge zur Verfügung. Die Entscheidung für einen Betriebsrentenanbieter trifft aber immer der Arbeitgeber. Mehr Gestaltungsmöglichkeiten haben die Anleger in Schweden.

In Schweden wurde der umlagefinanzierten gesetzlichen Rente mit der Prämienrente eine kapitalgedeckte Rente zur Seite gestellt, die sich keiner der drei Säulen der Altersvorsorge klar zuordnen lässt. Sie ist zwar für jeden Erwerbstätigen verpflichtend, aber den Anlegern ist die Wahl des zu speisenden Fonds überlassen.

Bis zu einer Einkommensgrenze von umgerechnet etwa 52.400 Euro sind Rentenbeiträge in Höhe von 18,5 Prozent des Arbeitgeberbruttos abzuführen. 16 Prozentpunkte fließen in das umlagefinanzierte Teilsystem. 2,5 Prozentpunkte fließen im Rahmen der Prämienrente auf ein Anlagekonto im Namen des Erwerbstätigen, das von der schwedischen Rentenagentur unterhalten wird. Dabei können die Anleger ihre Mittel auf bis zu fünf Fonds verteilen, die sie aus mehreren hundert Fonds auswählen können.

Treffen die Anleger keine Auswahl, wird ihr Kapital automatisch in einem vom Staat aufgelegten Standardfonds angelegt, der sowohl in Aktien als auch in Anleihen investiert. Bis zum 55. Lebensjahr ist das Kapital in dem Default-Fonds dabei ausschließlich in Aktien angelegt. Anschließend wird der Aktienanteil bis zum 75. Lebensjahr stetig auf 33 Prozent reduziert. Im Alter muss das angesparte Kapital für eine Leibrente verwandt werden.

Obwohl die Flexibilität des Vermögenseinsatzes durch die Verpflichtung zur Leibrente im Alter stark eingeschränkt ist, fördert die Prämienrente den Aufbau von renditestarkem Vermögen. Schweden gesteht den Sparern innerhalb der Prämienrente eine große Wahlfreiheit zu und gibt dadurch die Möglichkeit zum Zugang zu Vermögen mit Eigenkapitalcharakter. Der hohe Aktienanteil des staatlichen Defaultfonds sorgt begleitend dafür, dass auch passiv Altersvorsorge Betreibende von einer hohen Rendite auf ihr Kapital profitieren.

Modell für Deutschland

In Deutschland könnte die derzeit fremdkapitaldominierte und vom Arbeitgeber kontrollierte betriebliche Altersvorsorge zu einem Instrument des Aufbaus von flexiblem Beteiligungsvermögen umgebaut werden, indem die jeweils attraktivsten Elemente aus Großbritannien und Schweden übernommen werden: Die automatische Einschreibung samt Opt-out in Kombination mit einer freien Anlageentscheidung, die flankiert wird von einem staatlichen Default-Fonds.

Eine automatische Einschreibung in eine betriebliche Altersvorsorge wie in Großbritannien ist wünschenswert. Sie würde dazu beitragen, dass auch in Deutschland Personen, die sich bei ihrer langfristigen Finanzplanung eher passiv verhalten, vermehrt Vermögen für die Finanzierung des Lebensabends aufbauen. Die Höhe der Beiträge könnte sich an der Höhe der derzeit von der Einkommensteuer und den Sozialabgaben befreiten Beiträge zur betrieblichen Altersvorsorge orientieren. Im Jahr 2019 liegt dieser Wert bei 6.423 Euro.

Eine automatische Einschreibung in die betriebliche Altersvorsorge sollte mit der Etablierung einer staatlichen Fondsgesellschaft nach dem Vorbild von NEST in Großbritannien kombiniert werden. Ein staalicher Default-Fonds würde es zum einen kleinen und mittleren Unternehmen erlauben, ihre Angestellten mit wenig Aufwand einzuschreiben. Zum anderen könnte ein hoher Aktienanteil des Default-Fonds dazu beigetragen, dass Personen, die ihre Investments nicht aktiv gestalten, mehr Beteiligungsvermögen mit hoher erwarteter Rendite in Form von Aktien aufbauen.

Um den Arbeitnehmern möglichst viel Gestaltungsspielraum zu bieten, sollten ihre Investitionsentscheidungen anders als in Großbritannien unabhängig vom Arbeitgeber sein. Dabei sollte es ihnen freigestellt sein, ihr Geld in Aktienfonds, ETFs, Immobilienfonds, einzelne Aktien, Anleihen, andere Vermögenswerte oder den staatlichen Standardfonds zu stecken.

Schließlich sollte eine hohe Entscheidungsfreiheit der Arbeitnehmer auch bei einer automatischen Einschreibung garantiert sein. Deshalb sollten sie zum einen stets zur staatlichen Fondsgesellschaft oder einem alternativen privaten Anbieter wechseln können. Zum anderen sollten sie von ihrer Opt-out-Option Gebrauch machen und sich vollständig gegen Beiträge in eine betriebliche Altersvorsorge entscheiden können.