Dans une publication parue en juillet 2014, la BCE détaillait ses « mesures de soutien au marché repo », une catégorie d’instruments financiers qui permettent de spéculer sur des titres de dette publique et privée à travers tout le continent: « Le marché repo joue un rôle important dans le système financier de la zone euro […]. Après le ralentissement consécutif à la crise financière, la valeur du marché repo interbancaire […] a augmenté jusqu’à atteindre € 5’499 milliards d’euros environ à la fin 2013. » (1) Certains produits repo (2) bénéficient d’ailleurs d’une immunité spéciale vis-à-vis de la fameuse directive renflouement interne des banques (ou « BRRD » en anglais) de l’UE, qui prévoit la confiscation pure et simple des avoirs des déposants bancaires en cas de nouvelle crise systémique. Or, si la BCE affiche ouvertement son soutien à la finance spéculative européenne, elle n’est pas la seule à être active sur ces marchés… Le système SIC : une arme de spéculation massive sous supervision de la BNS La Banque nationale suisse (BNS) est en effet un membre actif de la plateforme boursière allemande Eurex Repo, où elle est inscrite comme participante à la manière de nombreuses banques commerciales suisses, européennes et anglo-saxonnes.

Topics:

Liliane HeldKhawam considers the following as important: Autres articles, BNS, Crise des liquidités, Euro, Franc suisse, suisse, Taux-plancher- euro, Winniedapooh

This could be interesting, too:

Liliane HeldKhawam writes 34’000 citoyens suisses demandent la sortie de la Suisse de l’OMS. Pétition.

Liliane HeldKhawam writes 2025 sera l’année de l’avènement des révolutionnaires de la BigTech au sommet de la gouvernance politique.

Liliane HeldKhawam writes Un Sauveur nous est né! Joyeux Noël.

Marc Chandler writes Ueda Lifts Yen, Leaving Euro and Sterling Pinned Near Lows

Dans une publication parue en juillet 2014, la BCE détaillait ses « mesures de soutien au marché repo », une catégorie d’instruments financiers qui permettent de spéculer sur des titres de dette publique et privée à travers tout le continent:

« Le marché repo joue un rôle important dans le système financier de la zone euro […]. Après le ralentissement consécutif à la crise financière, la valeur du marché repo interbancaire […] a augmenté jusqu’à atteindre € 5’499 milliards d’euros environ à la fin 2013. » (1)

Certains produits repo (2) bénéficient d’ailleurs d’une immunité spéciale vis-à-vis de la fameuse directive renflouement interne des banques (ou « BRRD » en anglais) de l’UE, qui prévoit la confiscation pure et simple des avoirs des déposants bancaires en cas de nouvelle crise systémique.

Or, si la BCE affiche ouvertement son soutien à la finance spéculative européenne, elle n’est pas la seule à être active sur ces marchés…

Le système SIC : une arme de spéculation massive sous supervision de la BNS

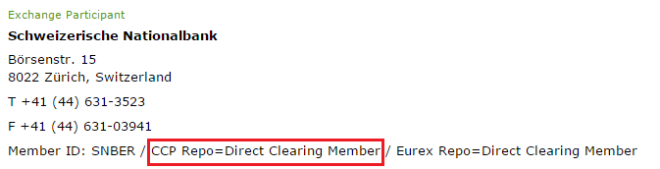

La Banque nationale suisse (BNS) est en effet un membre actif de la plateforme boursière allemande Eurex Repo, où elle est inscrite comme participante à la manière de nombreuses banques commerciales suisses, européennes et anglo-saxonnes. (3)

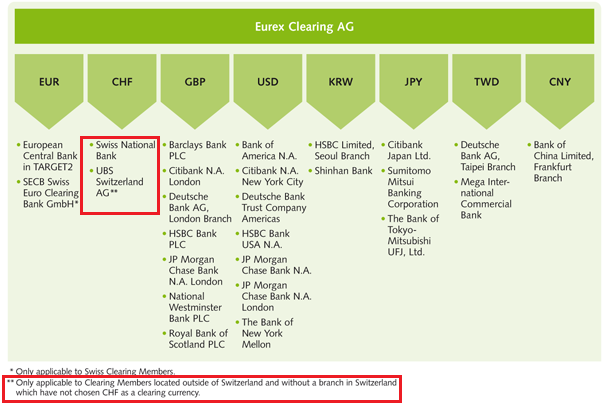

Elle y joue toutefois un rôle particulier, faisant office de banque de dépôts pour les investisseurs suisses désireux de spéculer, par exemple, sur de la dette privée ou publique européenne (les établissements situés hors de Suisse étant, eux, priés de s’adresser à UBS). (4)

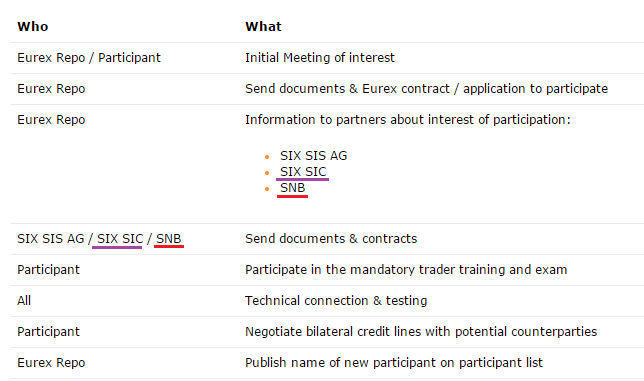

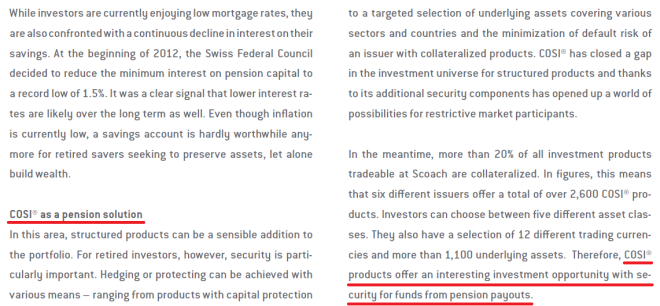

Ce rôle d’intermédiaire peut d’ailleurs expliquer le fait qu’il y a peu de temps encore, le site du groupe Eurex mentionnait la BNS comme source « d’information aux partenaires sur l’intérêt d’une participation » pour un de ses produits repo, les « SecLend / COSI ».

Or, ces instruments vantés comme des « solutions pour fonds de pension » par leur émetteur (5) permettent de spéculer sur de la dette publique et privée européenne, telle que des titres de dettes du Fonds Européen de Stabilité Financière, de la Caisse française de financement local, la CAFFIL, de la Banque européenne d’investissement, l’EIB, de diverses banques commerciales ou instituts de crédits européens – ou encore de la dette étatique polonaise, slovaque et tchèque. (6)

Un autre point essentiel est le fait que le produit en question est commercialisé par la société SIX Group, dont une filiale (SIX Interbank Clearing – ou « SIX SIC ») est justement chargée de gérer le système de trafic des paiements de la BNS. Or, ce système de paiement électronique contenait pour pas moins de 425 milliards de francs de liquidités à la fin novembre 2015 (contre 345 milliards à la fin 2014)!

C’est à travers de tels « produits structurés » (***) que la Suisse est potentiellement exposée de façon massive au marché de la dette européenne – et que l’augmentation spectaculaire des « liquidités » au bilan de nombreuses banques suisses au cours des dernières années n’est pas nécessairement un gage de sécurité pour faire face à de nouvelles crises financières…

Les « too-big-to-fail » au cœur de la politique monétaire suisse

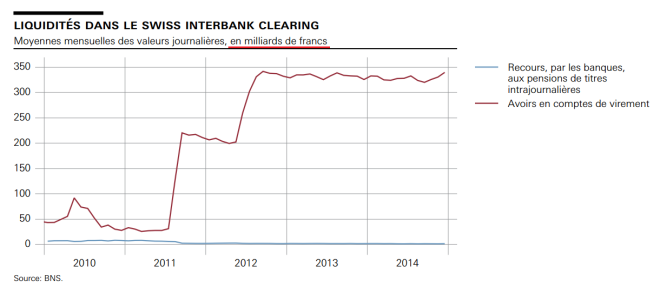

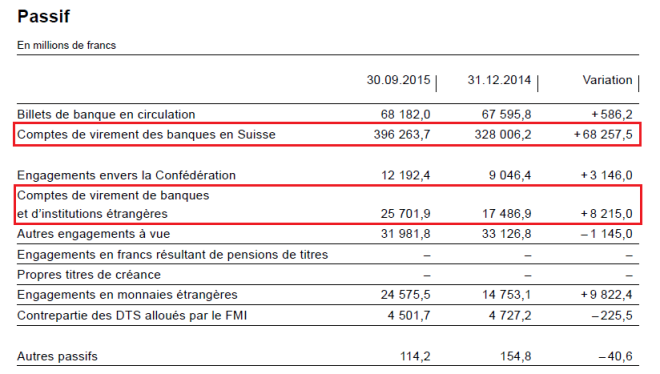

Rappelons brièvement que l’évolution spectaculaire du bilan de la BNS, qui résulte des achats de devises massifs qu’elle a réalisés depuis 2008, a été compensée au passif de son bilan par une explosion des « Avoirs en compte de virement » dont les banques commerciales disposent auprès d’elle. Soulignons encore le fait que ce compte de passif représente techniquement un endettement de la BNS envers lesdites banques commerciales.

Or, les statistiques de la BNS, quoique peu précises, nous enseignent que ce sont les grandes banques « too-big-to-fail » (UBS, Crédit Suisse, PostFinance, BCZ, Raiffeisen) qui détiennent la plus grande partie des « Avoirs en compte de virement » auprès de la BNS. (7)

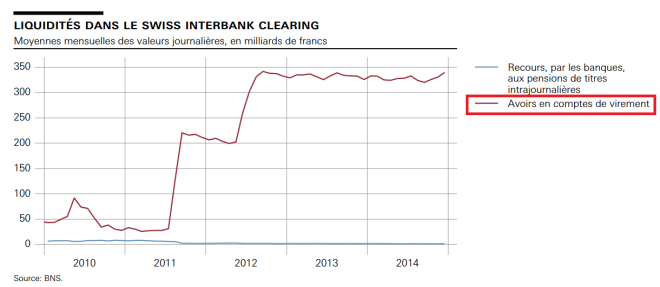

Ceci n’est pas sans importance. Il existe en effet une équivalence entre les liquidités du SIC – qui dépassaient les 425 milliards de francs à la fin novembre 2015 – et les « Avoirs en compte de virement » des banques commerciales auprès de la BNS. Cette relation est attestée par le graphique ci-dessous, issu du Rapport de gestion annuel 2014 de la BNS (p. 67):

Conclusion: les banques « too-big-to-fail », qui disposent de garanties illimitées de la part de l’Etat suisse, sont libres de jouer dans des proportions massives avec les fonds de leurs déposants sur les marchés internationaux – et ce via le système SIC, dont « la BNS assure la surveillance suprême », et sur lequel « elle a le droit d’intervenir »! (8)

Précisons d’ailleurs que si tel était le cas, ce phénomène pourrait difficilement avoir échappé à la BNS et à la Finma, celles-ci exerçant une surveillance étroite sur les liquidités de ces banques depuis 2012… (9)

En route vers les confiscations bancaires au profit des « too-big-to-fail »!

La politique de placement des réserves de devises gigantesques de la BNS a été critiquée maintes fois et pour diverses raisons : exposition démesurée à la dette européenne, achats au plus haut et revente à perte (Apple, gaz de schiste américain…), soutien à l’industrie du nucléaire militaire (américain également), pertes titanesques à répétition, refus de créer un fonds souverain…

Or, il est nécessaire de prendre conscience qu’aux risques sur les actifs de la BNS s’ajoutent des risques non moindres sur ses passifs. Ce côté de son bilan expose en effet le pays dans des proportions potentiellement massives aux marchés spéculatifs internationaux – via les liquidités du système SIC, offertes par la BNS aux banques commerciales à hauteur de leurs « Avoirs en compte de virement ».

Mais cette problématique semble ne pas avoir échappé à tout le monde. Dans un rapport remis au Parlement en février 2015, le Conseil fédéral demandait en effet à faire entrer dans le droit suisse les mesures de confiscations des dépôts bancaires déjà prévues par la Finma, ce afin de mettre les « too-big-to-fail » à l’abri de toute nouvelle crise financière. (10)

Si nos grandes banques commerciales venaient à réaliser des pertes massives lors d’une nouvelle « crise systémique » (telle qu’un effondrement de la zone euro, par exemple), l’évolution des liquidités contenues dans le SIC serait à suivre de près. Elle ne manquerait pas en effet de nous indiquer si les autorités monétaires helvétiques ont délibérément sacrifié les fonds des déposants suisses à la politique d’affaiblissement du franc réclamée à cors et à cris par les grandes entreprises exportatrices…

Notes et références

1. Source: BCE – Marché euro repo: améliorations dans la gestion des collatéraux et des liquidités (p.6)

2. Telle que la gamme « SecLend » d’Eurex Repo, dont les « SecLend / COSI » offerts par le suisse SIX Group et qui font appel au système de trafic des paiements de la BNS (nous verrons ceci plus loin) sont une variante.

3. Eurexchange – Exchange Participants (Schweizer Nationalbank)

4. Source: Eurex Clearing – Cash collateral / Admitted payment banks

5. Source: SIX Structured Products, COSI Newsletter – Q1 2013

6. Source : Eurex Repo – COSI Basket (COSI GC)

7. D’après le rapport de la BNS sur « Les banques suisses » de l’année 2014, les deux « grandes banques suisses », UBS et Crédit Suisse, détenaient à elles seules pour 53 milliards de francs de liquidités sur leurs comptes de virement à la BNS à la fin décembre – ainsi que 101 milliards de francs auprès de « banques d’émission étrangères » (c’est-à-dire d’autres banques centrales que la BNS).

Du côté des petites « too-big-to-fail », on peut tout d’abord relever le montant élevé des liquidités détenues par la Banque Cantonale de Zurich à la fin 2014 (27.1 milliards de francs, soit 17% du total de ses actifs!), et qui « se composent principalement de dépôts auprès de la BNS ».

De même, PostFinance disposait de 41.7 milliards de francs en liquidités à la fin 2014, soit pas moins de 35% du total de son bilan! Son rapport annuel précisant par ailleurs qu’ »au 31 décembre 2014, le montant des liquidités déposées auprès de la BNS était toujours très élevé ».

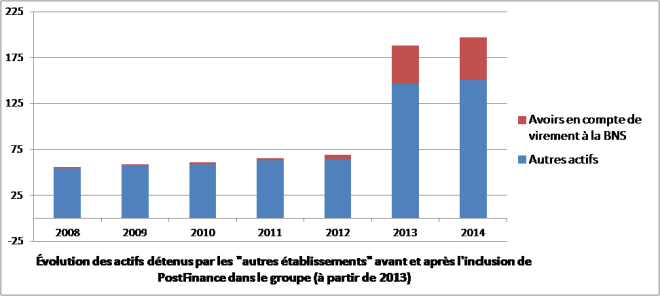

On peut de fait constater une véritable explosion des avoirs en compte de virement à la BNS d’une catégorie de banques intitulée « autres établissements », qui ont bondi de seulement 4 milliards de francs en 2012 à 41 milliards en 2013, puis à 46 milliards à la fin 2014. (4) Or c’est justement en 2013 que PostFinance a obtenu sa licence bancaire et que ses données ont commencé à être comptabilisées dans cette catégorie…

Source : BNS, Les Banques suisses – 2014, pp. A21-A23 (colonne « Avoirs en compte de virement à la BNS »)

Plus mystérieux en revanche est le cas de la banque Raiffeisen, qui a rejoint la ligue des « too-big-to-fail » en cours d’année 2014. Les liquidités de l’établissement sont en effet passées de 7.2 milliards en 2013 à 9.2 milliards en 2014 (+31%), puis à 18 milliards de francs à la fin du 1er semestre 2015, soit une hausse de 95% en à peine 6 mois ! Or, le rapport intermédiaire de l’établissement ne nous explique pas en quoi consistent ces liquidités, ne mentionnant même pas cette évolution pourtant spectaculaire.

Mais peut-être en saurons-nous plus lors de la publication du rapport annuel 2015 du Groupe Raiffeisen ?

8. Source : SIX Interbank Clearing – le système de paiement SIC

9. « Les banques d’importance systémique présentent mensuellement leur situation en matière de liquidités […]. Elles fournissent à la FINMA et à la BNS […] la situation en matière de liquidités au niveau du groupe financier […] au niveau des établissements individuels y compris toutes les succursales […] compte tenu du scénario de crise préétabli »

« Les banques d’importance systémique remettent, en outre, mensuellement à la FINMA et à la BNS […] un rapport qui expose les principales variations de la situation en matière de liquidités par rapport au mois précédent et en explique les causes. »

Source : Admin.ch – Ordonnance sur les liquidités des banques (OLiq)

10. A lire à ce propos : Le Conseil fédéral veut légaliser les ponctions de comptes bancaires en faveur des « too-big-to-fail » (ArrêtSurInfo)

***Réflexion sur les liens entre la BNS, Eurex Repo et SIX Group

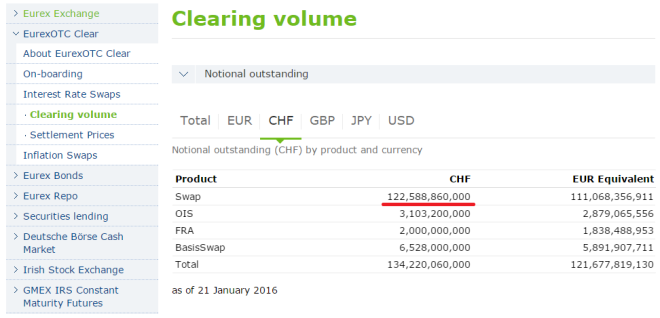

Les produits « SecLend / COSI » ne sont pas les seuls à exposer les liquidités du SIC au marché de la dette européenne. C’est aussi le cas, par exemple, des instruments « OTC Spot Market », également commercialisés par Eurex Repo, et dont le volume en francs suisses est loin d’être négligeable en ce début 2016:

Entrer une légende

Source : Eurex Clearing – Clearing Volume

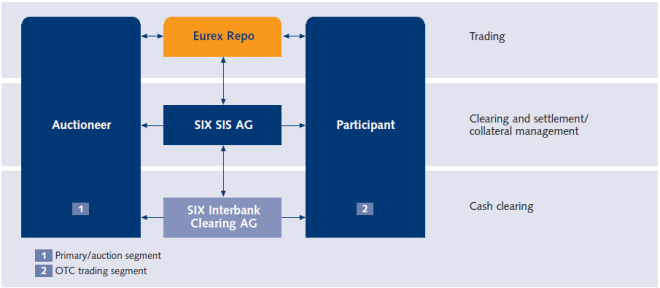

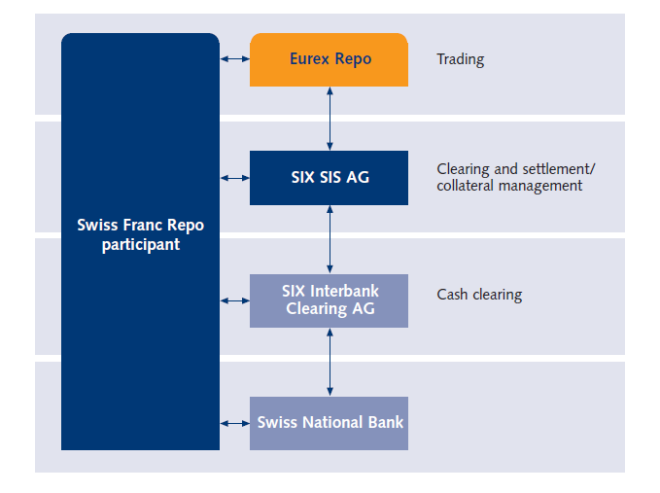

Le « concept de marché » de ce produit, illustré par le schéma ci-dessous, met en évidence le rôle direct qu’y joue SIX Interbank Clearing, l’opérateur du système SIC:

(Source : Eurex Repo Trading Leaflet – à noter que ce document semble désormais être devenu introuvable sur Internet)

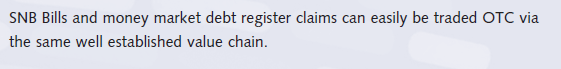

A noter également la référence de ce produit à la BNS et au « marché monétaire de la dette»:

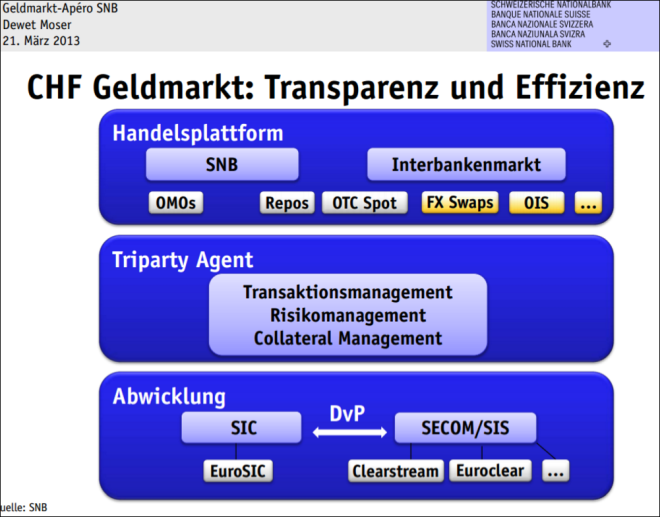

Or, les liens entre la BNS et le marché « OTC Spot » apparaissent justement sur un schéma présenté lors d’un « apéro du marché monétaire » de la BNS:

Question: le schéma réel du fonctionnement des « OTC Spot Market » ne se rapprocherait-il pas de celui des « Swiss Franc Repo », un autre produit Eurex Repo auquel la BNS participe de manière assumée?

WinnieDapooh