Steuersenkungen für Unternehmen waren in der EU lange en vogue. Die Finanz- und Wirtschaftskrise verordnete diesem Steuersatzsenkungswettbewerb eine Pause. Die Pause scheint nun allerdings vorüber – zum Nachteil der beteiligten Länder, wie dieser Beitrag argumentiert. Wer die Entwicklung der Unternehmensbesteuerung in der Europäischen Union schon länger verfolgt, wird nicht überrascht sein von den jüngsten Steuersenkungsplänen einiger Mitgliedsländer.[ 1 ] So hat Luxemburg bereits beschlossen, den Körperschaftsteuersatz ab 2017 um gleich 10 Prozentpunkte auf 19 Prozent zu verringern. Großbritanniens Premierministerin Theresa May hat in Aussicht gestellt, die erwarteten negativen ökonomischen Effekte des geplanten Ausstiegs aus der EU abzufedern. Sie will den Körperschaftsteuersatz von derzeit 20 Prozent deutlich senken. Ungarn ließ kürzlich mit der Ankündigung aufhorchen, Kapitalgesellschaften künftig nur mehr mit 9 Prozent statt mit bisher gut 20 Prozent zu besteuern. Und auch in Österreich wird gerade über die Senkung des Körperschaftsteuersatzes von 25 Prozent auf 20 Prozent diskutiert. Der Wettbewerb um die Ansiedelung von Unternehmen und Investitionen, aber auch um die Unternehmensgewinne mithilfe der regulären Körperschaftsteuersätze war in den letzten Jahren etwas in den Hintergrund getreten.

Topics:

Margit Schratzenstaller considers the following as important:

This could be interesting, too:

investrends.ch writes Anleihenmarkt 2026: Zwischen Zinswende und Selektivität

finews.ch writes Martin Hess: «Politik muss die Goldene Regel berücksichtigen»

finews.ch writes Wirz & Partners holt neuen Manager für Banken und Versicherungen

finews.ch writes Nidwaldner KB findet neuen CEO bei der Baloise Bank

Steuersenkungen für Unternehmen waren in der EU lange en vogue. Die Finanz- und Wirtschaftskrise verordnete diesem Steuersatzsenkungswettbewerb eine Pause. Die Pause scheint nun allerdings vorüber – zum Nachteil der beteiligten Länder, wie dieser Beitrag argumentiert.

Wer die Entwicklung der Unternehmensbesteuerung in der Europäischen Union schon länger verfolgt, wird nicht überrascht sein von den jüngsten Steuersenkungsplänen einiger Mitgliedsländer.[ 1 ] So hat Luxemburg bereits beschlossen, den Körperschaftsteuersatz ab 2017 um gleich 10 Prozentpunkte auf 19 Prozent zu verringern. Großbritanniens Premierministerin Theresa May hat in Aussicht gestellt, die erwarteten negativen ökonomischen Effekte des geplanten Ausstiegs aus der EU abzufedern. Sie will den Körperschaftsteuersatz von derzeit 20 Prozent deutlich senken. Ungarn ließ kürzlich mit der Ankündigung aufhorchen, Kapitalgesellschaften künftig nur mehr mit 9 Prozent statt mit bisher gut 20 Prozent zu besteuern. Und auch in Österreich wird gerade über die Senkung des Körperschaftsteuersatzes von 25 Prozent auf 20 Prozent diskutiert.

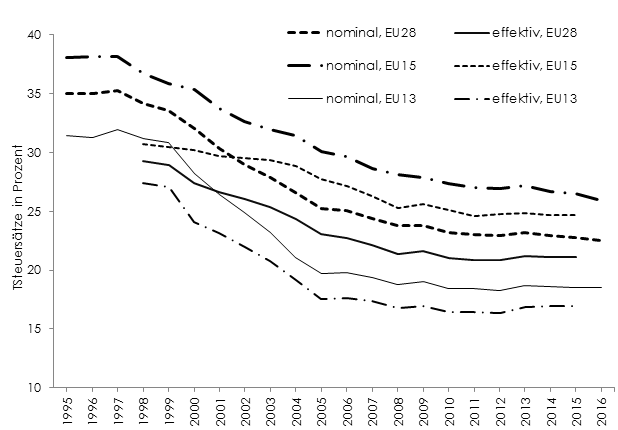

Der Wettbewerb um die Ansiedelung von Unternehmen und Investitionen, aber auch um die Unternehmensgewinne mithilfe der regulären Körperschaftsteuersätze war in den letzten Jahren etwas in den Hintergrund getreten. Seit Beginn der 1980er Jahre waren die nominalen Unternehmenssteuersätze in der EU Zug um Zug massiv gesenkt worden. Allein zwischen 1995 und 2007 ging der EU28-Durchschnitt von 35 auf gut 24 Prozent zurück (vgl. Abbildung 1).

Abbildung 1: Nominale und effektive Unternehmenssteuersätze, EU-Durchschnitt

Quelle: Europäische Kommission; eigene Berechnungen. – Einschließlich lokale Unternehmenssteuern. EU15: “alte” EU-Länder, EU13: “neue” EU-Länder.

Die Finanz- und Wirtschaftskrise verordnete diesem Steuersatzsenkungswettbewerb eine Pause: Die meisten EU-Länder konnten weitere Steuersatzsenkungen budgetär nicht verkraften. Diese waren deshalb in den ersten Jahren nach Ausbruch der Krise eher die Ausnahme. Noch seltener waren allerdings Steuersatzerhöhungen zur Budgetkonsolidierung: Solche gab es selbst in den sogenannten Schuldenkrisenländern, wenn überhaupt, nur sehr zaghaft und meist temporär. Seit 2010 stagniert daher der EU-durchschnittliche Unternehmenssteuersatz bei etwa 23 Prozent.

Es waren ebendiese Budgetprobleme, aber auch Befürchtungen um die soziale Symmetrie der Konsolidierungspolitik, die in der internationalen Diskussion der vergangenen Jahre den Fokus weg von den Steuersätzen rückten. Und stattdessen die Gewinnverschiebungspraktiken der international tätigen Unternehmen ins Visier nahmen. Seit 2013 bemühen sich G20, OECD und Europäische Kommission unter dem Kürzel “BEPS” um die Eindämmung aggressiver Steuerplanung, um einen angemessenen Beitrag der multinationalen Unternehmen zur Staatsfinanzierung sicherzustellen. Legale Steuervermeidung durch die Verlagerung von Gewinnen in Niedrigsteuerländer ist in der Tat auch ein auch quantitativ bedeutsames Problem: Eine Studie für das EU-Parlament schätzt die entgangenen Unternehmenssteuereinnahmen in der EU auf jährlich 50 bis 70 Milliarden Euro. Laut OECD gehen in der EU pro Jahr 4 bis 10 Prozent der Körperschaftsteuereinnahmen auf diese Weise verloren.

Dass nunmehr der Steuersatzwettbewerb wieder an Fahrt aufzunehmen scheint, hat neben Sonderereignissen wie dem bevorstehenden “Brexit” mehrere Gründe. Ein stärkerer Unternehmenssteuerwettbewerb ist auch deshalb zu erwarten, weil vor allem die konservativen Regierungen, deren Zahl in der EU zunimmt, der Wachstumsschwäche auch mit Unternehmenssteuersenkungen gegenzusteuern versuchen werden. Zudem werden die aktuellen internationalen Initiativen, die Möglichkeiten der Gewinnverschiebung für international aktive Unternehmen in Niedrigsteuerländer und Steueroasen einzudämmen, den Steuerwettbewerb wieder stärker auf die Steuersätze verlagern. Zusätzliche Nahrung liefern die Steuersenkungspläne des designierten US-Präsidenten Donald Trump, der eine Absenkung von 35 auf 15 Prozent anpeilt.

Steuerlast verschiebt sich zunehmend auf Arbeitseinkommen und Konsum

Lange Zeit beurteilten internationale Organisationen und eine Mehrheit der Ökonomen den Steuerwettbewerb eher positiv, zwinge er die Staaten doch zu Ausgabendisziplin. Nun aber offenbaren sich allmählich seine Schattenseiten. Zwar zeigt ein Blick auf die längerfristig relativ stabilen Abgabenquoten in der EU, dass der Steuerwettbewerb bisher nicht, wie gelegentlich befürchtet, zu einer Erosion der Gesamtabgabeneinnahmen geführt hat. Eine Reihe empirischer Studien kommen allerdings zu dem Ergebnis, dass sich die Steuerlast zunehmend auf Arbeitseinkommen und Konsum verschiebt, die wesentlich weniger mobil sind. Dies ist nicht nur beschäftigungs- und verteilungspolitisch problematisch. Es unterminiert auch die soziale und politische Akzeptanz des Steuersystems.

Die Unternehmenssteuereinnahmen sind (gemessen an der Wirtschaftsleistung) trotz sinkender Steuersätze in den meisten EU-Ländern längerfristig relativ stabil. Dies verdeckt weitere Strukturprobleme und birgt die Gefahr, mögliche problematische künftige Dynamiken zu unterschätzen. Die bisherige Stabilität dieser Einnahmen beruht nämlich unter anderem auf einer zunehmenden Kluft zwischen deutlich sinkenden Körperschaftsteuersätzen und den wesentlich stabileren Spitzensätzen der Einkommensteuer. Die körperschaftsteuerpflichtige Kapitalgesellschaft hat so gegenüber einkommensteuerpflichtigen Rechtsformen an Attraktivität gewonnen. Zudem haben viele Länder Einnahmenausfälle aus Steuersatzsenkungen durch die Einschränkung von Steuerausnahmen zumindest teilweise kompensiert. Auf Dauer müssen aber die Möglichkeiten zur Verbreiterung der Bemessungsgrundlage auf Grenzen stoßen. Dass die Unternehmen individuell bereits seit Längerem entlastet werden, zeigt sich in sinkenden effektiven Unternehmenssteuersätzen, die auch die steuerliche Bemessungsgrundlage berücksichtigen: Sie sind im Durchschnitt der EU28 seit 1998 von über 29 Prozent auf gut 21 Prozent gesunken (vgl. Abbildung 1).

Insgesamt sollte die Steuerpolitik also nicht nur die Möglichkeiten zur Gewinnverschiebung adressieren, sondern auch die Steuersätze selbst in den Blick nehmen. Nur so kann sie einen angemessenen Finanzierungsbeitrag der international aktiven Unternehmen sicherstellen – und den Wettbewerbsvorteil, den sie aufgrund ihrer bestehenden Unterbesteuerung gegenüber binnenorientierten Unternehmen haben, eindämmen. Auch wenn die gesamte Problematik nicht allein auf der EU-Ebene zu lösen ist: Die gegebenen politischen und rechtlichen Möglichkeiten in der EU sollten jedenfalls genutzt werden, um den Rahmen für eine faire und effiziente Unternehmensbesteuerung in den Mitgliedsländern zu verbessern.

Dieser Rahmen hätte auf drei Säulen zu ruhen. Erstens sind – wie es derzeit richtiger Weise in der EU geschieht – einheitliche steuerliche Bemessungsgrundlagen anzustreben. Zweitens sollten die ursprünglichen Pläne der Europäischen Kommission einer Formelzerlegung der konsolidierten Gewinne der grenzüberschreitend aktiven Unternehmen wieder forciert werden: Also die Aufteilung auf die Mitgliedsländer, in denen die Gewinne unter Nutzung der öffentlichen Leistungen tatsächlich erzielt wurden, anhand ihres jeweiligen Anteils an der konzernweiten Wertschöpfung. Da dies vermutlich den Druck auf die Steuersätze weiter erhöhen wird, ist drittens auch über Mindeststeuersätze nachzudenken: Und zwar einen höheren für die “reicheren” alten EU-Länder, wo der Durchschnitt derzeit knapp 26 Prozent beträgt. Und einen niedrigeren für die weniger wettbewerbsfähigen “ärmeren” neuen EU-Länder, wo der Durchschnitt auf nur mehr gut 18 Prozent gesunken ist. Denn ein einheitlicher niedriger Mindeststeuersatz böte keine effektive Untergrenze für die alten EU-Länder. Ein einheitlicher höherer Mindeststeuersatz dagegen zwänge die neuen EU-Länder zu Steuererhöhungen und damit zur Abschaffung ihres “Steuerrabatts”, der vielfach als Ausgleich nach wie vor defizitärer Standortfaktoren dringend erforderlich ist.

Jedenfalls wehrt sich der deutsche Finanzminister Wolfgang Schäuble zu Recht gegen einen innerhalb der EU nicht abgesprochenen Steuerwettbewerb nach unten: Weil er gerade in einem integrierten Wirtschaftsraum wie der EU den meisten Ländern schadet.

- 1 Dieser Beitrag ist ersmtals als Leitartikel im Wirtschaftsdienst, der Zeitschrift für Wirtschaftspolitik, erschienen.

©KOF ETH Zürich, 16. Dez. 2016