Ziel einer strafferen Geldpolitik (tighter monetary policy) ist es, die Nachfrage, insbesondere nach kreditsensiblen Gütern wie Häusern und Autos, zu bremsen und damit den Preisdruck zu verringern.Der Anstieg der realen Renditen zeigt auch, wie sehr die Fed in der Lage war, die finanziellen Bedingungen im Laufe der Zeit zu straffen.Lael Brainard, eine Fed Gouverneurin, hat ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Varghese Abraham: «Ein Leitfaden für AI-first Banking»

finews.ch writes Pensionskassen auch im April mit Verlusten

investrends.ch writes Das sind die zehn grössten Ärgernisse im Flugzeug

investrends.ch writes «Stewardship: Zwischen Rückzug und Resilienz»

Ziel einer strafferen Geldpolitik (tighter monetary policy) ist es, die Nachfrage, insbesondere nach kreditsensiblen Gütern wie Häusern und Autos, zu bremsen und damit den Preisdruck zu verringern.

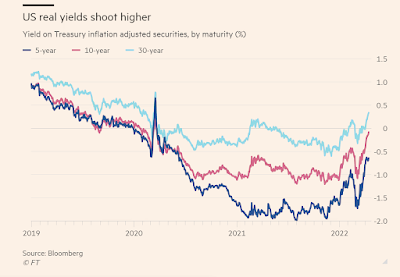

Der Anstieg der realen Renditen zeigt auch, wie sehr die Fed in der Lage war, die finanziellen Bedingungen im Laufe der Zeit zu straffen.

Lael Brainard, eine Fed Gouverneurin, hat letzte Woche festgehalten, dass die «Ankündigung unserer geldpolitischen Pläne in den letzten vier bis fünf Monaten bereits zu einer Straffung der allgemeinen finanziellen Bedingungen geführt hat, und zwar wesentlich mehr, als man allein anhand des Leitzinses erkennen kann».

Die Realrenditen der US-Staatsanleihen (UST) mit 5, 10 und 30 Jahren Laufzeit, Graph: FT, April 19, 2022

Die grossen Zentralbanken bereiten sich zudem auch auf einen gemeinsamen Rückzug von den wichtigsten Finanzmärkten vor.

Die Aktion ist bekannt als mengenmässige Straffung (genannt QT: quantitative easing).

Und das Ziel ist, die Kreditvergabe einzuschränken.

Adam Slater von Oxford Economics schätzt, dass Bilanzverkürzungen in den großen Volkswirtschaften die kommenden Zinserhöhungen um bis zu 1,3% erhöhen könnten.

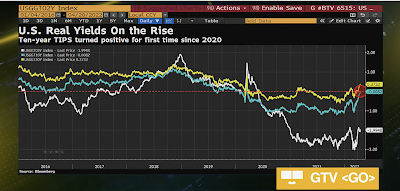

UST real-Renditen für die Laufzeiten von 5-, 10- und 30 Jahren, Graph: Bloomberg TV, Apr 20, 2022

Doppelt gemoppelt hält besser?

Das heisst: Zinserhöhungen + Zinserhöhungen durch die QT.

Was bisher geschehen ist, lässt den Schluss zu, dass die Welt einen Punkt erreicht hat, an dem die Wachstumsrisiken wahrscheinlich größer sind als die Inflationsrisiken, da der Normalisierungsprozess der Nachfrage nach der Pandemie auf sinkende Realeinkommen trifft, wie Paul Donovan, UBS unterstreicht.

Um die Verbraucher-Stimmung ist es auch nicht gut bestellt, wie aus dem folgenden Schaubild hervorgeht.

US-Verbraucher Sentiment, Graph: Bloomberg TV, Apr 18, 2022

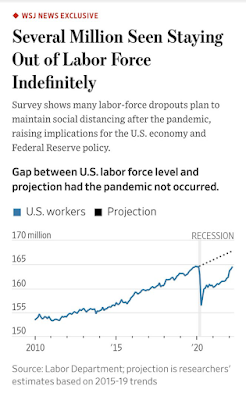

Mehrere Millionen Arbeitnehmer, die während der Covid-19-Pandemie aus dem US-Arbeitsleben ausgeschieden sind, planen laut WSJ, wegen anhaltender Krankheitsängste oder körperlicher Beeinträchtigungen auf unbestimmte Zeit auszuscheiden, was den Arbeitskräftemangel über Jahre hinweg verschärfen könnte, wie neue Untersuchungen zeigen.

US-Arbeitsmarkt: mehrere Millionen bleiben auf unbestimmte Zeit aus dem Erwerbsleben aus, Graph: WSJ, April 16, 2022

Laut einer monatlichen Umfrage, die im vergangenen Jahr von einem Forscherteam durchgeführt wurde, geben etwa drei Millionen Aussteiger an, dass sie nicht vorhaben, zu den Aktivitäten zurückzukehren, die sie vor der Covid-Pandemie ausgeübt haben - sei es zur Arbeit zu gehen, persönlich einzukaufen oder auswärts zu essen -, auch nicht nach dem Ende der Pandemie.

Bei den Berufsaussteigern handelt es sich in der Regel um Frauen.

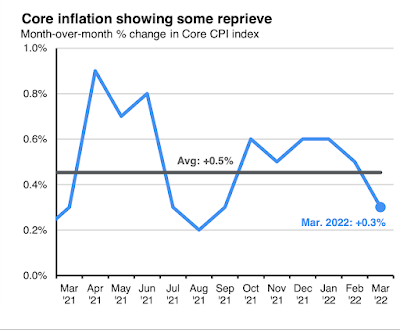

US-Inflation, die Kern-Rate: Energie und Nahrungsmittel waren zusammen für 82% des Anstiegs gegenüber dem Vormonat und 40% des Anstiegs gegenüber dem Vorjahr verantwortlich, Graph: JPMorgan, April 18, 2022

Der IMF schätzt, dass eine überraschende Straffung um 100 Basispunkte die Investitionen der am stärksten fremdfinanzierten Unternehmen über einen Zeitraum von 2 Jahren um insgesamt 6,5 % bremsen würde.

Der sinkenden Erwerbsbeteiligung von Arbeitnehmern im Haupterwerbsalter und insbesondere von Frauen könnte jedoch mit familienfreundlichen Maßnahmen wie mehr Kinderbetreuung und bezahltem Urlaub entgegengewirkt werden.

Obwohl die sinkende Erwerbsbeteiligung wahrscheinlich zur Anspannung des Marktes beiträgt, die die Löhne in die Höhe treibt, ist sie mit erheblichen Kosten verbunden.

Das Lohnwachstum selbst muss aber nicht unbedingt eine wesentliche Ursache für die Inflation sein, wie in einer Analyse von Brookings bekräftigt wird.

Erstens behindert die Nichtbeteiligung die Beschäftigung und das Einkommen, das diese potenziellen Arbeitskräfte andernfalls genießen würden;

zweitens trägt sie wahrscheinlich zur Preisinflation bei, insbesondere durch die Entstehung von Arbeitskräfteengpässen in Schlüsselindustrien (wie Transport und Logistik);

und drittens verringert sie auch die Steuereinnahmen, die zur Finanzierung notwendiger Dienstleistungen dienen könnten.

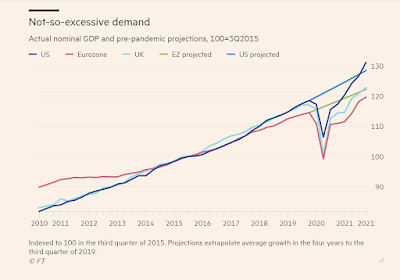

Es kann eine begründete Meinungsverschiedenheit darüber geben, ob die Geldpolitik angesichts eines negativen Angebotsschocks gestrafft werden soll, wenn Inflation auftritt, weil das Produktionspotenzial der Wirtschaft geschädigt wurde, Graph: Martin Sandbu, FT, Apr 20, 2022.

Das Risiko eines Fehltritts durch die Fed in den nächsten ein bis zwei Jahren scheint daher höher als jemals zuvor seit den 1980er Jahren. Der Preis eines übereifrigen Einsatzes gegen die Inflation heute wird sicherlich mit erhöhten Kosten in Zukunft einhergehen, und zwar in Form von zunehmender Unterbeschäftigung.

Wir dürfen nicht vergessen, dass jahrzehntelange Politik der fiscal austerity zu einer Aushöhlung wesentlicher Programme, Dienstleistungen und institutioneller Kapazitäten des öffentlichen Sektors geführt hat, so dass wir auf diese Pandemie und die darauffolgende soziale Krise kaum vorbereitet sind.

Die Idee, dass unfreiwillige Arbeitslosigkeit ein unglückliches, aber unvermeidliches Ereignis ist, ist eine schlechte Wirtschaftspolitik.