Monetary policy cannot reduce the energy priceDie Rendite der deutschen Staatsanleihen mit 10-Jahren Laufzeit ist am Mittwoch erstmals seit Mai 2019 über null Prozent gestiegen. Im Verlauf des Handels am Nachmittag ist sie allerdings wieder in den negativen Bereich gerutscht: -0,006%.Das Geschehen am deutschen Anleihenmarkt steht derzeit sicherlich unter dem Einfluss des US-Treasury-Marktes, auch wenn ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Varghese Abraham: «Ein Leitfaden für AI-first Banking»

finews.ch writes Pensionskassen auch im April mit Verlusten

investrends.ch writes Das sind die zehn grössten Ärgernisse im Flugzeug

investrends.ch writes «Stewardship: Zwischen Rückzug und Resilienz»

Monetary policy cannot reduce the energy price

Die Rendite der deutschen Staatsanleihen mit 10-Jahren Laufzeit ist am Mittwoch erstmals seit Mai 2019 über null Prozent gestiegen. Im Verlauf des Handels am Nachmittag ist sie allerdings wieder in den negativen Bereich gerutscht: -0,006%.

Das Geschehen am deutschen Anleihenmarkt steht derzeit sicherlich unter dem Einfluss des US-Treasury-Marktes, auch wenn die wirtschaftliche Entwicklung auf beiden Seiten des Atlantiks unterschiedlich vonstatten geht.

Die Rendite 10-jähriger deutscher Staatsanleihen befindet sich seit Anfang 2019 im negativen Bereich und erreichte auf dem Höhepunkt der Coronavirus-Panik im März 2020 einen Tiefstand von -0,91 %, Graph: Bloomberg, Jan 19, 2022

Eine wichtige Frage ist daher, inwieweit die höheren Renditen von den USA auf Europa übertragen werden. Und was die EZB gegen die unnötige Straffung der finanziellen Bedingungen in Europa unternehmen würde?

Die Summe der negativ verzinsten Deutschen Anleihen fiel am Montag zum ersten Mal seit 2 Jahren unter EUR1,5 Billionen, während die globale Summe nach dem Rückgang auf $9,12 Billionen nur noch halb so hoch ist wie 2020, Graph: Bloomberg TV, Jan 19, 2022

Auf Fragen wie, "wenn Sie sich irren, zahlen wir alle einen hohen Preis", hat Isabel Schnabel, Mitglied im Direktorium der EZB, in einem jüngsten Interview geantwortet, dass "voreiliges Handeln auch seinen Preis hätte: Es könnte den beginnenden Aufschwung bremsen, und das würde Arbeitsplätze gefährden."

Die deutsche Wirtschaftswissenschaftlerin, Professorin für Finanzmarkttheorie an der Uni Bonn, hat weiter erläutert, dass die EZB auf mittlere Sicht davon ausgeht, dass die Inflation deutlich sinkt. Das sei der Grund, warum die EZB derzeit nicht die Zinsen erhöhe, wie manche fordern.

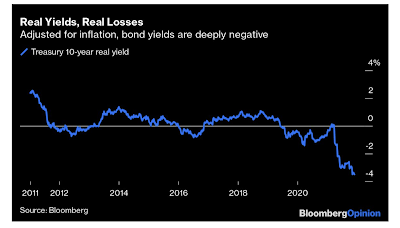

Die realen Renditen 10-jähriger US-Staatsanleihen (UST) ist tief negativ, Graph: Bloomberg, Jan 09, 2022

Es ist offensichtlich, dass das Tempo der «Normalisierung» der Geldpolitik durch die EZB mit ziemlicher Sicherheit moderater ausfallen wird als das der Fed.

Die Produktionslücke in der Eurozone ist nach wie vor beträchtlich, und es ist kein Lohndruck in Sicht. Es ist wichtig, in Erinnerung zu rufen, dass die Geldpolitik den Öl- oder Gaspreis nicht senken kann.

Die Renditen der deutschen Staatsanleihen, Graph: Bloomberg TV, Jan 19, 2022

Und es gibt in der Tat keine Anzeichen für eine Überhitzung der Wirtschaft in der Eurozone, und eine Rücknahme der geld- und fiskal-politischen Anreize wäre ein Fehler. Aber der deutsche Finanzminister Christian Lindner reden davon, dass er "ein freundlicher Falke" sei.

Das ist eine merkwürdige Aussage.

“A friendly hawk”, looking for fiscal austerity, Graph: Bloomberg TV, Jan 19, 2022

Prof. Michael Pettis bringt es in einem Meinungsartikel in FT auf den Punkt: «Die internationale Wettbewerbsfähigkeit Deutschlands beruht vor allem auf den im Verhältnis zur Produktivität niedrigen Löhnen, die die Arbeitnehmer erhalten.»

Da die Arbeitslosigkeit in den USA mittlerweile unter 4% gesunken ist, wird erwartet, dass die Fed bald zu dem Schluss kommen dürfte, die maximale Beschäftigung für erreicht zu erklären, d.h. das niedrigste nachhaltige Niveau, bevor die Inflation in die Höhe getrieben wird.

Vor diesem Hintergrund leuchtet es ein, dass die Fed die Nachfrage-Unterstützung weiter zurückfahren will, durch die Beendigung der Ankäufe von Vermögenswerten am offenen Markt und den Abbau der Bilanzsumme. Dazu gehören aber auch bescheidene Erhöhungen des Leitzinses (Fed Funds Rate).

Das weitere Vorgehen hängt aber von den kommenden Daten über die Pandemie, die Arbeitsplätze und die Inflation ab.

Wir wissen natürlich, dass eine Wirtschaft gesünder und stärker ist, wenn so viele Menschen wie möglich arbeiten können, wie Fed-Präsident Jerome Powell in einem ausgezeichneten Vortrag am 9. November 2021 in Washington bekräftigt hat.

Mit anderen Worten kann die Arbeitslosenquote uns weiter nach unten positiv überraschen.

Bemerkenswert, dass Philipp Hildebrand, der frühere SNB-Präsident, am Mittwoch gegenüber Francine Lacqua von Bloomberg TV gesagt hat, dass die Inflation eine Frage von Lieferkettenbeschränkungen ist.

«Es geht um die Wiederbelebung der Wirtschaft» und es ist laut Hildebrand «nicht hilfreich, die Zinssätze zu erhöhen» - dies ist eine ungewöhnliche Situation.

Bei seiner Bestätigungsanhörung vor dem US-Senat in der vergangenen Woche wies Powell darauf hin, dass der Zusammenbruch der Versorgungskette («supply chain») und der Schock bei den Arbeitskräften in der amerikanischen Geschichte beispiellos waren.

Er erklärte auch, dass die Instrumente der Fed auf die Nachfrageseite und nicht auf die Angebotsseite der US-Wirtschaft abzielen. Und er gab zu, dass der Druck, mit dem wir konfrontiert sind, hauptsächlich von der Angebotsseite ausgeht. «Wir haben nicht viele Möglichkeiten, die Angebotsseite zu beeinflussen.»

Schnallen Sie sich bitte an.