Während die US-Aktienindizes weiter auf neue Rekorde klettern, kommt einem einer von Warren Buffetts berühmtesten Sprüche in den Sinn: Investoren sollten "ängstlich sein, wenn andere gierig sind".Jeder Buffett-Jünger, der in diesen Tagen einen Blick auf die bevorzugte Marktbewertungskennzahl des Milliardärs wirft, könnte den Drang verspüren, vor Angst zu schreien, wie Bloomberg das Geschehen beschreibt.Der "Buffett-Indikator" ist ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Varghese Abraham: «Ein Leitfaden für AI-first Banking»

finews.ch writes Pensionskassen auch im April mit Verlusten

investrends.ch writes Das sind die zehn grössten Ärgernisse im Flugzeug

investrends.ch writes «Stewardship: Zwischen Rückzug und Resilienz»

Während die US-Aktienindizes weiter auf neue Rekorde klettern, kommt einem einer von Warren Buffetts berühmtesten Sprüche in den Sinn:

Investoren sollten "ängstlich sein, wenn andere gierig sind".

Jeder Buffett-Jünger, der in diesen Tagen einen Blick auf die bevorzugte Marktbewertungskennzahl des Milliardärs wirft, könnte den Drang verspüren, vor Angst zu schreien, wie Bloomberg das Geschehen beschreibt.

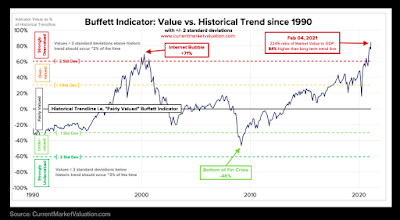

Der "Buffett-Indikator" ist eine einfache Kennzahl:

Die gesamte Marktkapitalisierung der US-Aktien geteilt durch den gesamten Dollarwert des Bruttoinlandsprodukts des Landes. Der Indikator überschritt 2019 erstmals seinen früheren Höchststand aus der Dotcom-Ära. Dennoch tendiert er seit Jahrzehnten nach oben.

Der Trend ist dein Freund?

Da die US-Marktkapitalisierung mehr als doppelt so hoch ist wie das geschätzte BIP für das laufende Quartal, deutet die Kennzahl auf eine "stark überbewertete" Situation hin.

Warren Buffett Indikator, Graph: Bloomberg, Febr 2021

Angesichts der Tatsache, dass die US-Notenbank die Zinsen nahe Null hält und auf absehbare Zeit Anleihen kauft, und die Regierungen mit fiskalischen Impulsen ein signifikantes Wachstum des BIP und der Unternehmensgewinne auslösen, fragen sich manche Investoren, ob es sich dabei um einen Fehlalarm handelt.

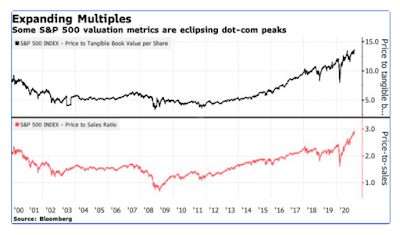

US-Aktienmarkt-Kennzahlen mit Spitzenwerten, Graph: Bloomberg, Febr 2021

Man darf sich jedoch keinen Illusionen hingeben. Selbst wenn man davon ausginge, dass diese (Fed-)Politik dauerhaft ist, was sie nicht ist, würde das immer noch nicht rechtfertigen, das Zweifache des 25-Jahres-Durchschnitts für Aktien zu bezahlen, wie ein Händler unterstreicht.

Das Kurs-Gewinn-Verhältnis, das Kurs-Umsatz-Verhältnis und das Kurs-Sachwert-Verhältnis gehören zu den Kennzahlen, die deutlich über den Niveaus der Dot-Com-Ära liegen, von denen viele Investoren annahmen, dass es sich um einmalige Spitzenwerte handelt.

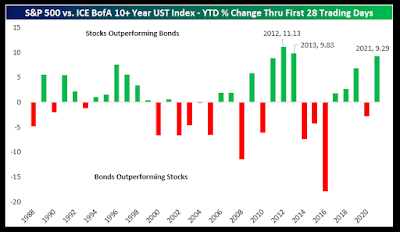

Reflationswetten: in den ersten 28 Handelstagen des Jahres 2021 ist der S&P 500 Index um 4% gestiegen, während der Ertrag der US-Staatsanleihen minus 5% beträgt, Graph: Bloomberg, 12 Febr 2021

Der Performance-Unterschied von 9,3% ist der grösste zu Beginn des Jahren seit 2013.

Steigende Bewertungen sind bekanntermaßen schlechte Werkzeuge für das Timing von Markttops. Doch sind viele Investoren derzeit zuversichtlich, dass die Erholung von der COVID-19 Pandemie einige Verhältnisse zurechtrücken wird. Und deshalb lassen sie sich von den Bewertungen nicht abschrecken.

In den Optionsmärkten sind die bullish-Wetten der Einzelhändler (retail trader) stark gestiegen, Graph: FT, Febr 2021

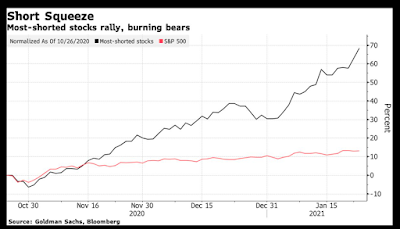

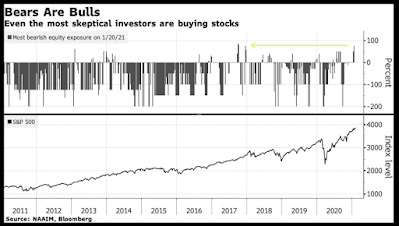

Wenn sich jemand als Bär identifiziert, bedeutet das normalerweise, dass er verkauft. In diesem Marktumfeld, indem jeder, der es wagt (shorten), zerquetscht wird, bedeutet es nur, dass man ein bisschen weniger bullish ist als alle anderen, wie Bloomberg berichtet.

Die am meisten geshorteten Aktien erholen sich und verbrennen die Bären, Graph: Bloomberg, 26 Jan 2021

Das geht aus einer Umfrage der National Association of Active Investment Manager hervor, die herausfand, dass in der aktuellen Stimmungsverteilung ein Bär jemand ist, der zu 75% in Aktien investiert ist.

Da verschlägt einem die Sprache. Verrückte Welt.

Bären sind Bullen, Graph: Bloomberg, 26 Jan 2021