Im Anschluss des vorangegangenen Blog-Eintrags ist es passend, auf eine sehenswerte Abbildung, die das Nordea Research Team am Freitag zusammengestellt hat, hinzuweisen.Die Frage, warum die Zinsen so niedrig sind, steht seit der GFC 2008-2009 (Global Financial Crisis) im Mittelpunkt der gegenwärtigen makroökonomischen Debatte. Eine heiss-geführte Debatte, die sicherlich neue Erkenntnisse geliefert und die wirtschaftspolitische Theorie ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes «KI-Investitionen: Kein alles oder nichts»

investrends.ch writes Starke Zunahme von Selfmade-Milliardären

investrends.ch writes Italien steht bald wieder still

investrends.ch writes Salesforce hebt Prognose für 2026 leicht an

Im Anschluss des vorangegangenen Blog-Eintrags ist es passend, auf eine sehenswerte Abbildung, die das Nordea Research Team am Freitag zusammengestellt hat, hinzuweisen.

Die Frage, warum die Zinsen so niedrig sind, steht seit der GFC 2008-2009 (Global Financial Crisis) im Mittelpunkt der gegenwärtigen makroökonomischen Debatte. Eine heiss-geführte Debatte, die sicherlich neue Erkenntnisse geliefert und die wirtschaftspolitische Theorie à la Keynes unterstützt hat.

Die Frage lässt sich auch andersrum stellen: Wann werden die Zinsen steigen?

Die Antwort ist sehr einfach: wenn die Wirtschaft wieder wächst. Punkt. Das heisst, wenn die gesamtwirtschaftliche Nachfrage wieder zunimmt.

Eine weitere, verblüffende Abbildung in diesem Zusammenhang wurde heute von Paul Krugman auf Twitter präsentiert.

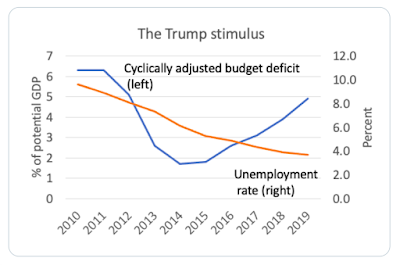

Ein Rückblick auf die Wirtschaft der Trump-Ära zeigt, wie à la Keynes die wirtschaftspolitischen Massnahmen in der Praxis zuletzt waren.

Der Chart zeigt das konjunkturbereinigte Haushaltsdefizit (cyclically adjusted budget deficit), was als ein grobes Mass für fiskalpolitische Anreize (fiscal stimulus) gilt.

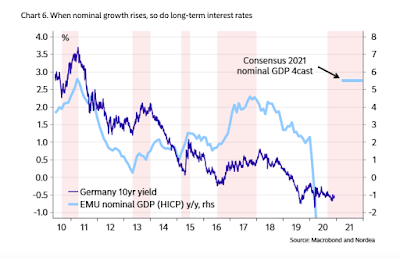

Wirtschaftswachstum und die Entwicklung der nominalen Zinsen, Graph: Nordea Market, Dec 04, 2020

Allerdings muss man hinzufügen, dass der Fiscal Stimulus via Trump schlecht gestaltet war: Unternehmenssteuersenkung hat Investitionen nicht angekurbelt.

Der versprochene „trickle-down“-Effekt hat sich als Luftschloss erwiesen.

Trotzdem ist die Position der GOP zur Staatsverschuldung unverändert: Die Republikanische Partei betrachtet hohe Schulden als existenzielle Bedrohung, wenn ein Demokrat im Weissen Haus sitzt.

Wenn ein republikanischer Präsident über grosse Haushaltsdefizite den Vorsitz führt, wie der Haushaltsdirektor von Donald Trump den Anhängern im vergangenen Jahr sagte, „kümmert es niemanden“, wie Krugman weiter darlegt.

Das konjunkturbereinigte Haushaltsdefizit, Graph: Prof. Paul Krugman, Dec 05, 2020, Twitter

Was wir in den letzten Jahren in Sachen die „Ökonomie der Staatsverschuldung“ beobachtet haben, fasst Olivier Blanchard, der ehemalige Chefökonom des Internationalen Währungsfonds (IWF) als „fiskalischen Paradigmenwechsel“ zusammen.

Das heisst, dass die Staatsverschuldung (derzeit) kein grosses Problem darstellt und die Kreditaufnahme durch die öffentliche Hand für die richtigen Zwecke tatsächlich die verantwortliche Sache ist, die jetzt zu tun ist.

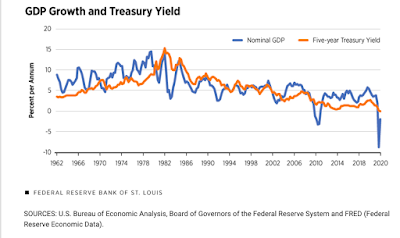

Auch David Andolfatto befasst sich in einem lesenswerten Beitrag auf der Webseite der St. Louis Fed mit der Frage, ob die Staatsverschuldung von Bedeutung ist.

Der leitende Vizepräsident hält die Analogie „Staat als Haushalt“ für „bestenfalls unvollkommen“: Die Analogie „Regierung – private Haushalte“, die irreführend ist, bricht aus mehreren Gründen zusammen.

Während ein Haushalt eine endliche Lebensdauer hat, hat eine Regierung einen unbestimmten Planungshorizont. Während also ein Haushalt seine Schulden schließlich zurückzahlen muss, kann ein Staat seine Schulden im Prinzip auf unbestimmte Zeit refinanzieren (oder prolongieren), argumentiert Andolfatto.

US BIP-Wachstum und die Rendite 5-jähriger US-Staatsanleihen, Graph: Prof. David Andolfatto, St. Louis Fed, Dec 05, 2020

In dem Maße, wie die Staatsschulden im Inland gehalten werden, stellen sie Vermögen (assets) des inländischen Privatsektors dar. Inwieweit es sich dabei um Nettovermögen handelt, ist umstritten, aber es besteht kein großer Zweifel daran, dass zumindest ein Teil davon auf diese Weise betrachtet wird. Dies hat zur Folge, dass sich der Einzelne durch die Erhöhung der Staatsverschuldung wohlhabender fühlt.

Wenn dieser "Wohlstandseffekt" (wealth effect) durch eine defizitfinanzierte Steuersenkung (oder Transfers) in einer Depression erzeugt wird, kann er dazu beitragen, die privaten Ausgaben anzukurbeln, so dass es allen besser geht.

Wenn die Wirtschaft jedoch Vollbeschäftigung erreicht hat oder kurz davor steht, erhöht eine solche Politik stattdessen eher das Preisniveau, was zu einer Umverteilung des Reichtums führen kann.

Zusammengenommen legen diese Überlegungen nahe, dass wir die Staatsverschuldung vielleicht aus einer anderen Perspektive betrachten sollten. Insbesondere scheint es zutreffender zu sein, die Staatsverschuldung weniger als eine Form von Schulden und mehr als eine Form von umlaufendem Geld zu betrachten, erklärt Andolfatto.

Fazit: Warum denken aber Ökonomen anders über Schulden? Ein Teil der Antwort ist laut Krugman, dass wir einige Dinge darüber entdeckt haben, wie die Welt funktioniert; der Rest der Antwort ist, dass sich die Welt verändert hat.