Die Leerstände bei den Mietwohnung werden zunehmen, während das Angebot für privates Wohneigentum abnimmt. (Bild: Shutterstock.com) Die erneut rekordtiefen Zinsen schicken den Zyklus des Schweizer Immobilienmarktes in die x-te Verlängerung. Das hat Konsequenzen: Die Negativzinsen machen Wohneigentum unerschwinglich und wider Erwarten knapp. Dies hat die Credit Suisse Studie zum Schweizer Immobilienmarkt 2020 ergeben.Die Credit Suisse Studie zum Schweizer Immobilienmarkt 2020 zeigt, dass der bestehende Zyklus des Schweizer Immobilienmarkts aufgrund der anhaltend tiefen Zinsen noch lange nicht beendet ist. Aufgrund der immer tiefer sinkenden Vermögensschwelle, ab der Sparer Negativzinsen zahlen müssen, suchen Anleger und Investoren nach Möglichkeiten, um mit überschaubaren Risiken

Topics:

investrends.ch considers the following as important: Credit Suisse, Immobilien, News

This could be interesting, too:

finews.ch writes Maverix zieht Krypto-Pionier als Investor an Land

finews.ch writes UBS, Postfinance, Sygnum: Die Gewinner der ersten AssetAwards

finews.ch writes Steuerberater angelt sich ehemaligen Global Head of Tax der Clariant

finews.ch writes DLT-System der BX startet mit Sygnum, Incore und «Hypi»

Die erneut rekordtiefen Zinsen schicken den Zyklus des Schweizer Immobilienmarktes in die x-te Verlängerung. Das hat Konsequenzen: Die Negativzinsen machen Wohneigentum unerschwinglich und wider Erwarten knapp. Dies hat die Credit Suisse Studie zum Schweizer Immobilienmarkt 2020 ergeben.

Die Credit Suisse Studie zum Schweizer Immobilienmarkt 2020 zeigt, dass der bestehende Zyklus des Schweizer Immobilienmarkts aufgrund der anhaltend tiefen Zinsen noch lange nicht beendet ist. Aufgrund der immer tiefer sinkenden Vermögensschwelle, ab der Sparer Negativzinsen zahlen müssen, suchen Anleger und Investoren nach Möglichkeiten, um mit überschaubaren Risiken eine real positive Rendite zu erzielen. Auf dem Immobilienmarkt werden sie fündig, was den Anlagedruck auf Renditeimmobilien aufrecht erhält und den bereits bestehenden Superzyklus in eine weitere Verlängerung schickt.

Negativzinsen drängen Private zum Immobilienkauf

Die Studie zeigt, dass Privatanleger auf der Suche nach sicheren Geldanlagen dem Beispiel finanzkräftiger Investoren folgen und Wohnobjekte kaufen, um diese zu vermieten (Buy-to-let). Da Mehrfamilienhäuser im heutigen Umfeld kaum noch erschwinglich sind, werden Eigentumswohnungen und vereinzelt Einfamilienhäuser aufgekauft. Dank tiefer Hypothekarzinsen können die Anleger damit ansehnliche Renditen erzielen. Seit Ausbruch der Finanzkrise hat der Anteil solcher Buy-to-let-Finanzierungen bei Hypotheken-Neuabschlüssen laut Credit Suisse auf 17% zugenommen. Mit anderen Worten: Jede sechste Eigentumswohnung wird von privaten Investoren zwecks Vermietung gekauft.

Typischerweise stehen diese Objekte an guten Lagen. Mehr als die Hälfte aller Buy-to-let-Objekte befinden sich in Zentren oder deren Umland, wo die Nachfrage nach Mietwohnungen robust ist. Nicht überall lässt sich jedoch mit Buy-to-let eine positive Rendite erzielen. Entscheidend ist das Verhältnis der lokalen Wohneigentumspreise zu den lokal erzielbaren Mieten. An sehr guten Lagen ist Wohneigentum so teuer, dass nur eine sehr geringe Rendite resultiert. Hinzu kommen Zinsänderungs- und Leerstandsrisiken, die zu problematischen Situationen führen können. Trotz der Risiken zeigt die Studie, dass die vermehrte Überwälzung von Negativzinsen auf Privatkunden in Zukunft noch mehr Anleger in die Arme von Buy-to-let treiben wird. Weil erstens aber auch deren Besitzer den strengen Finanzierungsrichtlinien unterworfen sind und zweitens knapp 90% der Kreditnehmer nur ein einziges derartiges Objekt besitzen, sind die volkwirtschaftlichen Risiken bis anhin recht überschaubar.

Kauf von Wohneigentum durch Angebot limitiert

Mehr als fünf Jahreseinkommen sind im Durchschnitt für den Erwerb einer Eigentumswohnung nötig, und mehr als sieben für ein Einfamilienhaus. In den teuersten Regionen der Schweiz sind sogar zehn Jahreseinkommen noch nicht hinreichend, wie die Studie zeigt. Es gebe sie aber noch, die Regionen, wo weniger als vier mittlere Jahreseinkommen genügen. Allerdings zählen diese Regionen zu den abgelegensten der Schweiz. Noch schwieriger gestaltet sich die Erfüllung der kalkulatorischen Tragbarkeit, sodass Wohneigentum für den Durchschnittshaushalt derzeit unerschwinglich ist. Der limitierende Faktor auf dem Wohneigentumsmarkt ist jedoch nicht die Nachfrage, sondern erstaunlicherweise das Angebot. Für Immobilienentwickler ist der Bau von Mietwohnungen schlicht einfacher und lukrativer, weil institutionelle Investoren wegen der Negativzinsen für den Kauf solcher Überbauungen Schlange stehen. Folglich entsteht zu wenig Wohneigentum, und es machen sich Knappheitserscheinungen bemerkbar. Aus diesem Grund werden die Eigentumspreise 2020 laut Credit Suisse erneut steigen.

Pendeln entlastet Wohnungsmärkte in Zentren

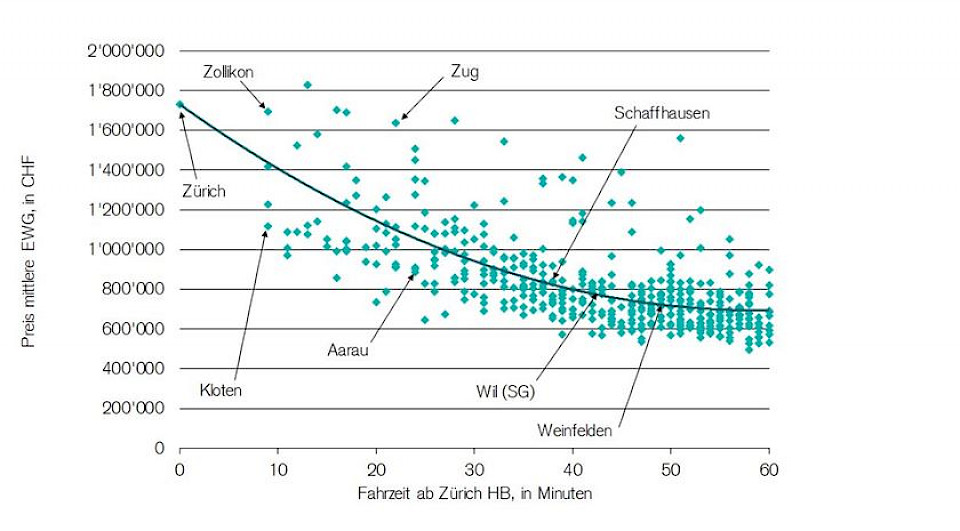

Auf der Suche nach sicheren Anlagen, die real noch einen positiven Ertrag abwerfen, fokussieren die Investoren auf Immobilien an guten – sprich urbanen – Lagen. Das Preisgefälle zum Umland weitet sich daher aus und sorgt dafür, dass Wohn- und Arbeitsort immer öfter und immer weiter auseinander liegen. Täglich wiederholt sich somit das Schauspiel einer kleinen Völkerwanderung; mittlerweile verlassen gemäss der Immobilienstudie mehr als 3 Mio. Pendler täglich ihre Wohngemeinde, um zur Arbeit oder in eine Ausbildungsstätte zu gelangen. Pro Weg sind die Pendler im Durchschnitt über eine halbe Stunde unterwegs. Die mobilen Pendler entlasten damit die angespannten Wohnungsmärkte der Grosszentren und fördern die Wohnungsabsorption in der Agglomeration. Die Autoren der Studie erklären, dass die Auswertung von Pendlerdaten für Bauherren aufschlussreiche Hinweise liefern - einerseits auf das Nachfragepotenzial von Wohnungssuchenden in der Agglomeration und andererseits auf das Nachfragepotenzial von potenziellen Büromietern in kleinen und grossen Arbeitsmarktzentren der Schweiz.

Die Abbildung zeigt das hohe Preisgefälle mit wachsender Pendeldistanz von Zürich (Preis für eine Neubau-Eigentumswohnung (EWG) mit 4.5-Zimmern in CHF, in Abhängigkeit von der Fahrzeit mit den öffentlichen Verkehrsmitteln ab Zürich Hauptbahnhof):

Mehr Leerstände erwartet

Weder von der Zuwanderung noch von der Konjunktur sind im laufenden Jahr Wachstumsimpulse für den Mietwohnungsmarkt auszumachen. Die Ökonomen der Credit Suisse erwarten folglich eine stärkere Zunahme der leerstehenden Wohnungen als im letzten Jahr. Die bereits heute relativ lange Vermarktungsdauer neuer Mitwohnungen dürfte dadurch noch länger werden. Die höchsten Leerstände verzeichnen interessanterweise weder die alten noch die brandneuen Wohnungen, sondern die nicht mehr ganz taufrischen. Es handelt sich bei diesem Problemsegment um teuer am Markt positionierte Mietwohnungen im Alter von drei bis sechs Jahren, bei denen die Erstmieter wieder ausgezogen sind. Wohnungen mit eher klein geschnittenen Zimmern sind diesem Risiko weniger stark ausgesetzt, wie die Autoren der Studie belegen können. Diese weisen bis zu einem Gebäudealter von sechs Jahren deutlich geringere Leerstände auf. Die Mietpreise dürften aufgrund der wieder etwas rascher steigenden Leerstände erneut stärker unter Druck geraten. Einzig in den fünf Grosszentren und wenigen Mittelzentren werden die Mietpreise noch leicht zunehmen, erwartet Credit Suisse.