Summary:

Die flacher werdende US-Renditekurve ist in aller Munde. Während manche Beobachter auf ein „Rätsel“ hinweisen, findet seit Mitte September eine bemerkenswerte Entwicklung im Markt statt: Erstens ist das vom Markt erwartete Tempo der implizierten Zinserhöhungen im kommenden Jahr, das inzwischen von weniger als 1-mal auf fast 2 ½-mal gestiegen ist.Zweitens ist die Steigung der US-Treasury Bonds ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die flacher werdende US-Renditekurve ist in aller Munde. Während manche Beobachter auf ein „Rätsel“ hinweisen, findet seit Mitte September eine bemerkenswerte Entwicklung im Markt statt: Erstens ist das vom Markt erwartete Tempo der implizierten Zinserhöhungen im kommenden Jahr, das inzwischen von weniger als 1-mal auf fast 2 ½-mal gestiegen ist.Zweitens ist die Steigung der US-Treasury Bonds ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Anleihenmarkt 2026: Zwischen Zinswende und Selektivität

Acemaxx-Analytics writes Shared Prosperity in a Fractured World

finews.ch writes Martin Hess: «Politik muss die Goldene Regel berücksichtigen»

finews.ch writes Wirz & Partners holt neuen Manager für Banken und Versicherungen

Die flacher werdende US-Renditekurve ist in aller Munde. Während manche Beobachter auf ein „Rätsel“ hinweisen, findet seit Mitte September eine bemerkenswerte Entwicklung im Markt statt:

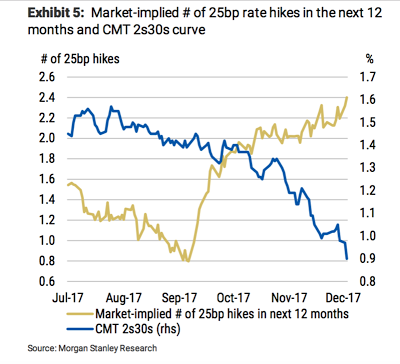

Erstens ist das vom Markt erwartete Tempo der implizierten Zinserhöhungen im kommenden Jahr, das inzwischen von weniger als 1-mal auf fast 2 ½-mal gestiegen ist.

Zweitens ist die Steigung der US-Treasury Bonds Kurve, die sich gemessen an 2s30s dramatisch abgeflacht hat.

Die beiden Trends hängen zusammen, erklärt Morgan Stanley in einer am Mittwoch vorgelegten Analyse („FOMC Preview“).

Aufgrund der inzwischen etwas positiv anstimmenden US-Wirtschaftsdaten und der Nominierung eines neuen Fed-Vorsitzenden, mit dem Versprechen die Kontinuität zu gewährleisten, passen die Marktteilnehmer ihre Erwartungen entsprechend an.

Die Ökonomen von Morgan Stanley legen vor diesem Hintergrund nahe, dass die Abflachung der US-Staatsanleihen-Kurve sich dennoch auch im kommenden Jahr fortsetzen dürfte.

Die US-Ertragskurve (yield curve) flacht sich weiter ab, Graph: Morgan Stanley

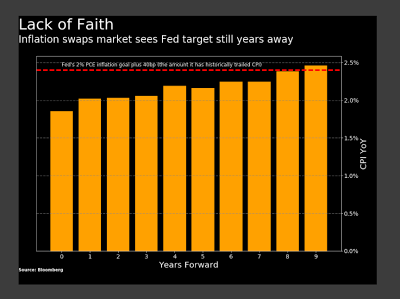

Auch wenn die anhaltende Abflachung der Kurve angesichts der sich anbahnenden Straffung der Geldpolitik durch die Fed wunderlich („conundrum“) vorkommt, gibt es dazu verschiedene Interpretationsversuche, zu verstehen, was sich hier genau abspielt.

Und es ist dabei nicht schwer von „Rätsel“ (Greenspan conundrum und Yellen conundrum) zu reden. Eine Tatsache ist aber, dass die Welt seit der Finanzkrise von 2008 (GFC) mit dem Aufprall der nominalen Zinsen an der Null-Grenze irgendwie auf den Kopf gestellt ist.

Der Anstieg der Notenbankgeldmenge (monetary base) führt kaum zu Inflation und das Haushaltsdefizit löst kein „crowding-out“ aus.

Das heisst, dass die herkömmlichen geldpolitischen Massnahmen (auch wenn sie von einer QE-Policy begleitet werden) zu kurz greifen, der Konjunktur auf die Beine zu helfen, v.a. dann nicht, wenn die Wirtschaft eben in eine Liquiditätsfalle gerät.

Immer mehr Analysten erwarten eine weiterhin abflachende Kurve (5s30s und 2s10s) im kommenden Jahr, Graph: Bloomberg Markets

Das bedeutet, dass die private Nachfrage so schwach ist, dass selbst bei null-Nominal-Zinsen die Ausgaben nicht ausreichen, für Vollbeschäftigung zu sorgen.

M.a.W: Die Geldpolitik wird unwirksam. Wenn der Einsatz der expansiven Fiskalpolitik obendrauf versagt bleibt, zögert sich die Erholung der Wirtschaft hinaus, während Millionen von Menschen auf der Strecke bleiben. Man denke z.B. im Euroraum an die Unterbeschäftigung in Höhe von 18%.

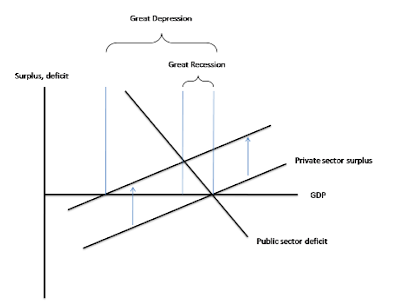

Sektor-Bilanzen: privat vs. öffentlich, Graph: Paul Krugman, NYTimes, July 15, 2009.

Zur Erinnerung: Der Finanzierungssaldo des privaten Sektors (definiert als die Differenz zwischen privaten Ersparnissen und privaten Investitionen) ist nach dem Ausbruch der GFC kräftig angestiegen.

Es waren die automatischen Stabilisatoren, die dazu beitrugen, dass die Welt eine zweite „Great Depression“ nicht erlebt hat, weshalb die Krise heute von der Mehrzahl der Ökonomen als „Great Recession“ bezeichnet wird.

Inflation Swaps deuten darauf hin, dass die von der Fed angestrebte Zielinflationsrate vor 9 Jahren nicht erreicht werden kann, Graph: Bloomberg Markets

Im Gleichgewicht steht dem Überschuss im privaten Sektor das Defizit des öffentlichen Sektors gegenüber, was im Grunde genommen die Absorbierungsrolle des Haushaltsdefizits in einem schwer angeschlagenen Umfeld der Wirtschaft unterstreicht.

Es war also das Defizit, welches die Welt vor dem Abgrund gerettet hat. Etwas mehr davon (statt Strukturreformen auf der Angebotsseite) hätte ohne Zweifel geholfen, für viele Menschen viel Schmerzen und Leiden zu ersparen.

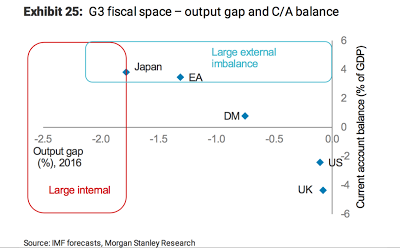

Wo fiskalpolitischer Spielraum noch vorhanden ist: Euroraum, Graph: Morgan Stanley, Dec 7, 2017.