Photo: Luca Zanon from Unsplash (CC 0) Von Dr. Alexander Fink, Universität Leipzig, Senior Fellow des IREF – Institute for Research in Economic and Fiscal Issues und Fabian Kurz, Doktorand der Volkswirtschaftslehre. Die Venture Capital Investitionen sind in Deutschland im internationalen Vergleich niedrig. Das ist bedauerlich. Ein höheres Venture Capital Niveau könnte in Deutschland stärker als bisher zu Innovationen, Arbeitsplätzen und Wohlstand beitragen. N26, Celonis und Biontech sind die jüngsten Erfolge der deutschen Startup-Szene. Alle drei Unternehmen haben im vergangenen Jahr höhere Summen Wagniskapital eingesammelt. So erfreulich diese Nachrichten sind, so problematisch ist das Gesamtbild der Venture Capital-Szene hierzulande. In Deutschland wird jungen Unternehmen nur

Topics:

Gastbeitrag considers the following as important: blog, Gastbeiträge

This could be interesting, too:

Clemens Schneider writes Café Kyiv

Clemens Schneider writes Germaine de Stael

Clemens Schneider writes Museums-Empfehlung National Portrait Gallery

Clemens Schneider writes Entwicklungszusammenarbeit privatisieren

Photo: Luca Zanon from Unsplash (CC 0)

Von Dr. Alexander Fink, Universität Leipzig, Senior Fellow des IREF – Institute for Research in Economic and Fiscal Issues und Fabian Kurz, Doktorand der Volkswirtschaftslehre.

Die Venture Capital Investitionen sind in Deutschland im internationalen Vergleich niedrig. Das ist bedauerlich. Ein höheres Venture Capital Niveau könnte in Deutschland stärker als bisher zu Innovationen, Arbeitsplätzen und Wohlstand beitragen.

N26, Celonis und Biontech sind die jüngsten Erfolge der deutschen Startup-Szene. Alle drei Unternehmen haben im vergangenen Jahr höhere Summen Wagniskapital eingesammelt. So erfreulich diese Nachrichten sind, so problematisch ist das Gesamtbild der Venture Capital-Szene hierzulande. In Deutschland wird jungen Unternehmen nur vergleichsweise wenig Risikokapital bereitgestellt.

OECD: Deutschland im Mittelfeld

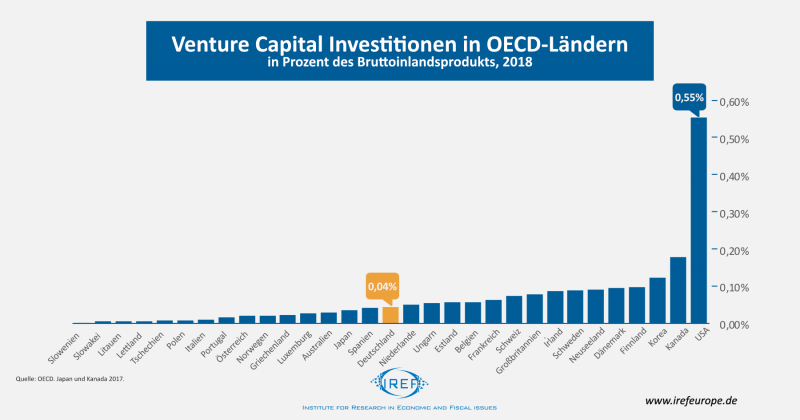

Unter OECD-Ländern liegt Deutschland gemessen an Venture Capital Investitionen im Verhältnis zum BIP im Mittelfeld. Die Vereinigten Staaten liegen mit großem Abstand an der Spitze. So machten Risikokapitalinvestitionen im Jahr 2018 in den USA 0,55 Prozent des BIP aus, in Deutschland gerade einmal 0,04 Prozent. Doch nicht nur zu den USA ist der Rückstand Deutschlands beachtlich. So wird in Finnland, dem bestplatziertesten europäischen Land, relativ zum BIP mehr als doppelt so viel Risikokapital bereitgestellt.

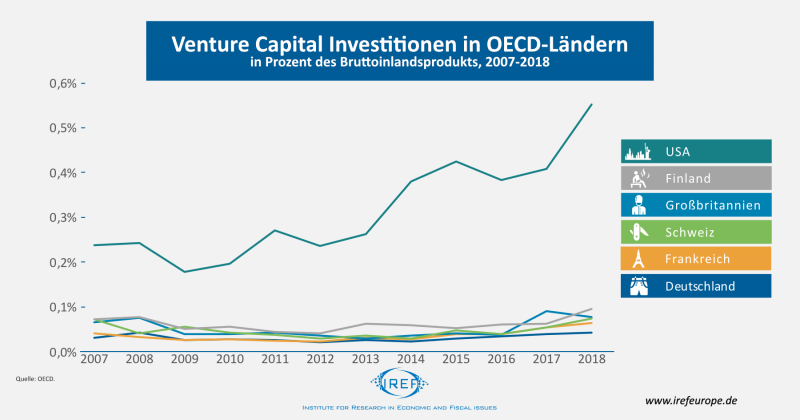

Auch bei der Entwicklung über die Jahre zeigt sich die außergewöhnliche Position der USA. Innerhalb von zehn Jahren hat sich der Anteil der Venture Capital Investitionen am BIP dort mehr als verdoppelt. In Deutschland und anderen ausgewählten Ländern ist seit 2007 kein erheblicher Anstieg zu verzeichnen.

Die Aufschlüsselung der Venture Capital Investitionen nach Finanzierungsphasen zeigt, dass die Investitionen in Deutschland im Vergleich zu den USA stets deutlich geringer sind. Aber vor allem in späteren Finanzierungsrunden wird weniger Kapital zur Verfügung gestellt.

Venture Capital: Unterschiede relevant

Empirische Untersuchungen legen nahe, dass die Unterschiede bezüglich der Venture Capital Aktivitäten nicht nur statistische Artefakte sind, sondern volkswirtschaftliche Relevanz haben.

Höhere Risikokapitalinvestitionen fördern Innovationen, wie eine Studie zu 17 europäischen Ländern feststellt. Die Forscher weisen darauf hin, dass insbesondere Investitionen in späteren Phasen entscheidend sind. Gerade hier sieht es in Deutschland nicht gut aus.

Eine Studie aus dem Jahr 2011 untersucht Venture Capital Investitionen in über 300 amerikanischen Metropolregionen. Die Ökonomen zeigen, dass ein höheres lokales Angebot an Venture Capital die Anzahl der Neugründungen, den Arbeitsmarkt und die Einkommen positiv beeinflusst.

Hinweise auf die in den USA gefunden positiven Effekte gibt es in weiteren wissenschaftlichen Untersuchungen auch für andere Länder. So führt gemäß einer Untersuchung aus dem Jahr 2013 auch in Europa mehr Venture Capital zu mehr Firmenneugründungen. Gemäß einer weiteren wissenschaftlichen Untersuchung auf Basis von Daten aus allen OECD-Ländern trägt Venture Capital zu zusätzlichen Arbeitsplätzen bei. Die positiven Effekte auf den Arbeitsmarkt scheinen dabei nicht nur kurzfristiger Natur zu sein, sondern können dazu beitragen, die Arbeitslosenrate langfristig zu senken, wie eine Studie aus dem Jahr 2010 schlussfolgert.

Weiterer Unterschied: Mehr Staatsengagement in Europa

Venture Capital kann zum wirtschaftlichen Erfolg einer Gesellschaft beitragen. Dies ruft auch die Politik auf den Plan. So wurde 2018 in Deutschland von der staatlichen KfW Bankengruppe eine Beteiligungsgesellschaft ins Leben gerufen, um Kapital in junge Unternehmen zu investieren. Zudem investiert der „High-Tech Gründerfonds“ schon seit 2005 in öffentlich-privater Partnerschaft in junge Unternehmen. Das Gros der Mittel stammt ebenfalls von der KfW und dem Bund.

Deutschland ist diesbezüglich in Europa keine Ausnahme. Dass staatliches Engagement im Venture Capital Markt in Europa stärker ausgeprägt ist als in den USA, zeigt ein Vergleich der beiden Venture Capital Märkte. Das bleibt gemäß der Untersuchung nicht ohne Folgen. So würden die staatlichen Gelder nicht unbedingt nach wirtschaftlichen Kriterien, wie den Erfolgsaussichten eines Unternehmens vergeben, sondern vor allem nach geografischen Gesichtspunkten, die regionale Förderabsichten widerspiegelten. Die meisten staatlichen Risikokapitalinvestitionen seien weniger als 10 Kilometer von der staatlichen Institution entfernt. Dies führe zum einem dazu, dass der Venture Capital Markt in Europa sehr zersplittert sei und zum anderen mache es die Kapitalvergabe anfällig für Lobbybemühungen.

In einem anderen Papier aus dem Jahr 2017 finden Forscher, dass Risikokapitalinvestitionen privater Investoren eine deutlich bessere Performance aufweisen als staatlich finanzierte Projekte. Eine weitere Untersuchung findet, dass Firmen in Großbritannien mit privaten Risikoinvestoren mehr Patente anmelden als Firmen, die durch staatliche Organisationen Risikokapital erhalten.

Was können Deutschland und Europa machen?

Deutschland und die übrigen Länder Europas haben ein Defizit bei der Finanzierung junger Unternehmen mit Risikokapital. Zum einen ist das Ausmaß der Aktivitäten gering, zum anderen ist die Zusammensetzung durch den hohen Anteil staatlicher Gelder problematisch. Doch der Politik sind keineswegs die Hände gebunden. Statt direkt in den Venture Capital Markt als Akteur einzusteigen, sollten die europäischen Regierungen die Rahmenbedingungen für Risikoinvestitionen und junge Firmen verbessern.

Dies könnte zu zusätzlichen Impulsen aus dem Ausland führen. So zeigt eine internationale Untersuchung aus dem Jahr 2012, dass der Grad der ökonomischen Freiheit eines Landes, gemessen am Index of Economic Freedom, wesentlich zum Venture Capital Engagement ausländischer Investoren beiträgt. So sind nach Angaben der Forscher erfolgreiche Börsengänge, Fusionen und Übernahmen von Unternehmen mit ausländischen Risikokapitalgebern in wirtschaftlich freieren Ländern wahrscheinlicher.

Arbeitsmarktregulierungen können ein weiteres Hindernis für Venture Capital sein. In einer Studie wurden die Venture Capital Märkte europäischer Länder zwischen 1990 und 2008 untersucht. Unterschiedliche Ausgestaltungen der Regeln auf dem Arbeitsmarkt haben den Autoren zufolge Auswirkungen auf die Entwicklung der Venture Capital Märkte in den untersuchten Ländern. Wurde weniger auf Kündigungsschutz gesetzt und mehr auf höhere Arbeitslosenunterstützung, haben sich Venture Capital Märkte besser entwickelt.

Eine Untersuchung europäischer Länder aus dem Jahr 2012 weist darauf hin, dass in Ländern mit geringen Hürden für Firmengründer sowie geringeren Kapitalertragssteuern Venture Capital-Geber Innovationen erfolgreicher fördern.

Die Rahmenbedingungen müssen stimmen

Die Venture Capital Investitionen sind in Deutschland im internationalen Vergleich niedrig. Das ist bedauerlich. Ein höheres Venture Capital Niveau könnte in Deutschland stärker als bisher zu Innovationen, Arbeitsplätzen und Wohlstand beitragen. Der eingeschlagene Weg, geringe private Venture Capital Investitionen durch staatliche Mittel auszugleichen, ist nicht allzu vielversprechend. Der deutsche Staat sollte vielmehr zu attraktiveren Rahmenbedingungen für mehr private Venture Capital-Aktivitäten beitragen, etwa durch den Abbau regulatorischer Hürden für Firmengründungen, auf dem Arbeitsmarkt und im Steuersystem.