Bild: Pixabay Das Ende der ultralockeren Geldpolitik erfordert die Rückbesinnung auf Fundamentaldaten und aktives Management, empfehlen die Experten von Fidelity. Sie erwarten eine stabile Inflation und sehen gute Chancen für US-Aktien mit starken Bilanzen. Das Ende einer Dekade lockerer Geldpolitik und die abgeflachte Konjunkturentwicklung werden laut Fidelity International im kommenden Jahr die dominierenden Themen an den Kapitalmärkten sein. Eine Herausforderung werde zudem sein, Nachrichten zu politischen Turbulenzen und Handelsspannungen richtig einzuordnen und nicht überzubewerten. Anleger sollten ihr Augenmerk stärker auf Fundamentaldaten lenken, empfehlen die Experten. Aktien: US-Gewinne im Fokus –

Topics:

investrends.ch considers the following as important: Fidelity, Marktmeinung, NL Marktmeinung

This could be interesting, too:

investrends.ch writes Ausverkauf bei US-Aktien ETF’s

investrends.ch writes «Das bedeutet der KI-Anleihenboom»

investrends.ch writes Warum in Schwellenländer investieren?

investrends.ch writes Aktive ETFs 2.0: Die Vorteile der Higher Conviction ETFs

Das Ende der ultralockeren Geldpolitik erfordert die Rückbesinnung auf Fundamentaldaten und aktives Management, empfehlen die Experten von Fidelity. Sie erwarten eine stabile Inflation und sehen gute Chancen für US-Aktien mit starken Bilanzen.

Das Ende einer Dekade lockerer Geldpolitik und die abgeflachte Konjunkturentwicklung werden laut Fidelity International im kommenden Jahr die dominierenden Themen an den Kapitalmärkten sein. Eine Herausforderung werde zudem sein, Nachrichten zu politischen Turbulenzen und Handelsspannungen richtig einzuordnen und nicht überzubewerten. Anleger sollten ihr Augenmerk stärker auf Fundamentaldaten lenken, empfehlen die Experten.

Aktien: US-Gewinne im Fokus – Störfaktoren ausblenden

Aus Sicht von Romain Boscher, Chefanlagestratege für globale Aktien bei Fidelity International, versprechen die US-Börsen auch 2019 Anlagechancen. Nachdem US-Unternehmen in diesem Jahr von Sondereffekten wie der Steuerreform und einem gelockerten regulatorischen Umfeld profitierten, sollte sich die Gewinnsituation wieder auf einem Niveau von acht bis neun Prozent normalisieren.

Während beispielsweise in der Automobilbranche das Ende des Konjunkturzyklus unmittelbar bevorstehe, liege es in anderen Sektoren noch in einiger Ferne, schätzt Boscher und fügt an: "Viele Unternehmen befinden sich mitten in einem Investitionszyklus, der mit einem Volumen von einer Billion US-Dollar zu den umfangreichsten seit den 1960er-Jahren zählt. 2019 sollten davon nicht nur Technologiefirmen und der Unternehmens-Dienstleistungssektor, sondern auch viele andere Branchen profitieren." Allerdings sollte engmaschig beobachtet werden, ob und in welchem Umfang Unternehmen steigende Löhne an die Konsumenten weitergeben können. Das gelte vor allem für arbeitsintensive Branchen.

"Global gehen von steigenden Zinsen und der hohen Verschuldung die grössten Risiken für die Aktienmärkte aus", so Boschner. In den vergangenen zwei Jahren ist das globale durchschnittliche Zinsniveau auf 2,2 Prozent gestiegen und nähert sich einem neuen Höchststand, den die Experten von Fidelity bei rund 2,5 Prozent sehen. Ein Anstieg über diese Marke könnte eine neue Finanzkrise auslösen,. befürchten sie. Ein solches Risiko werde jedoch keine Zentralbank eingehen wollen. "Da sich Anleiherisiken leicht auf die Aktienmärkte übertragen können, beobachten wir die Situation in Italien und vor allem in China sehr aufmerksam", betont Boschner.

Schweizer Aktien: Moderates Aufwärtspotenzial dank leicht steigender Unternehmensgewinne

Für Schweizer Aktien sieht Andrea Fornoni, Fondsmanager des Fidelity Switzerland Fund, 2019 gute Chancen für eine moderat positive Marktentwicklung. Er verweist darauf, dass diverse externe Faktoren wie die Budgetsituation in Italien, die sich verschärfenden Handelsspannungen, der Brexit und neue Pkw-Emissionsvorschriften in Europa, die Aktienmärkte Ende 2018 unter Druck gesetzt haben. "Selbst wenn sich einige Bedrohungen im Verlauf des nächsten Jahres abschwächen, ist auch 2019 mit einer erhöhten Volatilität am Schweizer Aktienmarkt zu rechnen", ewartet Fornoni. "Unklar ist vor allem, ob sich die Konjunktur nur vorübergehend abschwächt oder ob wir am Anfang einer Rezession stehen."

Die Bewertungen vieler mittelgrosser Schweizer Unternehmen sieht er eher im letztgenannten Szenario widerspiegelt, was heisse, dass viele negative Nachrichten bereits in den Kursen eingepreist sind. Als aussichtsreich erscheinen Fornoni vor allem nicht-zyklische Unternehmen, die mit Innovationen und neuen Produkten Marktanteile gewinnen und überdurchschnittlich wachsen können. Diese sollten vor allem in den Branchen Gesundheit und Technologie zu finden sein.

Anleihen: Zinswende lässt Renditen steigen und Risikoprämien an Bedeutung gewinnen

Mit dem Liquiditätsentzug der wichtigsten Zentralbanken nehmen die Schwankungen an den Kapitalmärkten zu. In solchen Phasen wird nach Einschätzung von Martin Dropkin, globaler Leiter des Anleihe-Research bei Fidelity International, die Titelselektion und der Fokus auf Qualität wichtiger. Dropkin erwartet, dass die US-Notenbank Fed Mitte 2019 eine Verschnaufpause bei ihrem Straffungszyklus einlegen wird. Dann nämlich werden sich die weniger lockeren Finanzierungsbedingungen und die Handelsbeschränkungen in der Realwirtschaft bemerkbar machen. Dies sollte die Renditen zehnjähriger US-Staatsanleihen bei drei Prozent verankern und bei Schwellenländeranleihen für eine gewisse Entlastung sorgen.

"Bei Unternehmensanleihen sollten Anleger mit Blick auf das Ende des Kreditzyklus mehr Vorsicht walten lassen", rät Dropkin. Ein verlangsamtes Wachstum und die hohe Verschuldung würden die Risikoaufschläge früher oder später in die Höhe treiben. Gerade hochverzinslichen Papieren mit BBB-Rating könnte bei nachlassendem Gewinnwachstum eine Herabstufung drohen. Profitieren sollten andererseits Unternehmen mit starken Bilanzen und einer soliden Kapitalstruktur.

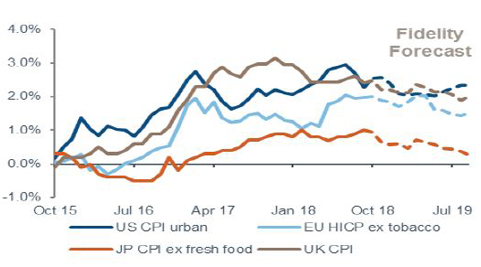

Auch wenn 2019 die Inflation das zentrale Risiko sein sollte, ist nicht mit einem deutlichen Preisauftrieb zu rechnen. Bei einer unerwartet starken Konjunktur in den USA können die Löhne zwar anziehen. Da die Produktivität parallel dazu nach oben tendiert, sollte der Inflationsdruck verhalten bleiben – vorausgesetzt, es kommt zu keinem deutlichen Schub bei den Rohstoffpreisen.

Die Inflation sollte stabil bleiben

Quelle: Fidelity International, November 2018