Alternative Beta-Strategien bieten sich als Einstiegsmöglichkeit in alternative Strategien an.Viele Stiftungsräte von Schweizer Pensionskassen sind in der alten Welt der Hedge Funds gross geworden – und haben sich daran gewöhnt, dass diese Anlageform oftmals teuer, intransparent, illiquide und kaum reguliert ist. Doch in letzter Zeit hat sich die Anlagewelt massgeblich verändert. Die Qualitätsansprüche der institutionellen Investoren sind vielfältiger geworden. Ihre Produktanforderungen konzentrieren sich nicht mehr ausschliesslich darauf, attraktive Renditen bei gleichzeitig möglichst tiefem Risiko zu generieren. Mindestens genauso wichtig sind mittlerweile Transparenz und Regulierungsfragen. Schliesslich erwarten sie, dass ihre alternativen Anlagen gering zu traditionellen

Topics:

Cash News considers the following as important:

This could be interesting, too:

finews.ch writes Ein Maserati für 1 Million: Der MCXtrema in Zürich

finews.ch writes Das sind die wirtschaftlichen Folgen des Krieges

finews.ch writes Primärmarkt im Februar: Erneut ein Spitzenwert am Schweizer Kapitalmarkt

finews.ch writes Das Versprechen des neuen CEO der Saxo Bank

Alternative Beta-Strategien bieten sich als Einstiegsmöglichkeit in alternative Strategien an.

Viele Stiftungsräte von Schweizer Pensionskassen sind in der alten Welt der Hedge Funds gross geworden – und haben sich daran gewöhnt, dass diese Anlageform oftmals teuer, intransparent, illiquide und kaum reguliert ist. Doch in letzter Zeit hat sich die Anlagewelt massgeblich verändert. Die Qualitätsansprüche der institutionellen Investoren sind vielfältiger geworden. Ihre Produktanforderungen konzentrieren sich nicht mehr ausschliesslich darauf, attraktive Renditen bei gleichzeitig möglichst tiefem Risiko zu generieren. Mindestens genauso wichtig sind mittlerweile Transparenz und Regulierungsfragen. Schliesslich erwarten sie, dass ihre alternativen Anlagen gering zu traditionellen Anlageklassen korrelieren sowie möglichst liquide und günstig umgesetzt werden.

Alternative Strategien werden differenzierter betrachtet

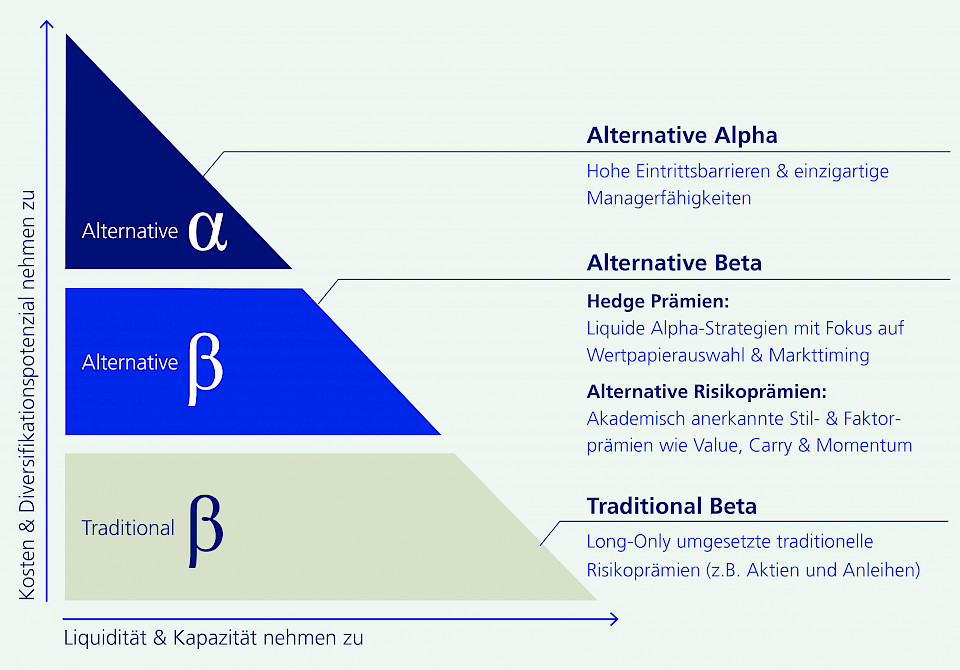

Die bisherige Aufteilung des Anlageuniversums in traditionelle (Beta) und alternative Strategien (Alpha) ist jüngst einer differenzierteren Betrachtung gewichen. Der Wandel wurde durch Entwicklungen bei den Marktstrukturen, der Liquidität sowie den regulatorischen Aspekten begünstigt. Dies hat dazu geführt, dass ein Teil der ehemals als Alpha bezeichneten Strategien neu separat betrachtet und nun als Alternative Beta-Strategien bezeichnet werden. Gegenwärtig wird somit im Anlageuniversum zwischen Traditional Beta-, Alternative Beta- sowie Alternative Alpha-Strategien unterschieden. Gebühren, Liquidität, Kapazitäten und Diversifikationseigenschaften variieren innerhalb dieser Segmente. Diese feinere Einteilung erlaubt es, das Angebot viel präziser an die jeweiligen Kundenbedürfnisse anzupassen.

Weiterentwicklung von Risikoprämien

Quelle: Union Bancaire Privée (UBP) SA, Zurich Invest AG. Nur zu illustrativen Zwecken.

Alternative Beta: Kostengünstiger Zugang zu Alternativen Anlagen

Alternative Strategien nutzen Techniken wie Leerverkäufe, Leverage und Derivate, um weniger mit der Entwicklung der zugrundeliegenden Märkte zu korrelieren. Während Alternative Alpha-Strategien weiterhin eine begrenzte Liquidität aufweisen und aufgrund von beschränkter Kapazität höhere Kosten anfallen, bieten die neu als Alternative Beta bezeichneten Strategien einen kostengünstigen Einstieg in Alternative Anlagen. Zudem können sie ein nützlicher Baustein sein, um durch eine geschickte Beimischung die Gesamtkosten zu reduzieren. Alternative Beta-Strategien sind aber nicht neu. Neu ist nur, dass sie nicht mehr unter dem teuren Deckmantel von Alpha-Strategien angeboten werden, sondern den Investoren separat zur Verfügung stehen – mit tieferen Gebühren und in liquider Form. Allerdings bieten sie in der Regel auch weniger Rendite- und Diversifikationspotenzial als Alternative Alpha-Strategien.

Bei den Alternative Beta-Strategien wird zwischen alternativen Risikoprämien und Hedge-Prämien unterschieden. Alternative Risikoprämien beinhalten über die Zeit fortbestehende Stil- oder Faktorprämien wie Value (Renditen aus unterbewerteten Anlagen), Carry (Renditen aus dem Abschöpfen von höher rentierenden Anlagen gegenüber niedriger rentierender Anlagen) oder Momentum (Renditen, die die Tendenz zur Nachhaltigkeit von Trends ausnutzen). Kostengünstige und liquide Umsetzungen von Alpha-Strategien hingegen werden als Hedge-Prämien bezeichnet.

Alle alternativen Strategien haben gemeinsam, dass sie klare Eintrittshürden aufweisen: Ihre Umsetzung erfordert eine sehr aktive Portfoliobewirtschaftung und spezielle Kenntnisse, etwa zum Markt-Timing. Diese Hürden manifestieren sich je nach Strategie anders und können sich im Laufe der Zeit verändern, was ein hohes Mass an Spezialisierung und eine stete Weiterentwicklung der angewendeten Modelle erfordert. Um diesen Herausforderungen gewachsen zu sein, rät Patrick Hug, Director und Senior Investment Analyst bei der Zurich Invest AG: "Wir empfehlen gemäss "Best in Class"-Ansatz auf einen spezialisierten Portfoliomanager zu setzen, welcher die besten Experten zur Umsetzung von Alternative Beta-Strategien auswählt."

Mit dem richtigen Mix ausgewogene Renditen generieren

"Um erfolgreich in Alternativen Beta-Strategien zu investieren, braucht es den richtigen Mix und eine kluge Portfoliokonstruktion: Idealerweise werden die Bausteine – alternative Risikoprämien und Hedge-Prämien – so kombiniert, dass sie sowohl einen günstigen Zugang als auch eine liquide Umsetzung bieten", empfiehlt Hug. Gleichzeitig sollten sie möglichst wenig untereinander und mit traditionellen Anlagen korrelieren. Deshalb empfiehlt er, sich bei der Auswahl auf die konvergente und divergente Umsetzung von alternativen Risikoprämien und Hedge-Prämien zu beschränken und stärker mit dem Markt korrelierende lineare Strategien auszuschliessen: "Konvergente Strategien erzielen unter stabilen Marktbedingungen regelmässige, positive Renditen bei relativ tiefer Volatilität. Divergente Strategien hingegen bewähren sich bei grossen Marktbewegungen wie im vergangenen März. Eine ausgewogene Mischung von konvergenten und divergenten Strategien bietet dementsprechend grösstmögliche Diversifikationsvorteile im Portfoliokontext", sagt Hug. So wird das Schwankungsrisiko reduziert, um stabile Renditen unabhängig von der Marktentwicklung zu erzielen. Dieser Aspekt ist gerade für Pensionskassen wichtig: Sie sind auf stabile Renditen angewiesen, um jederzeit die Rentenansprüche ihrer Destinatäre befriedigen zu können.

Alternative Beta als Einstieg oder Beimischung

Kurzum: Alternative Beta-Strategien bieten Pensionskassen verschiedene Vorteile. Wer bisher noch keine alternativen Strategien genutzt hat, dem bietet Alternative Beta nun eine gute Einstiegsmöglichkeit. Dank ihnen lässt sich das Portfolio diversifizieren, ohne zu stark auf Liquidität verzichten zu müssen. Doch auch Investoren, die bereits in alternative Strategien investiert sind, können profitieren: Durch den Einsatz von Alternative Beta können sie teurere Alpha-Strategien kostengünstig ersetzen oder attraktiv ergänzen – und so ihre Portfoliorendite stabilisieren und gleichzeitig die Kosten tief halten.

Verpassen Sie keine News zu aktuellen Themen aus der Fonds- und Asset-Management-Branche. Investrends.ch liefert Ihnen im Newsletter zweimal wöchentlich die Zusammenfassung der Nachrichten und informiert Sie über Sesselwechsel und wichtige Veranstaltungen. Hier abonnieren