VAT ist eigentlich in einer komfortablen Lage. Der weltweite Chipmangel führt dazu, dass Milliardenbeträge in der Halbleiterindustrie investiert werden. Marktbeobachter sprechen seit geraumer Zeit von einem Halbleiter-Superzyklus. Davon profitiert VAT als wichtiger Zulieferer.

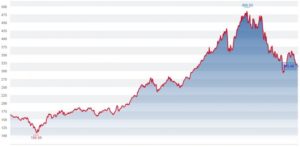

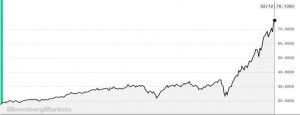

Dies hat sich auch im Aktienkurs niedergeschlagen, zumindest wenn man den Zeitraum zwischen Pandemiebeginn und November des vergangenen Jahres betrachtet. Wer im März 2020 die Aktie für 100 Franken gekauft hatte, konnte bis ins vierte Quartal 2021 hinein sein Investment beinahe verfünffachen. Doch seit Anfang Dezember steckt der Titel im Korrekturmodus. Die Aktie verlor insbesondere zu Jahresbeginn rasant, so dass gemessen am Allzeithoch bei knapp 500 Franken ein Verlust von 36 Prozent zu Buche steht.

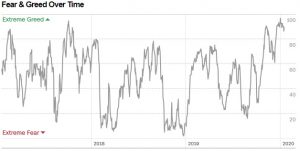

Kursverlauf

Read More »