Die US-Notenbank hat am Mittwoch den Leitzins (Fed Funds Rate) um 50 Basispunkte (0,50%) erhöht. Und Fed-Chef Powell hat unmittelbar dazu Stellung genommen, dass eine Erhöhung um 75 Basispunkten ausgeschlossen sei.Ein Hoffnungsschimmer, dass die Fed in den kommenden Monaten wahrscheinlich keine restriktivere Haltung einnehmen wird?Weiss der Geier.Die Aktienkurse sind aber kräftig angestiegen. Und der US-Dollar ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Neuer Fed-Chef Warsh könnte US-Geldpolitik umkrempeln

investrends.ch writes Swisscanto Asset Allocation Update: Tech-Aktien vor dem Comeback

finews.ch writes Leovest Partners holt neuen Kundenberater an Bord

finews.ch writes Suva wählt neuen Finanzchef

Die US-Notenbank hat am Mittwoch den Leitzins (Fed Funds Rate) um 50 Basispunkte (0,50%) erhöht. Und Fed-Chef Powell hat unmittelbar dazu Stellung genommen, dass eine Erhöhung um 75 Basispunkten ausgeschlossen sei.

Ein Hoffnungsschimmer, dass die Fed in den kommenden Monaten wahrscheinlich keine restriktivere Haltung einnehmen wird?

Weiss der Geier.

Die Aktienkurse sind aber kräftig angestiegen. Und der US-Dollar hat weiter an Wert gewonnen.

Das Zielband beläuft sich damit auf 0,75% bis 1%. Eine Zinserhöhung um 0,50% gab es zuletzt vor rund 22 Jahren.

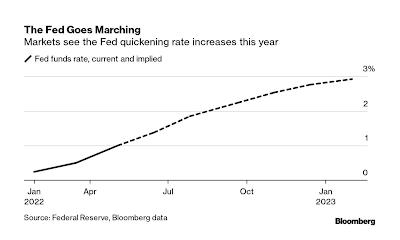

Und Powell sagte, dass auch für Juni und Juli Erhöhungen um einen halben Prozentpunkt zu erwarten seien. Neben der Verkleinerung des Anleihe-Portfolios der Fed, Graph: Bloomberg, May 05, 2022

Die Fed hat ferner erklärt, dass sie sich von der sog. mengenmässigen Lockerung der Geldpolitik (genannt: QE; quantitative easing) verabschiedet.

Es geht nun darum, die Bilanzsumme der Fed, die seit der Bekämpfung der GFC (2008) um rund 9’000 Mrd. USD angeschwollen ist, wieder abzubauen. Der Prozess zur Schrumpfung der Fed-Bilanz wird als QT (quantitative tightening) bezeichnet.

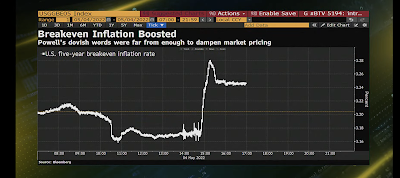

US-Inflationserwartungen gemessen an den 5-jährigen UST-Breakeven-Sätzen: 3.25%, Graph: Bloomberg TV, May 05, 2022

Da der "Verkauf von Wertpapieren" zur Reduzierung der Bilanz Druck auf den Anleihemarkt ausüben und damit unerwünschte Volatilität und unerwartet starke Reaktionen auf den Finanzmärkten auslösen würde, schlägt die Fed zur Abwicklung der Bilanz den einfacheren Weg ein, welcher «run-off» genannt wird. Das heisst: Die Erlöse der Wertschriften werden nicht wieder investiert. Die Anleihen werden auslaufen.

Powell hat zwar von «softish landing» gesprochen. Aber es scheint schwer vorstellbar, die riesige US-Wirtschaft (hohes Wachstum & hohe Inflation) weich zu landen.

Denn es sieht derzeit nach einem klassischen Szenario von zu vielen Zinserhöhungen aus, was auch von Märkten bereits eingepreist wird: jeweils weitere 0,50% Anstiege in den nächsten zwei Sitzungen.

Was bemerkenswert ist, dass die renommierten Marktteilnehmer in den kurzen BloombergTV-Interviews nach der Bekanntgabe der Zinserhöhung durch die Fed fast einstimmig von einem «Volcker Moment» gesprochen haben.

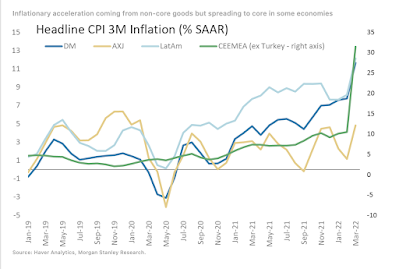

Global Inflation Monitor, Graph: Seth Carpenter, Morgan Stanley, May 05, 2022

Der Hintergrund ist wahrscheinlich die demonstrative Entschlossenheit der Fed, die Zinserhöhungen fortzusetzen, bis die Inflation auf 2%, den Zielwert des geldpolitischen Ausschusses der Notenbank (FOMC) zurückfällt.

Der Begriff Volcker-Moment bezieht sich im Übrigen auf die Anti-Inflations-Initiative des ehemaligen Vorsitzenden der Federal Reserve (Fed), Paul Volcker. Als die Inflation in den späten 1970er Jahren überhandnahm, traf Volcker die schwierige Entscheidung, die Zinssätze drastisch zu erhöhen, um die Inflation einzudämmen.

Neoklassische Ökonomen haben gestern keinen Hehl daraus gemacht, ihre Freude an einem "Volcker-Moment" betont kundzutun. Doch was genau dahintersteckt, sollte man sich in Erinnerung rufen.

Unter Volcker ging die Fed formell dazu über, die Wachstumsrate der Geldmenge zu kontrollieren, anstatt den kurzfristigen Zinssatz zu steuern.

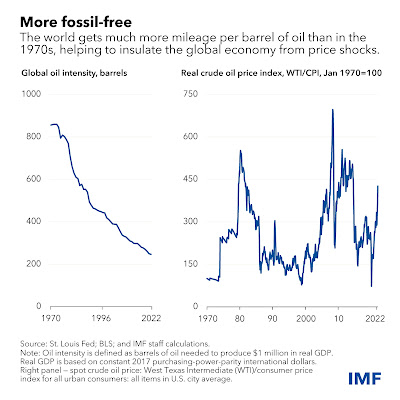

Geringere Ölabhängigkeit bewahrt die Welt vor einem Rohölschock wie in den 1970er Jahren, Graph: IMF, May 05, 2022

Die Kernaussage des Monetarismus ist, dass die Währungsbehörden die nominale Geldmenge, ausgedrückt in Dollar, kontrollieren können, nicht aber die reale Geldmenge.

Ja, die Inflation ging damals zurück, von einem Höchststand von 14 ¾ % Mitte 1980 auf 2,5 % Mitte 1983, aber dies geschah vor dem Hintergrund einer klassischen tiefen Rezession mit einem Anstieg der Arbeitslosigkeit von 6% auf 10,8% im Jahr 1983.

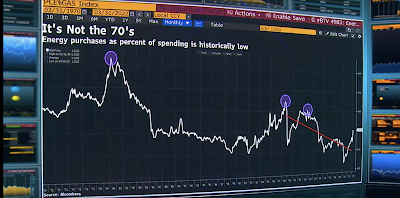

Wir befinden uns nicht in den 1970er Jahren. Der Anteil der Energieeinkäufe an den Ausgaben ist historisch niedrig, Graph: Bloomberg TV, May 03, 2022

Die Abflachung der Renditekurve (yield curve) legt den Schluss nahe, dass die Richtung anzeigt ist. Das vordere Ende hat sich nämlich an die Realität angepasst, dass die Fed aggressiver vorgehen muss, aber das hintere Ende hat nicht Schritt gehalten, weil womöglich die Gefahr besteht, dass die Erhöhungen die Wirtschaft verlangsamen und schließlich in eine Rezession stürzen.

Es gilt vor Augen zu halten, dass die Arbeitslosigkeit fünf- bis zehnmal mehr schmerzt als die Inflation, die schnell verschwindet, die Arbeitslosigkeit aber nicht.

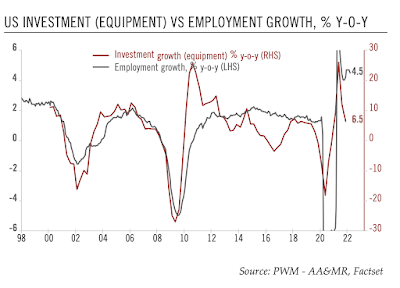

Das darf man nicht vergessen: weniger Beschäftigung bedeutet weniger Investitionen - Übrigens: Nach welchen Anzeichen würde Jay Powell Ausschau halten, um die Zinssätze nicht zu erhöhen? Graph: Pictet AM, April 2022